2017年1月に実施された2級ファイナンシャルプランナー(FP)の学科試験問題(相続・事業承継対策)と解説を掲載しています。

間違えた問題は、必ず、復習していきましょう。

目次

相続・事業承継対策問題(2017年1月)

【問題51】贈与税の課税財産

贈与税の課税財産に関する次の記述のうち、最も不適切なものはどれか。

- 個人が法人からの贈与により取得した財産は、贈与税の課税対象となる。

- 扶養義務者から取得した財産のうち、生活費として通常必要と認められるものは、贈与税の課税対象とならない。

- 離婚による財産分与として取得した財産は、その価額が婚姻中の夫婦の協力によって得た財産の額等を考慮して社会通念上相当な範囲内である場合、原則として、贈与税の課税対象とならない。

- 死因贈与により取得した財産は、遺贈により取得した財産として相続税の課税対象となり、贈与税の課税対象とならない。

【問題52】贈与税の計算

贈与税の計算に関する次の記述のうち、最も適切なものはどれか。

- 子が同一の年において父と母のそれぞれから贈与を受けた場合、暦年課税における贈与税の基礎控除額は、最高で220万円である。

- 暦年課税における贈与税額は、贈与税の課税価格から基礎控除額等を控除した残額に、一律20%の税率を乗じて計算する。

- 配偶者から贈与を受けて贈与税の配偶者控除の適用を受けた者は、贈与税の課税価格から、基礎控除額のほかに最高で2,000万円を控除することができる。

- 相続時精算課税制度の適用を受けた贈与財産に係る贈与税額の計算上認められる特別控除額は、最高で1,500万円である。

【問題53】贈与税の配偶者控除

贈与税の配偶者控除(以下「本控除」という)に関する次の記述のうち、最も不適切なものはどれか。

- 前年以前の年において、すでに配偶者から贈与について本控除の適用を受けている場合、同じ配偶者から贈与を受けても、再び本控除の適用を受けることはできない。

- 本控除の適用を受け、その贈与後3年以内に贈与者が死亡して相続が開始し、受贈者がその相続により財産を取得した場合であっても、本控除に係る控除額相当額は、受贈者の相続税の課税価格に加算されない。

- 受贈者が本控除の適用を受けるためには、贈与時点において贈与者との婚姻期間が20年以上であることが必要とされている。

- 本控除の対象となる財産については、不動産であれば居住用や事業用などの用途の別は問わない。

【問題54】法定相続人

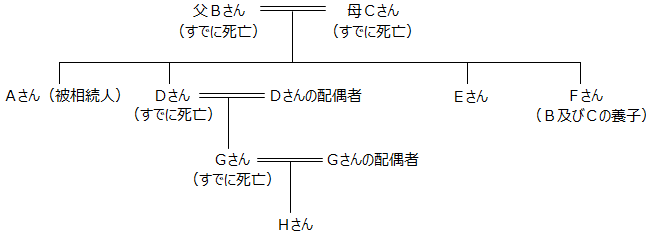

下記<Aさんの親族関係図>に基づく被相続人Aさんに係る相続税法上の法定相続人として、最も適切なものはどれか。なお、Fさんは、BさんおよびCさんの普通養子(特別養子縁組以外の縁組による養子)である。

- Eさん、FさんおよびHさん

- EさんおよびHさん

- EさんおよびFさん

- Eさん

【問題55】法定相続分

民法上の相続分に関する次の記述のうち、最も不適切なものはどれか。

- 被相続人は、遺言で、共同相続人の相続分を定め、またはこれを定めることを第三者に委託することができる。

- 相続人が配偶者および直系尊属である場合、配偶者の法定相続分は3分の2、直系尊属の法定相続分は3分の1である。

- 相続人が配偶者および兄弟姉妹である場合、配偶者の法定相続分は4分の3、兄弟姉妹の法定相続分は4分の1である。

- 代襲相続人の法定相続分は、被代襲者が受けるべきであった法定相続分の2分の1である。

【問題56】相続税の課税財産

相続税の課税財産に関する次の記述のうち、最も不適切なものはどれか。

- 被相続人がその相続開始時に有していた事業上の売掛金は、相続税の課税対象となる。

- 被相続人が自動車事故により死亡し、加害者が加入していた自動車保険契約に基づき、被相続人の遺族である相続人が受け取った対人賠償保険金は、相続財産とみなされて相続税の課税対象となる。

- 相続または遺贈により財産を取得しなかった被相続人の母が、その相続開始前3年以内に被相続人から暦年課税による贈与により取得した財産は、相続税の課税対象とならない。

- 被相続人の死亡によって、被相続人に支給されるべきであった退職手当金で、被相続人の死亡後3年以内に支給が確定したものは、相続財産とみなされて相続税の課税対象となる。

【問題57】生命保険金等の非課税規定

Aさんの死亡に伴い、Aさんが契約者(=保険料負担者)および被保険者である生命保険契約に基づき、妻が1,200万円、長女が300万円の死亡保険金を受け取った。法定相続人は、妻および長女の2人で、上記以外に死亡保険金を受け取った者はいない。また、長女は相続の放棄をしている。この場合、妻と長女が受け取った死亡保険金の金額のうち、相続税における生命保険金等の非課税規定(相続税法第12条の「相続税の非課税財産」の規定)の適用を受けた場合の各人の非課税金額として、最も適切なものはどれか。

- 妻1,000万円 長女200万円

- 妻1,000万円 長女は適用なし

- 妻 800万円 長女200万円

- 妻 800万円 長女は適用なし

【問題58】小規模宅地等の特例

小規模宅地等についての相続税の課税価格の計算の特例(以下「本特例」という)に関する次の記述の空欄(ア)~(エ)にあてはまる語句の組み合わせとして、最も適切なものはどれか。

|

- (ア)200平方メートル (イ)50% (ウ)400平方メートル (エ)80%

- (ア)400平方メートル (イ)80% (ウ)200平方メートル (エ)50%

- (ア)200平方メートル (イ)80% (ウ)400平方メートル (エ)50%

- (ア)400平方メートル (イ)50% (ウ)200平方メートル (エ)80%

【問題59】非上場企業の事業承継等

非上場企業の事業承継における一般的な課題や対応策に関する次の記述のうち、最も不適切なものはどれか。

- 事業承継を円滑に進めるためには、適切な後継者を決定し、将来の経営者としての十分な育成を図ることが望ましい。

- オーナー経営者が保有している自社株式を役員である後継者に取得させる場合、後継者にとってその取得資金の負担が大きいときには、あらかじめ後継者の役員報酬を増加させるなどの対策を講じることが考えられる。

- 自社株の評価額を引き下げるためには、積極的な費用計上を行って利益を圧縮することや、新規取引先に対する金銭債権のうち回収可能性があるものについても債権放棄により貸倒損失を計上することなどが望ましい。

- オーナー経営者が土地などの多額の個人資産を自らが経営する法人の事業の用に供している場合、オーナー経営者が死亡し、その子が後継者となり事業関連資産を相続するとき、後継者以外の推定相続人の遺留分の侵害の問題が生じるおそれがある。

【問題60】遺留分に関する民法の特例

中小企業における経営の承継の円滑化に関する法律による「遺留分に関する民法の特例」(以下「本特例」という)に関する次の記述のうち、最も不適切なものはどれか。

- 本特例の適用を受けるためには、原則として、遺留分を有する推定相続人および後継者全員の書面による合意が必要である。

- 本特例の適用を受けるためには、合意について経済産業大臣の確認を受けた日から一定期間内にした申立てにより、家庭裁判所の許可を得ることが必要である。

- 除外合意とは、後継者が旧代表者からの贈与等により取得した所定の株式等について、その価額を遺留分を算定するための基礎財産の価額に算入しない旨の合意をいう。

- 固定合意とは、後継者が旧代表者からの贈与等により取得した所定の株式等について、遺留分を算定するための基礎財産の価額に算入すべき価額を取得時点における価額とする旨の合意をいう。

相続・事業承継対策解答・解説

問題55、問題56、問題57、問題58、、問題59、問題60の解答解説につきましては、教材購入者専用ページに掲載しています。教材購入者の方は、必ず、チェックしてください。

【問題51】贈与税の課税財産

- 個人から財産を贈与により取得した場合に、贈与税が課されるのであり、法人から財産を贈与により取得した場合には、贈与税ではなく所得税が課されます。

- 扶養義務者から生活費や教育費に充てるために取得した財産で、通常必要と認められるものは、贈与税が課されません。

- 離婚により財産をもらった場合、原則、贈与税が課されません。ただし、「財産分与として譲り受けた財産の額が多すぎると判断された場合」には、多すぎる部分について贈与税が課されます。

- 死因贈与により取得した財産は、遺贈により取得した財産として相続税の課税対象となり、贈与税の課税対象となりません。

A.1

【問題52】贈与税の計算

- 暦年課税における贈与税の基礎控除額は、110万円です。この基礎控除額(110万円)は、贈与者ごとの金額ではなく、受贈者(贈与を受けた人)ごとの1年間の金額です。

- 暦年課税の場合、税率は、超過累進税率です。これに対し、相続時精算課税の場合、税率は、一律20%です。

- 贈与税の配偶者控除の適用を受けた者は、贈与税の課税価格から、最高で2,110万円(110万円+2,000万円)を控除することができます。

- 相続時精算課税制度の適用を受けた贈与財産に係る贈与税額の計算上認められる特別控除額は、最高で2,500万円です。

A.3

【問題53】贈与税の配偶者控除

- 配偶者から贈与を受けた年の前年以前に、同じ配偶者からの贈与について、贈与税の配偶者控除の規定の適用を受けていないことが、贈与税の配偶者控除の適用要件の1つです。

- 贈与後3年以内に贈与者が死亡して相続が開始し、受贈者がその相続により財産を取得した場合、原則、贈与を受けた財産の価額が相続税の課税価格に加算されます。しかし、贈与税の配偶者控除に係る控除額相当額等は、受贈者の相続税の課税価格に加算されません。

- 婚姻期間が20年以上の配偶者(内縁関係は除きます。)から、贈与を受けたことが、贈与税の配偶者控除の適用要件の1つです。

- 贈与を受けた財産が、居住用不動産又は居住用不動産を購入するための金銭であることが、贈与税の配偶者控除の適用要件の1つです。

A.4

【問題54】法定相続人

Aには、配偶者・第1順位の子供・第2順位の直系尊属(父母・祖父母)がいないので、第3順位である兄弟姉妹が法定相続人となります。

養子となったF、Eは、法定相続人になります。

相続開始以前に被相続人の兄弟姉妹(D)が死亡していた場合、その兄弟姉妹の子供(被相続人から見れば、甥や姪=G)が代襲相続人となります。子供の場合と異なり、甥や姪(G)が死亡していても、甥や姪の子供(H)は代襲相続人になることはできません。

A.3