2021年5月に実施されましたFP2級実技試験(生保顧客資産相談業務)の第4問の問題と解説です。

第4問:FP2級生保顧客(2021年5月実技試験)

次の設例に基づいて、下記の各問(問10~問12)に答えなさい。

《設例》 個人で小売店を営むAさんは、妻Bさん、長女Cさんおよび二女Dさんとの4人家族である。Aさんは、2020年中に一時払変額個人年金保険(10年確定年金)の解約返戻金600万円を受け取っている。また、Aさんは2021年分の所得税から青色申告を行う予定である。 <Aさんとその家族に関する資料>

<Aさんの2020年分の収入等に関する資料> (1) 事業所得の金額 : 530万円 (2) 一時払変額個人年金保険(10年確定年金)の解約返戻金

<Aさんが2020年中に支払った生命保険の保険料に関する資料> (1) 終身保険(特約付加なし)

(2) 医療保険(死亡保障なし)

※妻Bさん、長女Cさんおよび二女Dさんは、Aさんと同居し、生計を一にしている。 |

問10

所得税における青色申告に関する以下の文章の空欄(1)~(3)に入る最も適切な数値を、下記の〈数値群〉のなかから選びなさい。なお、問題の性質上、明らかにできない部分は「□□□」で示してある。

- 「事業所得に係る取引を正規の簿記の原則に従い記帳し、その記帳に基づいて作成した貸借対照表、損益計算書その他の計算明細書を添付した確定申告書を法定申告期限内に提出することにより、最高□□□万円の青色申告特別控除の適用を受けることができます。2020年分以後の所得税からはこれらの要件に加えて、e-Taxによる申告(電子申告)または電子帳簿保存を行うことで、最高( 1 )万円の青色申告特別控除の適用を受けることができます。ただし、確定申告書を確定申告期限後に提出した場合、青色申告特別控除額は最高( 2 )万円です」

- 「青色申告者が受けられる税務上の特典として、青色申告特別控除のほかに、青色事業専従者給与の必要経費算入、純損失の( 3 )年間の繰越控除、純損失の繰戻還付、棚卸資産の評価について低価法を選択できることなどが挙げられます」

<数値群> イ.3 ロ.5 ハ.7 ニ.10 ホ.20 へ.30 ト.55 チ.63 リ.65 |

問11

Aさんの2020年分の所得税の所得控除等に関する次の記述1~3について、適切なものには○印を、不適切なものには×印をつけなさい。

- 「Aさんは配偶者控除の適用を受けることができます。また、仮に、将来妻BさんがAさんの青色事業専従者として給与の支払を受ける者となった場合でも、所定の要件を満たせば、妻Bさんは控除対象配偶者となります」

- 「長女Cさんの合計所得金額が48万円を超えるため、Aさんは長女Cさんに係る扶養控除の適用を受けることはできません」

- 「Aさんが適用を受けることができる二女Dさんに係る扶養控除の控除額は、63万円です」

問12

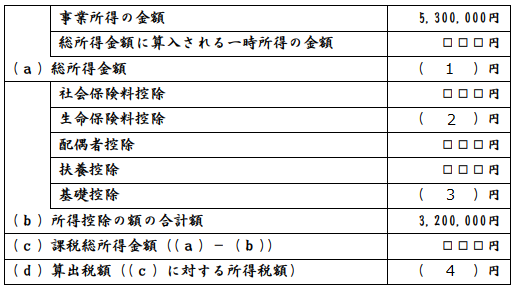

Aさんの2020年分の所得税の算出税額を計算した下記の表の空欄(1)~(4)に入る最も適切な数値を求めなさい。なお、問題の性質上、明らかにできない部分は「□□□」で示してある。

解答・解説

問10

(1)と(2)について

2020年分以後の所得税からはこれらの要件に加えて、e-Taxによる申告(電子申告)または電子帳簿保存を行うことで、最高65万円の青色申告特別控除の適用を受けることができます。

ただし、確定申告書を確定申告期限後に提出した場合、青色申告特別控除額は最高10万円です。

(3)について

青色申告者が受けられる税務上の特典として、青色申告特別控除のほかに、青色事業専従者給与の必要経費算入、純損失の3年間の繰越控除、純損失の繰戻還付、棚卸資産の評価について低価法を選択できることなどが挙げられます。

解答:(1)リ(2)ニ(3)イ

問11

| 1 | × | 「青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと」などの要件を満たすことで、控除対象配偶者に該当することになります。 |

| 2 | × | 給与所得控除額は最低55万円で、Cさんの給与収入が50万円ですので、合計所得金額は0円です。 つまり、合計所得金額が48万円以下ですので、Aさんは長女Cさんに係る扶養控除の適用を受けることができます。 |

| 3 | 〇 | Dさんは、19歳ですので、特定扶養親族に該当することになります。 なお、特定扶養親族とは、控除対象扶養親族のうち、その年12月31日現在の年齢が19歳以上23歳未満の者をいい、扶養控除額は、63万円です。 |

問12

(1)について

一時所得の金額は、「600万円-500万円-50万円=50万円」で、

総所得金額に算入される金額は、「50万円×2分の1=25万円」です。

ですので、総所得金額は、「530万円+25万円=5,550,000円」です。

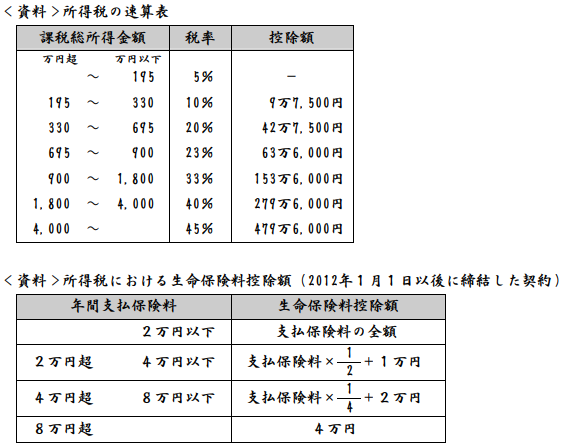

(2)について

終身保険の保険料は、一般の生命保険料控除の対象となり、医療保険の保険料は、介護医療保険料控除の対象となります。

生命保険料控除額は、「一般の生命保険料控除が4万円+介護医療保険料控除3万7,500円(7万円×4分の1+2万円)=77,500円」です。

(3)について

納税者本人の合計所得金額が2,400万円以下の場合の基礎控除の金額は、48万円です。

(4)について

課税総所得金額は、「555万円-320万円=235万円」で、

算出税額は、「235万円×10%-97,500円=137,500円」です。

解答:(1)5,550,000(2)77,500(3)480,000(4)137,500

.png)

.png)