2022年5月に実施されましたFP2級実技試験(個人資産相談業務)の第5問の問題と解説です。

第5問:FP2級個人資産(2022年5月実技試験)

次の設例に基づいて、下記の各問(問13~問15)に答えなさい。

《設例》 非上場企業であるX株式会社(以下、「X社」という)の代表取締役社長であったAさんは、2022年4月に80歳で死亡した。Aさんが保有していたX社株式(発行済株式数の全部)は、後継者である長男Cさんが相続により取得する予定である。 <Aさんの親族関係図>

<各人が取得する予定の相続財産(遺贈やみなし相続財産を含む)> ①妻Bさん(78歳)

②長男Cさん(53歳)

③孫Eさん(18歳)

④孫Fさん(21歳)

※上記以外の条件は考慮せず、各問に従うこと。 |

問13

Aさんの相続等に関する以下の文章の空欄①~③に入る最も適切な語句または数値を、下記の〈語句群〉のなかから選びなさい。

- 「Aさんが2022年分の所得税および復興特別所得税について確定申告書を提出しなければならない場合に該当するとき、相続人は、原則として、相続の開始があったことを知った日の翌日から( ① )カ月以内に準確定申告書を提出しなければなりません」

- 「配偶者に対する相続税額の軽減の適用を受けた場合、妻Bさんが相続により取得した財産の金額が、配偶者の法定相続分相当額と1億6,000万円とのいずれか( ② )金額を超えない限り、妻Bさんが納付すべき相続税額は算出されません」

- 「仮に、妻Bさんが自宅の敷地および建物を相続により取得し、相続税の申告期限までに自宅の敷地を売却した場合、当該敷地は、特定居住用宅地等として小規模宅地等についての相続税の課税価格の計算の特例の適用を受けること( ③ )」

<語句群> イ.3 ロ.4 ハ.10 ニ.少ない ホ.多い ヘ.ができます ト.ができません |

問14

Aさんの相続等に関する次の記述①~③について、適切なものには○印を、不適切なものには×印をつけなさい。

- 「孫Eさんは、相続税額の2割加算の対象になりますが、孫Fさんは、二男Dさんの代襲相続人ですので、相続税額の2割加算の対象にはなりません」

- 「X社株式の相続税評価額は、原則として、類似業種比準方式と純資産価額方式の併用方式により評価されます。そのうち類似業種比準方式は、類似業種の株価を基に、1株当たりの『配当金額』『取引金額』および『簿価純資産価額』の3つの要素から算出します」

- 「相続税の総額は、各相続人の実際の取得割合によって計算されますので、分割内容によって異なります」

問15

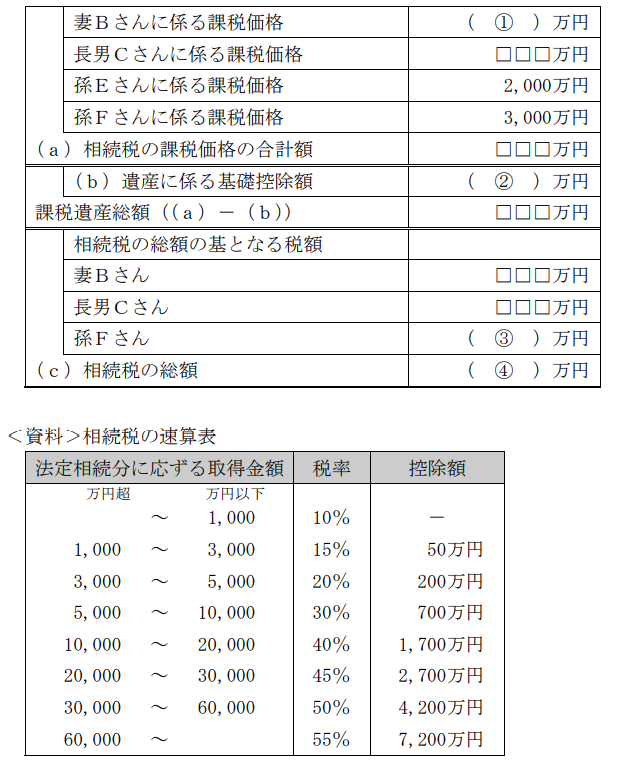

各相続人は《設例》の記載のとおり、相続財産を取得した。Aさんの相続に係る相続税の総額を計算した下記の表の空欄①~④に入る最も適切な数値を求めなさい。なお、問題の性質上、明らかにできない部分は「□□□」で示してある。

解答・解説

問13

①について

相続人は、原則として、相続の開始があったことを知った日の翌日から4カ月以内に準確定申告書を提出しなければなりません

②について

配偶者に対する相続税額の軽減の適用を受けた場合、妻Bが相続により取得した財産の金額が、配偶者の法定相続分相当額と1億6,000万円とのいずれか多い金額を超えない限り、妻Bが納付すべき相続税額は算出されません。

③について

被相続人の配偶者が取得した場合、所有要件及び居住要件もなく、また、被相続人と同居していなくても330㎡を限度に評価額を80%減額できます。

解答:①ロ ②ホ ③ヘ

問14

- 〇

相続、遺贈や相続時精算課税に係る贈与によって財産を取得した者が、被相続人の1親等の血族(代襲相続人となった孫を含む。)及び配偶者以外の者である場合、相続税額の2割加算の対象者となります。 - ×

類似業種比準方式における比準要素には、1株当たりの配当金額、1株当たりの利益金額及び1株当たりの純資産価額があります。 - ×

課税遺産総額を、法定相続人が法定相続分に応じて取得したものとして計算した各法定相続人ごとの取得金額に、それぞれ税率を乗じた金額を合算して相続税の総額を計算するので、分割内容により、相続税の総額は変わりません。

問15

①について

- 現金および預貯金:3,000万円

- 自宅(敷地330㎡): 2,000万円

- 自宅(建物):1,500万円

- 死亡保険金:1,500万円-(500万円×3人)=0円

- 死亡退職金:3,000万円-(500万円×3人)=1,500万円

Bに係る課税価格は、上記を合算した8,000万円となります。

※Cに係る課税価格は2億円(8,000万円+1億2,000万円)で、課税価格の合計額は、3億3,000万円となります。

②について

「3,000万円+600万円×税法上の法定相続人の数=基礎控除額」となりますので、

「3,000万円+600万円×3人=4,800万円」となります。

③と④について

課税遺産総額は、「3億3,000万円-4,800万円=2億8,200万円」

- Bの相続税:2億8,200万円×2分の1=1億4,100万円×40%-1,700万円=3,940万円

- Cの相続税:2億8,200万円×4分の1=7,050万円×30%-700万円=1,415万円

- Fの相続税:Cと同様、1,415万円です。(Cと法定相続分が同じ)

相続税の総額は、上記を合算した6,770万円です。

解答:①8,000 ②4,800 ③1,415 ④6,770

.png)