2019年9月に実施されましたFP2級実技試験(資産設計提案業務)の第5問の問題と解説です。

目次

第5問:FP2級資産設計(2019年9月実技試験)

下記の問15~問18について解答しなさい。

問15:退職所得の金額

会社員の伊丹さんは、2019年12月に勤務先を退職する予定である。伊丹さんの退職に係るデー タが下記<資料>のとおりである場合、伊丹さんの退職一時金に係る退職所得の金額として、正しいものはどれか。なお、伊丹さんは、勤務先の役員であったことはなく、退職は障害者になったことに基因するものではない。

<資料:伊丹さんの退職に係るデータ>

| 支給される退職一時金 | 1,900万円 |

| 勤続期間 | 24年9ヵ月 |

- 375万円

- 410万円

- 750万円

- 820万円

問16:減価償却費

個人事業主の高倉さんは、2019年4月に建物を購入し、飲食店の店舗の用に供している。高倉さんの2019年分の必要経費に算入すべき減価償却費の金額として、正しいものはどれか。なお、建物の取得価額は3,000万円、2019年中の事業供用月数は9ヵ月、耐用年数は20年とする。

<耐用年数表(抜粋)>

| 法定耐用年数 | 定額法の償却率 | 定率法の償却率 |

| 20年 | 0.050 | 0.100 |

- 1,125,000円

- 1,500,000円

- 2,250,000円

- 3,000,000円

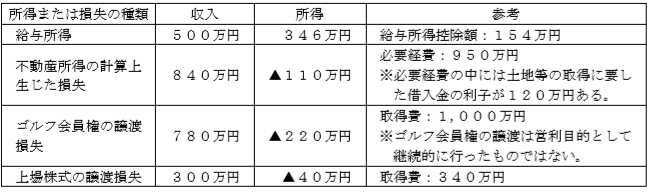

問17:損益通算

会社員の岡さんの2019年分の所得等が下記<資料>のとおりである場合、岡さんが2019年分 の所得税の確定申告をする際に、給与所得と損益通算できる損失に関する次の記述のうち、最も適切なものはどれか。なお、▲が付された所得の金額は、その所得に損失が発生していることを意味するものとする。

<資料>

- 不動産所得の計算上生じた損失▲110万円と損益通算できる。

- 不動産所得の計算上生じた損失▲110万円およびゴルフ会員権の譲渡損失▲220万円と損益通算できる。

- ゴルフ会員権の譲渡損失▲220万円および上場株式の譲渡損失▲40万円と損益通算できる。

- 損益通算できる損失はない。

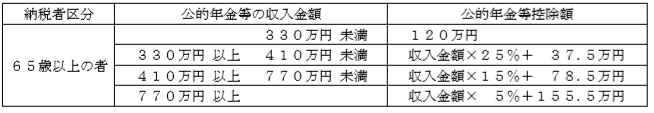

問18:総所得金額

増田さん(68歳)の2019年分の収入等は下記のとおりである。増田さんの2019年分の所得 税における総所得金額として、正しいものはどれか。

<2019年分の収入等>

| 内容 | 金額 |

| 老齢厚生年金および企業年金 | 320万円 |

| 生命保険の満期保険金 | 300万円 |

※老齢厚生年金および企業年金は公的年金等控除額を控除する前の金額である。

※生命保険は、養老保険(保険期間30年、保険契約者および満期保険金受取人は増田さん)の満期保険金であり、既払込保険料(増田さんが全額負担している)は180万円である。なお、契約者配当については考慮しないこととする。

<公的年金等控除額の速算表>

- 380万円

- 320万円

- 260万円

- 235万円

解答・解説

問15:退職所得の金額

退職所得の金額(特定役員退職手当等に係るものを除く)は、「(退職手当等の収入金額-退職所得控除額)×2分の1」の算式により計算されます。

↓

勤続年数20年超の者が受け取る退職手当等に係る退職所得の金額の計算上、退職手当等の収入金額から控除する退職所得控除額は、「800万円+70万円×(勤続年数-20年)」となります。なお、退職所得控除額における勤続年数を計算する際、その計算した期間に1年未満の端数が生じたときは、これを1年として勤続年数を計算します。

↓

退職所得控除額:800万円+70万円×(25年-20年)=1,150万円

退職所得:(1,900万円-1,150万円)×2分の1=375万円

解答:1

問16:減価償却費

平成10年4月1日以後に取得した建物の償却方法は、定額法となります。

定額法の減価償却費:取得価額×償却率×事業供用月数÷12ヵ月

↓

減価償却費は、「3,000万円×0.050×9ヵ月÷12ヵ月=1,125,000円」となります。

解答:1

問17:損益通算

土地等の取得に要した借入金の利子120万円については、損益通算することができません。

ですので、不動産所得の計算上生じた損失110万円は、損益通算することができません。

↓

生活に通常必要でない資産(1個又は1組の価額が30万円を超える貴金属・金地金、ゴルフ会員権、別荘など)を譲渡したことによる譲渡所得の金額の計算上生じた損失の金額は、損益通算することができません。

↓

上場株式を譲渡したことによる譲渡所得の金額の計算上生じた損失の金額は、給与所得の金額や事業所得の金額などと損益通算することができません。

なお、上場株式を譲渡したことによる譲渡所得の金額の計算上生じた損失の金額は、その年分の上場株式等の配当等に係る利子所得の金額及び申告分離課税を選択した上場株式等に係る配当所得の金額と損益通算することができます。

解答:4

問18:総所得金額

公的年金等に係る雑所得の金額:その年中の公的年金等の収入金額-公的年金等控除額

収入金額が330万円未満ですので、公的年金等控除額は120万円です。

ですので、公的年金等に係る雑所得の金額は、「320万円-120万円=200万円」となり、この金額が総所得金額に算入されます。

※2020年9月の試験から、公的年金等控除額は変わりますので、テキスト完成版とポイント解説でご確認ください。

↓

一時所得の金額は、「300万円-180万円-50万円(特別控除)=70万円」となり、この金額の2分の1である35万円が総所得金額に算入されます。

↓

上記の結果、

総所得金額は、「200万円+35万円=235万円」となります。

解答:4

.png)

.png)