2023年1月に実施されましたFP2級実技試験(資産設計提案業務)の第5問の問題と解説です。

第5問:FP2級資産設計(2023年1月実技試験)

下記の問15~問18について解答しなさい。

問15

会社員の小田さんは、2022年12月末で35年4ヵ月勤め続けてきた株式会社YZを退職し、退職一時金3,000万円を受け取った。この退職一時金に係る退職所得の金額はいくらになるか。なお、小田さんは、勤務先の役員であったことはなく、退職は障害者になったことに基因するものではない。

問16

公的年金等に係る所得税の取扱いに関する次の記述のうち、最も不適切なものはどれか。

- 小規模企業共済の共済金や確定拠出年金の老齢給付金は、年金形式で受け取る場合、公的年金等に係る雑所得の収入金額となる。

- 公的年金等に係る雑所得の金額の計算は、「公的年金等の収入金額-公的年金等控除額」により計算するが、公的年金等控除額は、受給者の年齢が70歳以上か70歳未満かにより、控除額が異なる。

- 公的年金等以外の総合課税となる雑所得の金額に、赤字が生じた場合、その赤字の金額と公的年金等に係る雑所得の金額を通算し、雑所得の金額を計算することができる。

- 公的年金等の収入金額が400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象となる場合において、公的年金等に係る雑所得以外の所得金額の合計が20万円以下であるときは、確定申告は不要である。

問17

所得税の青色申告特別控除制度に関する次の記述の空欄(ア)~(ウ)に入る適切な数値を答えなさい。

(1)不動産所得または事業所得を生ずべき事業を営んでいる青色申告者で、これらの所得に係る取引を正規の簿記の原則(一般的には複式簿記)により記帳し、その記帳に基づいて作成した貸借対照表および損益計算書を確定申告書に添付して法定申告期限内に提出している場合には、原則としてこれらの所得を通じて最高( ア )万円を控除することができる。 (2)この( ア )万円の青色申告特別控除を受けることができる人が、所定の帳簿の電子帳簿保存またはe-Taxによる電子申告を行っている場合は、最高( イ )万円の青色申告特別控除が受けられる。 (3)上記(1)および(2)以外の青色申告者については、不動産所得、事業所得および山林所得を通じて最高( ウ )万円を控除することができる。 |

問18

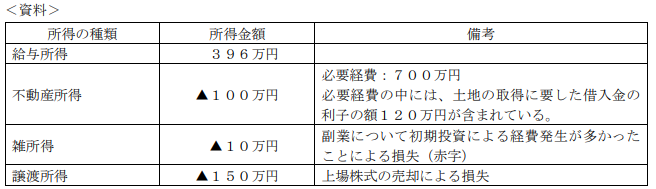

会社員の山岸さんの2022年分の所得等が下記<資料>のとおりである場合、山岸さんが2022年分の所得税の確定申告を行う際に、給与所得と損益通算できる損失に関する次の記述のうち、最も適切なものはどれか。なお、▲が付された所得金額は、その所得に損失が発生していることを意味する。

- 不動産所得▲100万円と損益通算できる。

- 副業の雑所得▲10万円と損益通算できる。

- 上場株式の譲渡所得▲150万円と損益通算できる。

- 損益通算できる損失はない。

解答・解説

問15

勤続年数20年超の者が受け取る退職手当等に係る退職所得の金額の計算上、退職手当等の収入金額から控除する退職所得控除額は、「800万円+70万円×(勤続年数-20年)」となります。

なお、退職所得控除額における勤続年数を計算する際、その計算した期間に1年未満の端数が生じたときは、これを1年として勤続年数を計算することになります。

ですので、退職所得控除額は、「800万円+70万円×(36年-20年)=1,920万円」となります。

↓

退職所得の金額は、「(3,000万円-1,920万円)×2分の1=540万円」となります

解答:540万円

問16

- 適切

小規模企業共済の共済金や確定拠出年金の老齢給付金は、年金形式で受け取る場合、公的年金等に係る雑所得の収入金額となります。 - 不適切

公的年金等に係る雑所得の金額の計算は、「公的年金等の収入金額-公的年金等控除額」により計算しますが、公的年金等控除額は、受給者の年齢が65歳以上か65歳未満かにより、控除額が異なることになります。 - 適切

公的年金等以外の総合課税となる雑所得の金額に、赤字が生じた場合、その赤字の金額と公的年金等に係る雑所得の金額を通算し、雑所得の金額を計算することができます。 - 適切

公的年金等の収入金額が400万円以下であり、かつ、その公的年金等の全部が源泉徴収の対象となる場合において、公的年金等に係る雑所得以外の所得金額の合計が20万円以下であるときは、確定申告は不要です。

解答:2

問17

(ア)について

不動産所得または事業所得を生ずべき事業を営んでいる青色申告者で、これらの所得に係る取引を正規の簿記の原則(一般的には複式簿記)により記帳し、その記帳に基づいて作成した貸借対照表および損益計算書を確定申告書に添付して法定申告期限内に提出している場合には、原則としてこれらの所得を通じて最高55万円を控除することができます。

(イ)について

55万円の青色申告特別控除を受けることができる人が、所定の帳簿の電子帳簿保存またはe-Taxによる電子申告を行っている場合は、最高65万円の青色申告特別控除が受けられます。

(ウ)について

上記以外の青色申告者については、不動産所得、事業所得および山林所得を通じて最高10万円を控除することができます。

解答:(ア)55 (イ)65 (ウ)10

問18

- 不適切

不動産所得の損失のうち、土地(土地の上に存する権利を含む)取得に要した負債の利子相当部分は、他の所得と損益通算することはできません。 - 不適切

不動産所得、事業所得、譲渡所得、山林所得の金額の計算上、損失が生じた場合、原則として、損益通算することができます。 - 不適切

上場株式等の譲渡損失は、給与所得等と損益通算することができません。 - 適切

上記の結果、損益通算できる損失はありません。

解答:4

.png)