2023年9月に実施されましたFP2級実技試験(資産設計提案業務)の第3問の問題と解説です。

第3問:FP2級資産設計(2023年9月実技試験)

下記の問7~問10について解答しなさい。

問7

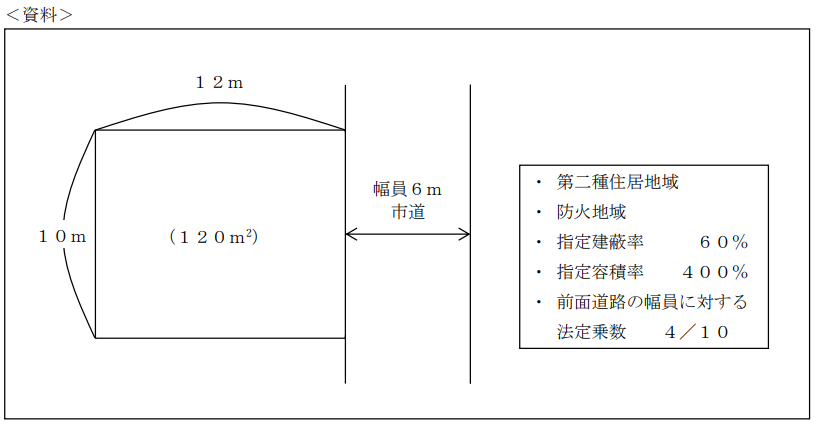

建築基準法に従い、下記<資料>の土地に耐火建築物を建てる場合、建築面積の最高限度(ア)と延べ面積(床面積の合計)の最高限度(イ)の組み合わせとして、正しいものはどれか。なお、<資料>に記載のない条件については一切考慮しないものとする。

- (ア)72㎡ (イ)288㎡

- (ア)72㎡ (イ)480㎡

- (ア)84㎡ (イ)288㎡

- (ア)84㎡ (イ)480㎡

問8

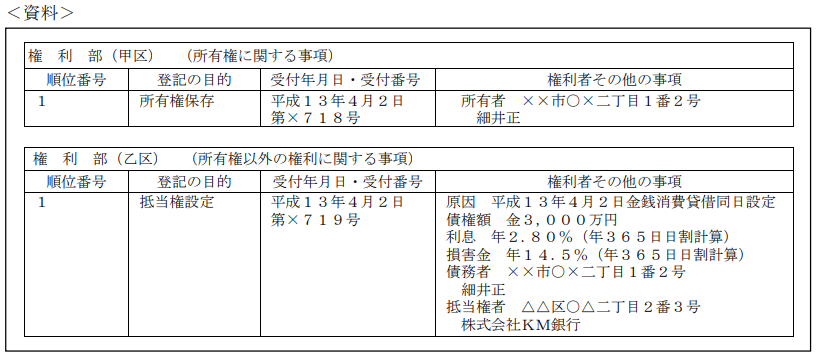

下記<資料>は、大津さんが購入を検討している物件の登記事項証明書の一部である。この登記事項証明書に関する次の記述のうち、最も不適切なものはどれか。なお、<資料>に記載のない事項については一切考慮しないものとする。

- 権利部(甲区)には、所有権の移転登記のほか、差押え等が記載される。

- この物件には株式会社KM銀行の抵当権が設定されているが、別途、ほかの金融機関などが抵当権を設定することもできる。

- 細井正さんが株式会社KM銀行への債務を完済した場合、当該抵当権の登記は自動的に抹消される。

- 登記事項証明書は、誰でも法務局などにおいて、交付請求をすることができる。

問9

不動産取得税に関する次の記述の空欄(ア)~(エ)にあてはまる語句を語群の中から選び、その番号のみを答えなさい。

不動産取得税は、原則として不動産の所有権を取得した者に対して、その不動産が所在する(ア)が課税するものであるが、相続や(イ)等を原因とする取得の場合は非課税となる。課税標準は、原則として(ウ)である。また、一定の条件を満たした新築住宅(認定長期優良住宅ではない)を取得した場合、課税標準から1戸当たり(エ)を控除することができる。

<語群> 1.市町村 2.都道府県 3.国税局 4.贈与 5.売買 6.法人の合併 7.固定資産税評価額 8.公示価格 9.時価 10.1,000万円 11.1,200万円 12.1,500万円 |

問10

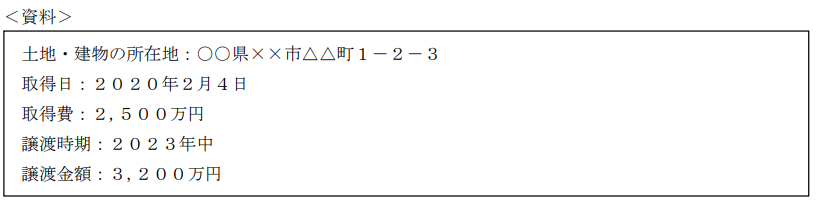

橋口さんは、自身の居住用財産である土地・建物の譲渡を予定しており、FPで税理士でもある吉田さんに居住用財産を譲渡した場合の3,000万円特別控除の特例(以下「本特例」という)について質問をした。下記<資料>に基づく本特例に関する次の1~4の記述について、適切なものには○、不適切なものには×をつけなさい。

- 「2020年に本特例の適用を受けていた場合、2023年に本特例の適用を受けることはできません。」

- 「橋口さんの2023年の合計所得金額が3,000万円を超える場合、本特例の適用を受けることはできません。」

- 「譲渡先が橋口さんの配偶者や直系血族の場合、本特例の適用を受けることはできません。」

- 「本特例の適用を受けられる場合であっても、譲渡益が3,000万円に満たないときは、その譲渡益に相当する金額が控除額になります。」

解答・解説

問7

(ア)について

敷地面積×建蔽率の上限=建築面積

↓

防火地域(建蔽率の限度が10分の8とされている地域を除く)内に耐火建築物を建築する場合、建蔽率が10分の1緩和(加算)されます。

ですので、

建蔽率の上限となる建築面積は、「120㎡×(60%+10%)=84㎡」となります。

(イ)について

敷地面積×容積率の上限=延べ面積

↓

前面道路(前面道路が二以上あるときは、その幅員の最大のもの。)の幅員(本問は6m)が12m未満である建築物の容積率は、「当該前面道路の幅員(6m)に一定の数値(4/10)を乗じたもの(240%)」と「指定容積率(400%)」の2つを比較して、低い方(240%)が、容積率の上限となります。

ですので、

容積率の上限となる延べ面積は、「120㎡×240%=288㎡」となります。

解答:3

問8

- 適切

権利部(甲区)には、所有権に関する事項が記載され、所有権の移転登記のほか、差押え等が記載されます。 - 適切

同一の物件に複数の抵当権を設定することができます。(登記の順で、1番抵当権、2番抵当権…) - 不適切

抵当権抹消登記により不動産の登記簿に記載されている抵当権が消えます。(自動的に抹消されるわけではない!) - 適切

登記事項証明書は、誰でも法務局などにおいて、交付請求をすることができます。

解答:3

問9

(ア)について

不動産取得税は、原則として不動産の所有権を取得した者に対して、その不動産が所在する都道府県が課税するものです。

(イ)について

相続や法人の合併等を原因とする取得の場合は非課税となります。

※贈与による所得の場合は、不動産取得税が課税されます。

(ウ)について

課税標準は、原則として固定資産税評価額です。

(エ)について

一定の条件を満たした新築住宅(認定長期優良住宅ではない)を取得した場合、課税標準から1戸当たり1,200万円を控除することができます。

解答:(ア)2 (イ)6 (ウ)7 (エ)11

問10

- ×

「譲渡年の前年、前々年において、本特例の適用を受けていないこと」が、適用要件の1つです。 - ×

合計所得金額は、適用要件となっていません。 - 〇

「買主が、配偶者、直系血族、生計を一にする親族、内縁関係者等でないこと」が、適用要件の1つです。 - 〇

本特例の適用を受けられる場合であっても、譲渡益が3,000万円に満たないときは、その譲渡益に相当する金額が控除額になります。

解答:1.× 2.× 3.○ 4.○

.png)

.png)