2019年9月に実施されましたFP2級実技試験(資産設計提案業務)の第3問の問題と解説です。

目次

第3問:FP2級資産設計(2019年9月実技試験)

下記の問7~問10について解答しなさい。

問7:不動産取得税

不動産取得税に関する次の記述の空欄(ア)~(エ)にあてはまる語句を語群の中から選び、なさい。(番号で解答する)

不動産取得税は、不動産の所有権を取得した者に対して、その不動産が所在する( ア )が課税するもので、課税標準は原則として( イ )である。ただし、( ウ )を原因とする取得の場合、課税対象とならない。また、一定の条件を満たした新築住宅(認定長期優良住宅ではない)を取得した場合、課税標準から1戸当たり( エ )を控除することができる。

<語群> 1.市町村 2.都道府県 3.国税局 4.公示地価 5.相続税評価額 6.固定資産税評価額 7.売買 8.贈与 9.相続 10.1,200万円 11.1,300万円 12.1,500万円 |

問8:実質利回り

下記<資料>は、平尾さんが購入を検討している投資用マンションの概要である。この物件の実質利回り(年利)として、正しいものはどれか。なお、<資料>に記載のない事項については一切考慮しないこととし、計算結果については小数点以下第3位を四捨五入すること。

<資料>

|

- 5.55%

- 4.63%

- 4.55%

- 4.28%

問9:建築面積の最高限度

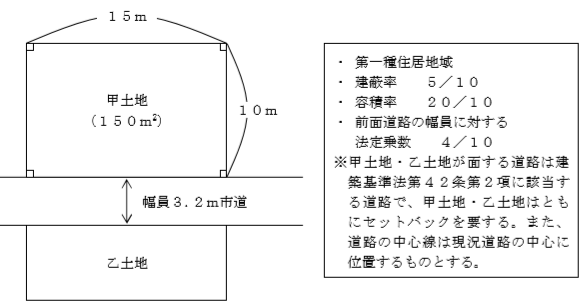

建築基準法に従い、下記<資料>の甲土地に建物を建てる場合の建築面積の最高限度を計算しなさい。 なお、<資料>に記載のない条件については一切考慮しないこととする。(単位:㎡)

<資料>

|

問10:課税長期譲渡所得

浜松さんは、相続により10年前に取得し、継続して居住していた自宅を売却した。売却に係る状況が下記<資料>のとおりである場合の所得税における課税長期譲渡所得の金額として、正しいものはどれか。なお、<資料>に記載のない条件については一切考慮しないこと。

<資料>

※居住用財産を譲渡した場合の3,000万円特別控除の特例の適用を受けるものとする。 |

- 1,250万円

- 1,500万円

- 2,500万円

- 4,500万円

解答・解説

問7:不動産取得税

(ア)について

不動産取得税は、原則として不動産を取得した者に対して、当該不動産の所在する都道府県によって課税される地方税です。

(イ)について

不動産取得税の課税標準は、原則として、固定資産税評価額です。

(ウ)について

相続(包括遺贈、被相続人からの相続人に対する遺贈も含む)により不動産を取得した場合、不動産取得税は、課されません。

(エ)について

一定の要件に該当する戸建て住宅(認定長期優良住宅を除く)を新築した場合、不動産取得税の課税標準の算定に当たっては、一戸につき最高で1,200万円を価格から控除することができます。

解答:(ア)2(イ)6(ウ)9(エ)10

問8:実質利回り

(年間収入合計額-諸経費)÷購入金額×100=利回り(%)

↓

収入合計:86,000×12ヵ月=1,032,000円

諸経費:10,000円×12ヵ月+86,000円×5%×12ヵ月+65,000円=236,600円

利回り:(1,032,000円-236,600円)÷1,860万円×100=4.276…→4.28%(小数点第3位を四捨五入)

解答:4

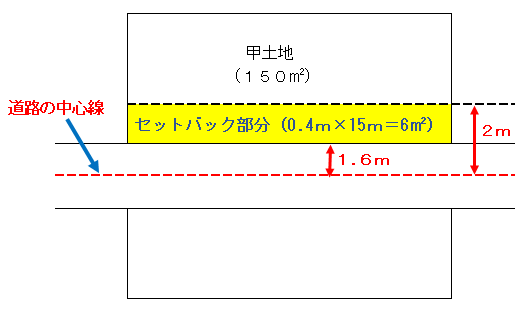

問9:建築面積の最高限度

敷地面積×建蔽率の上限=建築面積の最高限度

↓

建築基準法42条2項の道路(2項道路)は、原則として、道路の中心線から両側に水平距離2mずつ後退した線が道路の境界線とみなされます。なお、2項道路に面している敷地のうち、道路と道路境界線とみなされる線までの間の敷地部分(セットバック部分)は、敷地面積に算入することができません。

つまり、上記図の黄色の部分(6㎡)は、敷地面積に算入されません。

↓

ですので、建築面積の最高限度は、「(150㎡-6㎡)×5/10=72㎡」となります。

解答:72㎡

問10:課税長期譲渡所得

譲渡収入金額-(取得費+譲渡費用)-特別控除額=譲渡所得

↓

取得費が不明ですので、取得費は、「5,000万円×5%=250万円」となります。

↓

課税長期譲渡所得の金額は、「5,000万円-(250万円+250万円)-3,000万円=1,500万円」となります。

解答:2

.png)

.png)