2017年(平成29年)1月に実施された3級ファイナンシャルプランナー(FP)の学科試験問題の第2問と解答・解説を掲載しています。

第2問は、問31~問60までの三答択一式で出題されています。

三答択一式ですので、第1問よりも難しそうに見えるかもしれませんが、決して、難しくありません。

目次

- 1 【第2問】三答択一式問題

- 1.1 問31:係数

- 1.2 問32:老齢基礎年金の繰下げ受給

- 1.3 問33:寡婦年金と死亡一時金

- 1.4 問34:教育訓練給付金

- 1.5 問35:住宅ローンの返済方法

- 1.6 問36:生命保険料

- 1.7 問37:個人年金保険

- 1.8 問38:家族傷害保険料

- 1.9 問39:火災保険金と税金

- 1.10 問40:賠償責任保険

- 1.11 問41:ブル型ベア型ファンド

- 1.12 問42:株式投資信託

- 1.13 問43:最終利回り

- 1.14 問44:株式投資(指値注文)

- 1.15 問45:株式投資の評価指標

- 1.16 問46:復興特別所得税額

- 1.17 問47:退職所得控除額

- 1.18 問48:医療費控除

- 1.19 問49:住宅借入金等特別控除

- 1.20 問50:準確定申告書

- 1.21 問51:不動産の登記記録

- 1.22 問52:手付(民法)

- 1.23 問53:セットバック

- 1.24 問54:軽減税率の特例

- 1.25 問55:不動産取得税

- 1.26 問56:法定相続分

- 1.27 問57:遺留分

- 1.28 問58:贈与税の配偶者控除

- 1.29 問59:上場株式の評価額

- 1.30 問60:小規模宅地等の特例

- 2 【第2問】解答・解説

【第2問】三答択一式問題

次の各文章の( )内にあてはまる最も適切な文章、語句、数字またはそれらの組合せを1~3のなかから選びなさい。

問31:係数

一定の利率で複利運用しながら一定期間経過後に目標とする額を得るために必要な毎年の積立額を試算する場合、目標とする額に乗じる係数は、( )である。

- 終価係数

- 減債基金係数

- 年金現価係数

問32:老齢基礎年金の繰下げ受給

65歳到達時に老齢基礎年金の受給資格期間を満たしている者が、69歳到達日に老齢基礎年金の繰下げ支給の申出をした場合の老齢基礎年金の増額率は、( )となる。

- 24.0%

- 25.2%

- 33.6%

問33:寡婦年金と死亡一時金

国民年金の第1号被保険者が死亡し、その遺族である妻が寡婦年金と死亡一時金の両方の受給要件を満たす場合、その妻は( )。

- いずれか一方の受給を選択する

- 両方を受給することができる

- 寡婦年金のみを受給することができる

問34:教育訓練給付金

雇用保険の教育訓練給付金のうち、一般教育訓練に係る教育訓練給付金の額は、教育訓練施設に支払った教育訓練経費の20%相当額であるが、その額が( )を超える場合は、( )が支給される。

- 10万円

- 15万円

- 30万円

問35:住宅ローンの返済方法

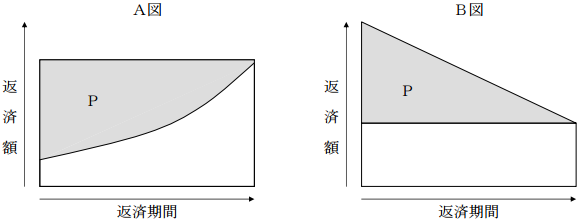

下図は、住宅ローンの返済方法をイメージ図で表したものであるが、A図は( 1 ) 返済方式を、B図は( 2 )返済方式を、両図のPの部分は( 3 )部分をそれぞれ示している。

- (1)元金均等 (2)元利均等 (3)利息

- (1)元利均等 (2)元金均等 (3)利息

- (1)元利均等 (2)元金均等 (3)元金

問36:生命保険料

生命保険契約に基づき、契約者が保険会社に払い込む保険料は、( )と付加保険料で構成されている。

- 死亡保険料

- 生存保険料

- 純保険料

問37:個人年金保険

個人年金保険の年金の種類のうち、年金支払期間中に被保険者が生存している場合に限り、契約で定めた一定期間、年金が支払われるものは、( )である。

- 有期年金

- 確定年金

- 生存年金

問38:家族傷害保険料

家族傷害保険では、被保険者のなかに異なる職種級別の者がいる場合、保険料は、( )の職種級別を基準に算出される。

- 最も高い被保険者

- 被保険者本人(記名被保険者)

- 最も低い被保険者

問39:火災保険金と税金

所得税において、個人事業主が、自己の所有する店舗の火災によって建物に損害を受け、火災保険から受け取った保険金は、( )となる。

- 非課税

- 一時所得として課税対象

- 事業所得として課税対象

問40:賠償責任保険

小売業を営む企業が、火災・爆発等の災害によって営業が休止または阻害されたことによる利益の減少等に備える保険は、( )である。

- 労働災害総合保険

- 企業費用・利益総合保険

- 施設所有(管理)者賠償責任保険

問41:ブル型ベア型ファンド

一般に、先物取引などを利用して、基準となる指数の収益率の2倍、3倍、4倍等の投資成果を得ることを目指して運用され、( 1 )相場で利益が得られるように設計された商品を( 2 )ファンドという。

- (1)上昇 (2)ブル型

- (1)上昇 (2)ベア型

- (1)下降 (2)ブル型

問42:株式投資信託

追加型株式投資信託を基準価額1万800円で1万口購入した後、最初の決算時に1万口当たり300円の収益分配金が支払われ、分配落ち後の基準価額が1万600円となった場合、その収益分配金のうち、普通分配金は( 1 )であり、元本払戻金(特別分配金)は( 2 )である。

- (1)100円 (2)200円

- (1)200円 (2)100円

- (1)300円 (2)0円

問43:最終利回り

表面利率0.10%、残存期間5年の固定利付債券を、額面100円当たり101.35円で購入した場合の最終利回り(単利)は、( )である。なお、答は表示単位の小数点以下第3位を四捨五入している。

- -0.25%

- -0.17%

- 0.17%

問44:株式投資(指値注文)

指値注文によって株式を買う際には、希望する価格の( 1 )を指定する。同一銘柄について、市場に価格の異なる複数の買い指値注文がある場合には、価格の( 2 )注文から優先して成立する。

- (1)上限 (2)低い

- (1)下限 (2)低い

- (1)上限 (2)高い

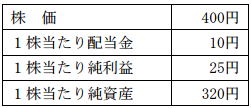

問45:株式投資の評価指標

下記の<X社のデータ>に基づいて計算したX社の株価収益率(PER)は( 1 )、配当利回りは( 2 )である。

<X社のデータ>

- (1)16倍 (2)2.5%

- (1)16倍 (2)3.125%

- (1)40倍 (2)2.5%

問46:復興特別所得税額

復興特別所得税額は、基準所得税額に( )の税率を乗じて計算される。

- 2.1%

- 7.147%

- 15.315%

問47:退職所得控除額

勤続年数35年の定年退職者が退職金として3,000万円を受け取る場合、所得税における退職所得の金額の計算上、退職所得控除額は、( )である。

- 800万円+40万円×(35年-20年)=1,400万円

- 3,000万円×1/2=1,500万円

- 800万円+70万円×(35年-20年)=1,850万円

問48:医療費控除

納税者Aさんが、受診した人間ドックの結果から重大な疾病が発見され、引き続きその疾病の治療のために入院した場合、Aさんが支払った費用等のうち、( )は、 所得税の医療費控除の対象にならない。

- 受診した人間ドックの費用

- 入院の際の洗面具等の購入費用

- 入院時に病院に支払った食事代

問49:住宅借入金等特別控除

所得税の住宅借入金等特別控除の適用を受けるためには、取得等した家屋の床面積が ( 1 )以上で、かつ、その( 2 )以上に相当する部分が専ら自己の居住の用に供されるものでなければならない。

- (1)50平方メートル (2)2分の1

- (1)50平方メートル (2)3分の2

- (1)60平方メートル (2)3分の2

問50:準確定申告書

確定申告を要する納税者Aさんが平成28年2月1日に死亡した。Aさんの相続人は、 同日にAさんの相続の開始があったことを知ったため、平成28年分のAさんの所得について( )までに所轄税務署長に対して所得税の準確定申告書を提出しなければならない。

- 平成28年3月15日

- 平成28年6月1日

- 平成28年12月1日

問51:不動産の登記記録

不動産の登記記録において、抵当権に関する登記事項は、( )に記録される。

- 表題部

- 権利部(甲区)

- 権利部(乙区)

問52:手付(民法)

不動産取引において、買主が売主に解約手付を交付したときは、相手方が契約の履行に着手するまでは、買主はその手付を放棄することで、売主はその( )を償還することで、それぞれ契約を解除することができる。

- 半額

- 同額

- 倍額

問53:セットバック

都市計画区域内にある幅員4m未満の道で、特定行政庁の指定により建築基準法上の道路とみなされるもの(いわゆる2項道路)については、原則として、その中心線からの水平距離で( )後退した線がその道路の境界線とみなされる。

- 1.5m

- 2.0m

- 2.5m

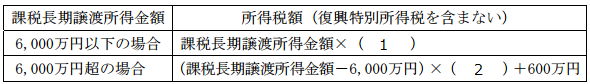

問54:軽減税率の特例

「居住用財産を譲渡した場合の長期譲渡所得の課税の特例」(軽減税率の特例)の適用を受けることができる場合、その所得税額(復興特別所得税を含まない)は下記の表のとおり計算される。なお、他の所得や所得控除等は考慮しないものとする。

- (1)5% (2)10%

- (1)10% (2)15%

- (1)15% (2)20%

問55:不動産取得税

個人が平成28年中に土地を取得した場合、その個人に課される不動産取得税の標準税率は、( )である。

- 3%

- 5%

- 10%

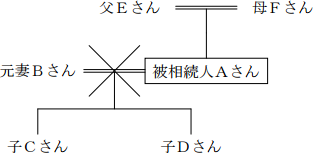

問56:法定相続分

下記の<親族関係図>において、Aさんの相続における子Cさんの法定相続分は、( )である。なお、AさんとBさんは、Aさんの相続開始前に離婚している。

- 2分の1

- 4分の1

- 3分の1

問57:遺留分

遺留分算定の基礎となる財産の価額が1億8,000万円で、相続人が被相続人の配偶者、 長女および二女の合計3人である場合、二女の遺留分の金額は( )となる。

- 1,500万円

- 2,250万円

- 4,500万円

問58:贈与税の配偶者控除

贈与税の配偶者控除は、婚姻期間が( 1 )以上である配偶者から居住用不動産の贈与または居住用不動産を取得するための金銭の贈与を受け、一定の要件を満たす場合、贈与税の課税価格から贈与税の基礎控除額とは別に( 2 )を限度として控除できるものである。

- (1)10年 (2)1,000万円

- (1)20年 (2)1,000万円

- (1)20年 (2)2,000万円

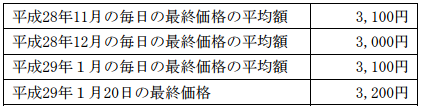

問59:上場株式の評価額

平成29年1月20日に死亡したAさんが所有していた上場株式Xを相続により取得した場合の1株当たりの相続税評価額は、下記の<資料>によれば、( )である。

<資料>上場株式Xの価格

- 3,000円

- 3,100円

- 3,200円

問60:小規模宅地等の特例

平成28年中に開始した相続により取得した宅地(面積400平方メートル)が「小規模宅地等についての相続税の課税価格の計算の特例」における特定事業用宅地等に該当する場合、 相続税の課税価格に算入すべき価額の計算上、減額される金額は、( )の算式により算出される。

- 宅地の評価額×200平方メートル/400平方メートル×50%

- 宅地の評価額×330平方メートル/400平方メートル×80%

- 宅地の評価額×400平方メートル/400平方メートル×80%

【第2問】解答・解説

問31~問40、問43、問45、問49~問56、問59、問60の解答・解説につきましては、合格セット購入者専用ページに掲載しております。

申し訳ございませんが、合格セット購入者以外の方は、合格セット購入者専用ページに掲載しているコンテンツをご利用いただけません。

問41:ブル型ベア型ファンド

ブル型・ベア型ファンドは、先物やオプションなどを活用して、基準となる指数の値動きを上回る利益が得られるように設計された商品です。

ブル型は、相場が上昇しているときに利益が得られるように設計されたものです。

ベア型は、相場が下落しているときに利益が得られるように設計されたものです。

解答.1

問42:株式投資信託

分配後基準価額(1万600円)が個別元本(1万800円)を下回る場合、その個別元本を下回る部分が特別分配金(200円=1万800円-1万600円)となります。そして、収益分配金(300円)から特別分配金を差し引いた金額が普通分配金(100円=300円-200円)となります。

解答.1

問44:株式投資(指値注文)

指値注文とは、値段を指定する注文のことです。指値注文によって株式を買う際には、希望する価格の上限を指定します。

指値注文について、売り注文の場合には安い値段の方が、買い注文の場合には高い値段の方が優先されます。

例えば、「100円で1,000株買う」と「150円で1,000株買う」という2つの注文があったとします。この場合、「150円で1,000株買う」という注文の方が優先されます。

解答.3

問46:復興特別所得税額

復興特別所得税額は、基準所得税額に2.1%の税率を乗じて計算されることになります。

解答.1

問48:医療費控除

人間ドックは、通常、医療費控除の対象となりません。ただし、重大な疾病が発見され引き続き治療した場合には、医療費控除の対象となります。

入院時の部屋代や食事代は、医療費控除の対象となります。

入院の際の洗面具等の身の回り品の購入費用は、医療費控除の対象となりません。

解答.2

問57:遺留分

遺留分の割合は、相続人が、「直系尊属のみ」以外の場合、2分の1となります。つまり、2分の1が、配偶者、 長女および二女の合計3人の持分となります。

そして、その2分の1を法定相続分に従って分けることになります。

配偶者の法定相続分は、法定相続人が配偶者と子供なので、2分の1となります。

子供の法定相続分は、2分の1となります。その2分の1を2人(長女と二女)で均等に分け合います。よって、長女と二女それぞれの法定相続分は、4分の1(2分の1÷2人)となります。

繰り返しになりますが、2分の1を法定相続分に従って分けることになります。

よって、二女の遺留分の割合は、2分の1(配偶者、 長女および二女全員の遺留分の割合)×4分の1(二女の法定相続分)=8分の1となります。

二女の遺留分の金額は、1億8,000万円×8分の1=2,250万円となります。

解答.2

問58:贈与税の配偶者控除

下記の要件を満たす場合、基礎控除額(110万円)の他に、最高、2,000万円まで控除することができます。

- 婚姻期間が20年以上の配偶者(内縁関係は除きます。)から贈与を受けたこと。

- 贈与を受けた財産が、居住用不動産又は居住用不動産を購入するための金銭であること。

- 贈与を受けた日の属する年の翌年3月15日までに、贈与を受けた居住用不動産に受贈者が居住し、その後も、居住する見込みであること。また、贈与を受けた日の属する年の翌年3月15日までに、贈与を受けた金銭で、居住用不動産を購入し、当該居住用不動産に受贈者が居住し、その後も、居住する見込みであること。

- 配偶者から贈与を受けた年の前年以前に、同じ配偶者からの贈与について、贈与税の配偶者控除の規定の適用を受けていないこと。

- この特例の適用を受ける旨を記載した確定申告書を提出しなければなりません。

解答.3

.png)

.png)