2025年1月に実施されましたFP2級実技試験(生保顧客資産相談業務)の第5問の問題と解説です。

第5問:FP2級生保顧客(2025年1月実技試験)

次の設例に基づいて、下記の各問(問13~問15)に答えなさい。

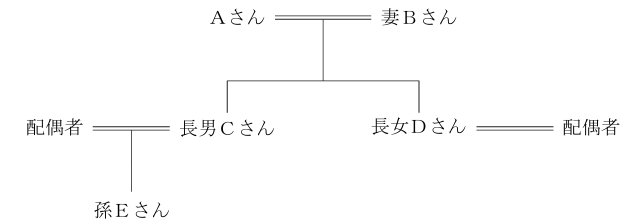

《設例》 Aさん(73歳)は、妻Bさん(71歳)とX市内の自宅で暮らしている。Aさんの推定相続人は、妻Bさん、長男Cさん(45歳)および長女Dさん(43歳)の3人である。 〈Aさんの親族関係図〉

〈Aさんの所有財産(相続税評価額、下記の生命保険を除く)〉

(注)「小規模宅地等についての相続税の課税価格の計算の特例」適用前の金額 〈Aさんが加入している一時払終身保険の内容〉

※上記以外の条件は考慮せず、各問に従うこと。 |

問13

生前贈与に関する以下の文章の空欄①~④に入る最も適切な語句または数値を、下記の〈語句群〉のなかから選びなさい。

「Aさんが生前贈与を実行するにあたっては、暦年課税による贈与や相続時精算課税による贈与があります。

仮に、長男CさんがAさんから暦年課税による贈与を受けた場合、贈与税の課税価格から基礎控除額として最高( ① )万円を控除することができます。

また、Aさんからの贈与について、長男Cさんが相続時精算課税を選択した場合、贈与税の課税価格から基礎控除額と最高( ② )万円の特別控除額を控除することができます。なお、基礎控除額と特別控除額を控除後の残額については、一律( ③ )%の税率により贈与税が課されます。また、長男Cさんが、同一年中に妻Bさんからも贈与を受け、同様に相続時精算課税を選択した場合、それぞれの贈与税額の計算上、贈与税の課税価格から、( ④ )で( ① )万円の基礎控除額を控除することができます」

〈語句群〉 イ.10 ロ.15 ハ.20 ニ.100 ホ.110 ヘ.120 ト.2,000 チ.2,500 リ.3,000 ヌ.3,500 ル.合計 ヲ.それぞれ |

問14

「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税」(以下、「本制度」という)に関する次の記述1~3について、適切なものには○印を、不適切なものには×印をつけなさい。

- 「Aさんから教育資金の贈与を受けた孫Eさんが本制度の適用を受けた場合、1,500万円までの金額に相当する部分の価額については贈与税が非課税となります。ただし、学習塾などの学校等以外の者に対して直接支払われる金銭については500万円が限度となります」

- 「本制度の適用を受けた孫Eさんが23歳に達する前に贈与者であるAさんが死亡した場合、非課税拠出額から教育資金支出額を控除した残額を孫Eさんが遺贈により取得したものとみなして、当該残額は相続税の課税価格に算入されます」

- 「本制度の適用を受けた孫Eさんが25歳に達すると、教育資金管理契約は終了します。その場合、非課税拠出額から教育資金支出額を控除した残額は孫Eさんのその年分の贈与税の課税価格に算入されます」

問15

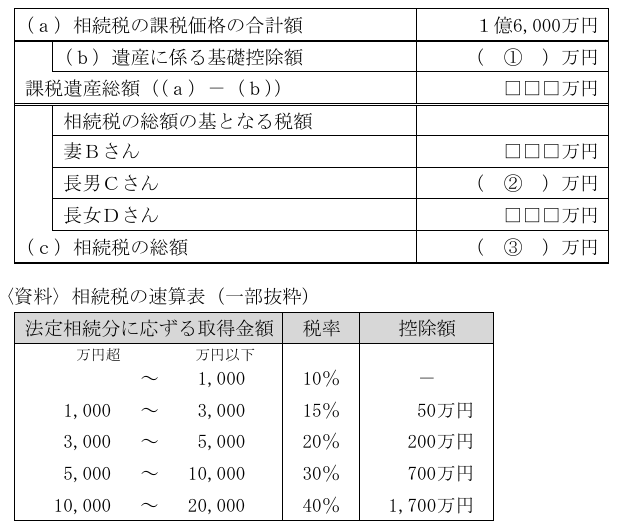

現時点(2025年1月26日)において、Aさんの相続が開始した場合における相続税の総額を試算した下記の表の空欄①~③に入る最も適切な数値を答えなさい。なお、相続税の課税価格の合計額は1億6,000万円とし、問題の性質上、明らかにできない部分は「□□□」で示してある。

解答・解説

問13

①について

長男CさんがAさんから暦年課税による贈与を受けた場合、贈与税の課税価格から基礎控除額として最高110万円を控除することができます。

②・③について

長男Cさんが相続時精算課税を選択した場合、贈与税の課税価格から基礎控除額と最高2,500万円の特別控除額を控除することができます。

なお、基礎控除額と特別控除額を控除後の残額については、一律20%の税率により贈与税が課されます。

④について

長男Cさんが、同一年中に妻Bさんからも贈与を受け、同様に相続時精算課税を選択した場合、それぞれの贈与税額の計算上、贈与税の課税価格から、合計で110万円の基礎控除額を控除することができます。

解答:①ホ ②チ ③ハ ④ル

問14

- 〇

Aさんから教育資金の贈与を受けた孫Eさんが本制度の適用を受けた場合、1,500万円までの金額に相当する部分の価額については贈与税が非課税となります。

ただし、学習塾などの学校等以外の者に対して直接支払われる金銭については500万円が限度となります。 - ×

受贈者Eさんが贈与者Aさんの死亡日において、23歳未満ですので、遺贈により取得したものとみなされません。 - ×

受贈者が30歳に達すると教育資金管理契約は終了し、終了時に非課税拠出額から教育資金支出額を控除した残額がある場合、その残額はその年に贈与があったものとして贈与税の課税対象となります。

ただし、30歳に達した日に学校等に在学している場合や教育訓練給付金の支給対象となる教育訓練を受講している場合には、教育資金管理契約は終了しません。

問15

①について

基礎控除は、「3,000万円+600万円×3人(B・C・D)=4,800万円」となります。

②・③について

課税遺産総額は、「1億6,000万円-4,800万円=1億1,200万円」となります。

相続税の総額の基となる税額は、以下のとおりです。

- Bさん

1億1,200万円×2分の1=5,600万円×30%-700万円=980万円 - Cさん

1億1,200万円×4分の1=2,800万円×15%-50万円=370万円 - Dさん

Cさんと同様、370万円

相続税の総額は、上記を合算した1,720万円となります。

解答:①4,800 ②370 ③1,720

.png)

.png)