2024年5月公表分のFP3級実技試験(保険顧客資産相談業務:CBT試験)の第5問の問題と解説です。

第5問:2024年5月FP3級実技試験(保険顧客)

次の設例に基づいて、下記の各問(問13~問15)に答えなさい。

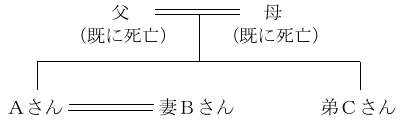

<設例> Aさん(72歳)は、妻Bさん(65歳)との2人暮らしである。Aさん夫妻には、子がいない。Aさんは、自身の相続が開始した際には、妻Bさんに全財産を相続させたいと考えており、自筆証書遺言の作成を検討している。 〈Aさんの親族関係図〉

〈Aさんの主な所有財産(相続税評価額)〉 (1)現預金:1億6,000万円 (2)自宅 ※上記以外の条件は考慮せず、各問に従うこと。 |

問13

遺言に関する次の記述のうち、最も適切なものはどれか。

- 「自筆証書遺言は、原則として、遺言者が遺言書の全文を自書して作成しますが、自筆証書に添付する財産目録については、パソコン等で作成することも認められます」

- 「自筆証書遺言を作成した場合、遺言者は、作成した遺言書をあらかじめ家庭裁判所に提出し、その有効性について確認を受けておく必要があります」

- 「妻Bさんが遺言によりAさんの全財産を取得する場合、弟Cさんの遺留分を侵害することになるため、弟Cさんから遺留分侵害額請求を受ける可能性があります」

問14

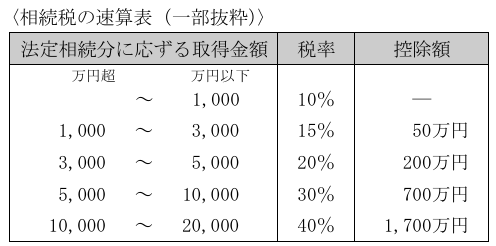

仮に、Aさんの相続が現時点で開始し、Aさんの相続に係る課税遺産総額(課税価格の合計額-遺産に係る基礎控除額)が1億4,000万円であった場合の相続税の総額として、次のうち最も適切なものはどれか。

- 2,800万円

- 3,000万円

- 3,200万円

問15

仮に、Aさんの相続が現時点で開始した場合の相続税に関する以下の文章の空欄①~③に入る語句の組合せとして、次のうち最も適切なものはどれか。

「妻Bさんが『配偶者に対する相続税額の軽減』の適用を受けた場合、妻Bさんの相続税の課税価格が、相続税の課税価格の合計額に対する妻Bさんの法定相続分相当額または( ① )のいずれか( ② )金額までであれば、原則として、妻Bさんが納付すべき相続税額は算出されません。

相続税の申告書は、原則として、相続の開始があったことを知った日の翌日から( ③ )以内に、被相続人であるAさんの死亡時の住所地を所轄する税務署長に提出しなければなりません」

- ①1億6,000万円 ②多い ③10カ月

- ①1億6,000万円 ②少ない ③1年

- ①1億2,000万円 ②多い ③8カ月

解答・解説

問13

- 適切

自筆証書遺言は、原則として、遺言者が遺言書の全文を自書して作成しますが、自筆証書に添付する財産目録については、パソコン等で作成することも認められます。 - 不適切

自筆証書遺言を作成した場合、遺言者は、遺言書をあらかじめ家庭裁判所に提出する必要はありません。 - 不適切

兄弟姉妹には、遺留分はありません。つまり、弟Cさんから遺留分侵害額請求を受けることはありません。

解答:1

問14

- Bさん:1億4,000万円×4分の3=1億500万円×40%-1,700万円=2,500万円

- Cさん:1億4,000万円×4分の1=3,500万円×20%-200万円=500万円

相続税の総額は、上記を合算した3,000万円となります。

解答:2

問15

①・②について

妻Bさんが『配偶者に対する相続税額の軽減』の適用を受けた場合、妻Bさんの相続税の課税価格が、相続税の課税価格の合計額に対する妻Bさんの法定相続分相当額または1億6,000万円のいずれか多い金額までであれば、原則として、妻Bさんが納付すべき相続税額は算出されません。

③について

相続税の申告書は、原則として、相続の開始があったことを知った日の翌日から10カ月以内に、被相続人であるAさんの死亡時の住所地を所轄する税務署長に提出しなければなりません。

解答:1

.png)

.png)