2019年1月に実施されましたFP2級実技試験(資産設計提案業務)の第3問の問題と解説です。

目次

第3問:FP2級資産設計(2019年1月実技試験)

下記の問6~問9について解答しなさい。

問6:登記事項証明書

下記<資料>は、中井さんが購入を検討しているマンションの登記事項証明書の一部である。この登記事項証明書に関する次の(ア)~(エ)の記述について、正しいものには○、誤っているものには×をつけなさい。

(ア)表題部に記載されている305号室の専有部分の床面積は、壁の中心(壁芯)から測った面積である。

(イ)登記記録上、このマンションの305号室の現在の所有者は、株式会社しあわせ不動産であることがわかる。

(ウ)中井さんが金融機関からの借入れによりこのマンションの305号室を購入して金融機関が抵当権を設定した場合、抵当権設定に関する登記事項は「権利部(甲区)」に記載される。

(エ)登記事項証明書の交付を請求することができるのは、利害関係者に限られる。

問7:建築面積及び延べ面積

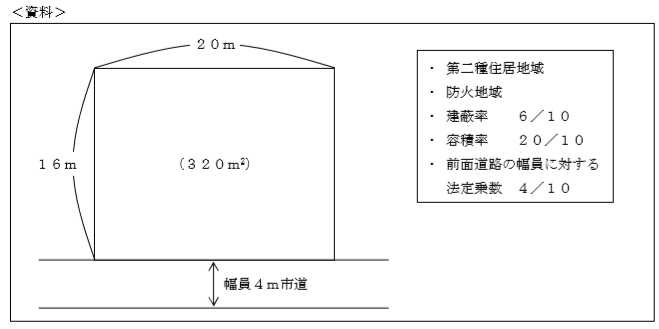

建築基準法に従い、下記<資料>の土地に耐火建築物を建てる場合、建築面積の最高限度(ア)と延べ面積(床面積の合計)の最高限度(イ)の組み合わせとして、正しいものはどれか。なお、<資料> に記載のない条件については一切考慮しないこと。

- (ア)192㎡ (イ)512㎡

- (ア)192㎡ (イ)640㎡

- (ア)224㎡ (イ)512㎡

- (ア)224㎡ (イ)640㎡

問8:固定資産税

東さんは、FPで税理士でもある浅田さんに固定資産税について質問をした。下記の空欄(ア)~ (ウ)にあてはまる語句を語群の中から選び、その番号のみを答えなさい。

東さん:「固定資産税とは、どのような税金ですか。」 浅田さん:「固定資産税は、毎年( ア )現在の土地や家屋、償却資産の所有者に対して課される税金です。 」 東さん:「空き家となった住宅を取り壊すことを考えていますが、翌年から家屋に課されていた固定資産税がなくなり、その分今年より税額が軽減されますか。」 浅田さん:「そうとも言い切れません。土地の固定資産税についても考慮する必要があります。一定の要件を満たす住宅が建っている住宅用地(小規模住宅用地)については、住宅一戸当たり( イ )までの部分について、固定資産税の課税標準額が固定資産税評価額の( ウ )になる特例があるからです |

<語群> 1.1月1日 2.4月1日 3.7月1日 4.200㎡ 5.280㎡ 6.330㎡ 7.2分の1 8.3分の1 9.6分の1 |

問9:3,000万円特別控除

居住用財産を譲渡した場合の3,000万円の特別控除の特例(被相続人の居住用財産に係るものを除く。以下「3,000万円特別控除」という)に関する次の(ア)~(エ)の記述について、適切なものには○、不適切なものには×をつけなさい。

(ア)3,000万円特別控除は、譲渡した居住用財産の所有期間に関係なく適用を受けることができる。

(イ)居住用財産を譲渡した年の前年または前々年に3,000万円特別控除の適用を受けていた場合、この特例の適用を受けることはできない。

(ウ)3,000万円特別控除は、居住用財産を譲渡した場合の長期譲渡所得の課税の特例と併せて受けることができる。

(エ)3,000万円特別控除は、特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例と併せて受けることができる。

解答・解説

問6:登記事項証明書

| (ア) | × | 区分建物の床面積の登記記録は、壁その他の区画の内側線で囲まれた部分の水平投影面積(内法面積)により記録されることになります。 |

| (イ) | × | 表題部の所有者となっていた株式会社しあわせ不動産(分譲業者)は、抹消されています。 305号室の現在の所有者は、権利部甲区に記載されています小田孝さんとなります。 |

| (ウ) | × | 抵当権の設定は、所有権以外の権利に関する事項ですので、権利部乙区に記載されます。 |

| (エ) | × | 誰でも、登記事項証明書の交付を請求することができます。 |

解答:(ア)×(イ)×(ウ)×(エ)×

問7:建築面積及び延べ面積

(ア)について

敷地面積×建蔽率の上限=建築面積の最高限度

防火地域(建蔽率の限度が10分の8とされている地域を除く。)内に耐火建築物を建築する場合には、建蔽率の限度が10分の1緩和(加算)されることになりますので、建蔽率の上限は、7/10(6/10+1/10)となります。

建築面積の最高限度は、「320㎡×7/10=224㎡」となります。

(イ)について

敷地面積×容積率の上限=延べ面積の最高限度

前面道路(前面道路が二以上あるときは、その幅員の最大のもの。)の幅員(本問では4m)が12m未満である建築物の容積率は、「当該前面道路の幅員(4m)に一定の数値(4/10)を乗じたもの(16/10)」と「都市計画の容積率(20/10)」の2つを比較して、低い方(16/10)が、容積率の上限となります。

延べ面積の最高限度は、「320㎡×16/10=512㎡」となります。

解答:3

問8:固定資産税

(ア)について

固定資産税は、毎年1月1日現在の土地や家屋、償却資産の所有者に対して課される税金です。

(イ)と(ウ)について

一定の要件を満たす住宅が建っている住宅用地(小規模住宅用地)については、住宅一戸当たり200㎡以下までの部分について、固定資産税の課税標準額が固定資産税評価額の6分の1になる特例があります。

解答:(ア)1(イ)4(ウ)9

問9:3,000万円特別控除

| (ア) | 〇 | 3,000万円特別控除は、譲渡した居住用財産の所有期間に関係なく適用を受けることができます。 |

| (イ) | 〇 | 居住用財産を譲渡した年の前年または前々年に3,000万円特別控除の適用を受けていた場合、この特例の適用を受けることはできません。 |

| (ウ) | 〇 | 3,000万円特別控除は、居住用財産を譲渡した場合の長期譲渡所得の課税の特例と併せて受けることができます。 |

| (エ) | × | 3,000万円特別控除は、特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例と併せて受けることができません。 |

解答:(ア)〇(イ)〇(ウ)〇(エ)×

.png)

.png)