2022年5月に実施されましたFP3級実技試験(資産設計提案業務)の第5問の問題と解説です。

第5問:2022年5月3級実技試験(資産設計)

問11

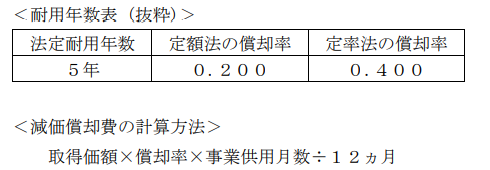

飲食店を営む個人事業主の天野さんは、2021年11月に器具を購入し、事業の用に供している。天野さんの2021年分の所得税における事業所得の金額の計算上、必要経費に算入すべき減価償却費の金額として、正しいものはどれか。なお、器具の取得価額は90万円、2021年中の事業供用月数は2ヵ月、耐用年数は5年とする。また、天野さんは個人事業を開業して以来、器具についての減価償却方法を選択したことはない。

- 30,000円

- 60,000円

- 180,000円

↓

↓

↓

↓

【解答・解説】

減価償却資産の償却方法は、「所得税の減価償却資産の償却方法の届出書」を提出していない場合、原則として、定額法により計算します。

ですので、「90万円×0.2×2ヵ月÷12ヵ月=30,000円」が減価償却費の金額となります。

解答:1

問12

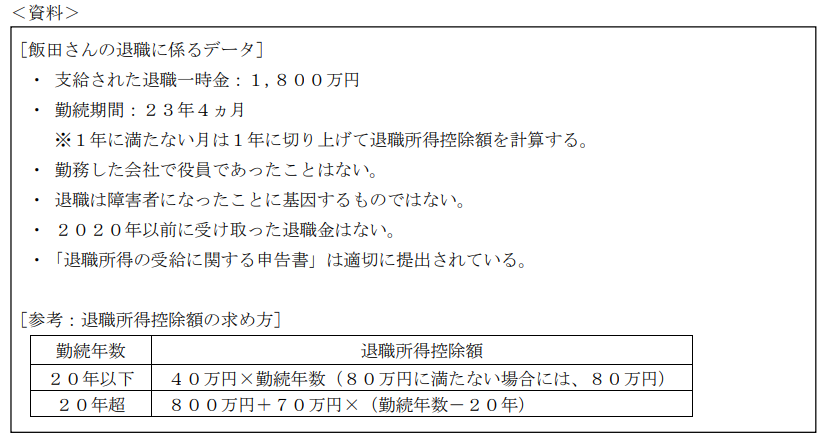

会社員の飯田さんは、2021年中に勤務先を定年退職した。飯田さんの退職に係るデータが下記<資料>のとおりである場合、飯田さんの所得税に係る退職所得の金額として、正しいものはどれか。

- 360万円

- 395万円

- 720万円

↓

↓

↓

↓

【解答・解説】

退職所得の金額(特定役員退職手当等に係るものを除く)は、「(退職手当等の収入金額-退職所得控除額)×2分の1」の算式により計算されます。

※勤続年数5年以下の役員等でない者(従業員)に対する退職手当等(短期退職手当等)について、短期退職手当等の収入金額から退職所得控除額を控除した金額のうち、300万円を超える部分については、2分の1を乗じないことになります。

↓

勤続年数20年超の者が受け取る退職手当等に係る退職所得の金額の計算上、退職手当等の収入金額から控除する退職所得控除額は、「800万円+70万円×(勤続年数-20年)」となります。なお、勤続年数を計算する際、その計算した期間に1年未満の端数が生じたときは、1年として勤続年数を計算します。

↓

ですので、「800万円+70万円×(24年-20年)=1,080万円」が退職所得控除額で、「(1,800万円-1,080万円)×2分の1=360万円」が退職所得の金額となります。

解答:1

.png)

.png)