2017年5月に実施された2級ファイナンシャルプランナー(FP)の学科試験問題(相続・事業承継対策)と解説を掲載しています。

間違えた問題は、必ず、復習していきましょう。

目次

相続・事業承継対策問題(2017年5月)

【問題51】贈与契約

贈与に関する次の記述のうち、最も不適切なものはどれか。

- 負担付贈与ではない贈与契約の贈与者は、贈与財産に瑕疵があることを知らないで贈与した場合であっても、その瑕疵について瑕疵担保責任を負う。

- 口頭での贈与契約の場合、当事者双方は、その履行が終わっていない部分についてはその契約を撤回することができる。

- 定期の給付を目的とする贈与契約は、当事者の一方の死亡によってその効力を失う。

- 死因贈与契約は、贈与者の死亡によってその効力を生じる。

【問題52】親族等の規定

親族等に係る民法の規定に関する次の記述のうち、最も不適切なものはどれか。

- 親族の範囲は、6親等内の血族、配偶者、3親等内の姻族である。

- 協議上の離婚をした者の一方は、離婚の時から1年を経過した場合、家庭裁判所に対して、財産分与に係る協議に代わる処分を請求することができない。

- 直系血族および兄弟姉妹は、互いに扶養をする義務があるが、家庭裁判所は、特別の事情があるときは、3親等内の親族間においても扶養の義務を負わせることができる。

- 養子縁組(特別養子縁組ではない)が成立した場合、養子と実方の父母との親族関係は終了しない。

【問題53】贈与税の計算

贈与税の計算に関する次の記述のうち、最も不適切なものはどれか。

- 相続時精算課税制度を選択した場合、特定贈与者ごとの贈与税の特別控除額は、累計で2,500万円である。

- 相続時精算課税制度を選択した場合、特定贈与者からの贈与により取得した財産に係る贈与税額の計算上、贈与税の税率は、贈与税の課税価格の多寡にかかわらず、一律20%である。

- 暦年課税による贈与税額の計算上、贈与税の税率は、贈与税の課税価格に応じた超過累進税率である。

- 贈与税の配偶者控除の適用を受けた場合、贈与税額の計算上、贈与により取得した財産の合計額から、基礎控除額のほかに最高2,500万円の配偶者控除額を控除することができる。

【問題54】相続人等の範囲

民法における相続人等に関する次の記述のうち、最も不適切なものはどれか。

- 相続開始時に胎児であった者は、すでに生まれたものとみなされ、相続権が認められる。

- 相続の欠格によって相続権を失った場合、その者に直系卑属がいれば、その直系卑属が代襲相続人となる。

- 被相続人に子がいる場合、その子は第1順位の相続人となる。

- 被相続人と婚姻の届出をしていないが、事実上婚姻関係にある者は、被相続人の配偶者とみなされ、相続権が認められる。

【問題55】遺産分割協議

遺産分割協議に関する次の記述のうち、最も不適切なものはどれか。なお、相続人はすべて日本国内に住所を有するものとする。

- 相続人が被相続人の妻、長男(遺産分割時において15歳)の2人である場合、長男においては特別代理人の選任が必要であり、その特別代理人が遺産分割協議に参加できる。

- 相続人が被相続人の妻、長女(遺産分割時において18歳)の2人であり、長女は相続開始前に婚姻している場合、長女は遺産分割協議に参加できる。

- 被相続人の遺言がない場合、共同相続人全員による遺産分割協議により分割することになるが、共同相続人全員が合意すれば、法定相続分どおりに分割する必要はない。

- 共同相続人間における遺産分割協議が調わない場合や協議ができない場合、相続人は、家庭裁判所の調停に先立って、審判による遺産分割を申し立てなければならない。

【問題56】遺言及び遺留分

遺言および遺留分に関する次の記述のうち、最も不適切なものはどれか。

- 公正証書によって遺言をする際には、証人2人以上の立会いが必要とされる。

- 公正証書による遺言を撤回するための新たな遺言は、公正証書による遺言でなければならない。

- 被相続人の子の遺留分は、遺留分算定基礎財産の価額の2分の1相当額に法定相続分を乗じた額である。

- 被相続人の兄弟姉妹に遺留分は認められない。

【問題57】相続税

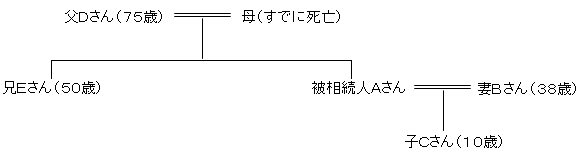

下記<親族関係図>において、Aさんの相続に係る相続税の計算に関する次の記述のうち、最も不適切なものはどれか。なお、Aさんの死亡により妻Bさん、子Cさん、父Dさんおよび兄Eさんは、いずれも相続または遺贈により財産を取得し、納付すべき相続税額が算出されている。また、いずれも日本国内に住所を有するものとする。

<親族関係図>

- 妻Bさんは、相続の放棄をし、遺贈により財産を取得した場合であっても「配偶者に対する相続税額の軽減」の適用を受けることができる。

- 子Cさんは、未成年者控除の適用を受けることができる。

- 父Dさんは、一定の障害者に該当する場合、障害者控除の適用を受けることができる。

- 兄Eさんは、相続税の計算上、相続税額の2割加算の対象者となる。

【問題58】財産評価

Aさんは、自己が所有する宅地(以下「土地」という)の上に戸建て住宅(以下「建物」という)を建設し、その建物を第三者のBさんに賃貸している。この場合、AさんまたはBさんに相続が開始したときの相続税の課税価格の計算上、土地または建物に係る課税財産に関する次の記述のうち、最も適切なものはどれか。なお、「小規模宅地等についての相続税の課税価格の計算の特例」については考慮しないものとし、建物は借家権の取引慣行のある地域にないものとする。

- Aさんに係る相続税において、土地は相続税の課税対象となり、その相続税評価額は、貸家建付地として計算する。

- Aさんに係る相続税において、建物は相続税の課税対象となり、その相続税評価額は、自用家屋として計算する。

- Bさんに係る相続税において、Bさんは土地について借地権を有し、その借地権が相続税の課税対象となる。

- Bさんに係る相続税において、Bさんは建物について借家人の有する権利をもち、当該権利が相続税の課税対象となる。

【問題59】小規模宅地等の特例

Aさんが、10年以上にわたって所有し、貸し付けていた青空貸駐車場(極めて少量の砂利のみを敷設)の土地(借地権割合60%)の活用とそれに伴うAさんに係る相続税の課税上への影響に関する次の記述のうち、最も不適切なものはどれか。なお、本問においては、小規模宅地等についての相続税の課税価格の計算の特例を本特例という。

- 青空貸駐車場の土地については、本特例の対象とならないが、これを立体駐車場に変更した場合は対象となる。

- Aさんが、青空貸駐車場を廃止して当該土地上に賃貸アパートを建設した場合、アパートの賃貸割合が100%であれば、この土地の相続税評価額(本特例は考慮しない)は、青空貸駐車場のときよりも18%相当額が減額できる。

- Aさんが、青空貸駐車場を廃止して当該土地上に賃貸アパートを建設する場合、Aさんの自己資金(預貯金)で建設するよりも銀行借入金で建設する方が、賃貸アパートの相続税評価額(本特例は考慮しない)は低くなる。

- Aさんの長男が、青空貸駐車場を廃止して当該土地を使用貸借により借り受けて賃貸アパートを建設した場合、相続開始時のアパートの賃貸割合が100%であったとしても、この土地の相続税評価額(本特例は考慮しない)は、青空貸駐車場のときと変わらない。

【問題60】事業承継等対策

非上場会社であるX株式会社(以下「X社」という)のオーナー社長のAさん(45歳)は、契約者(=保険料負担者)がX社、被保険者がAさん、死亡保険金受取人がX社である定期保険に加入することを検討している。この定期保険の活用等に関する次の記述のうち、最も不適切なものはどれか。なお、Aさんの月額給与の額は100万円であるものとする。

- 長期平準定期保険や逓増定期保険に加入することにより、Aさんの勇退時の退職慰労金の原資を準備することができる。

- Aさんが死亡した場合、X社は、受け取った死亡保険金の金額と同額の死亡退職金をAさんの遺族に支払っても、法人税の取扱い上、その全額を損金に算入できないこともある。

- Aさんが業務上の事由により死亡し、X社が受け取った死亡保険金を原資として社内規定による弔慰金をAさんの遺族に支払った場合、その金額が相続税の課税対象とならないのは600万円以内に限られる。

- Aさんが死亡し、Aさんの長男(後継者)が相続により取得した財産の大半がX社株式であり、相続税の納税資金が不足する場合、X社は、死亡保険金を活用して長男からX社株式の一部を取得することによって、長男の資金不足を補うことができる。

相続税・事業承継対策解答・解説

問題53、問題55、問題57、問題59、問題60の解答解説につきましては、合格セット購入者専用ページに掲載しています。合格セット購入者の方は、必ず、チェックしてください。

【問題51】贈与契約

- 贈与者は、贈与の目的である物又は権利の瑕疵又は不存在について、原則、その責任を負いません。ただし、贈与者がその瑕疵又は不存在を知りながら受贈者に告げなかったときは、その責任を負います。

※負担付贈与については、贈与者は、その負担の限度において、売主と同様、担保の責任を負います。 - 書面によらない贈与(口頭による贈与)の場合、各当事者は、原則、いつでも、自由に撤回することができます。ただし、履行が終わった部分については、撤回することができません。

- 定期贈与は、贈与者・受贈者のどちらかが死亡した場合に、贈与の効力を失うことになり、相続人に承継されません。

※定期贈与とは、例えば、毎月末に一定のお金を給付する場合など定期の給付を目的とする贈与のことです。 - 死因贈与とは、例えば、自分が死んだら、建物をあげる場合など贈与者の死亡により効力が生じる贈与のことです。

A.1

【問題52】親族等の規定

- 次に掲げる者は、親族とします。

・6親等内の血族

・配偶者

・3親等内の姻族 - 財産分与について、当事者間に協議が調わないとき、又は協議をすることができないときは、当事者は、家庭裁判所に対して協議に代わる処分を請求することができます。ただし、離婚の時から2年を経過したときは、請求することができません。

- 直系血族及び兄弟姉妹は、互いに扶養をする義務があります。また、その他、家庭裁判所は、特別の事情があるときは、3親等内の親族間においても扶養の義務を負わせることもできます。

- 特別養子縁組が成立した場合、養子と実方の父母との親族関係は終了します。しかし、特別養子縁組ではない養子縁組(普通養子縁組)の場合、養子と実方の父母との親族関係は終了しません。

A.2

【問題54】相続人等の範囲

- 相続開始時に胎児であった者は、すでに生まれたものとみなされ、相続権が認められます。

- 相続人となるはずの者(子供と兄弟姉妹)が、「相続開始以前に死亡した場合」、「相続欠格に該当した場合」、「相続廃除の審判を受けた場合」に、その者の子供(孫や甥姪)が、その者(子供や兄弟姉妹)の代わりに相続人となることができます。

これを代襲相続といい、代襲相続により相続人となった者のことを代襲相続人といいます。 - 被相続人の子供は、第一順位の相続人となります。

※被相続人の直系尊属は、第二順位の相続人となります。

※被相続人の兄弟姉妹は、第三順位の相続人となります。 - 配偶者とは、法律上の婚姻関係にある者のことをいい、相続権が認められます。よって、事実上婚姻関係にある者は、相続権が認められません。

A.4

【問題56】遺言及び遺留分

- 公正証書遺言は、遺言をしようとする者が、証人2人以上の立会いのもと、公証人に遺言内容を口頭で述べ、公証人が作成していくものです。

- 公正証書による遺言を撤回するための新たな遺言は、公正証書による遺言に限定されているわけではありません。

- 相続人が、「直系尊属のみ」以外の場合、遺留分は、遺留分算定基礎財産の価額の2分の1相当額に法定相続分を乗じた額となります。

※例えば、被相続人には、配偶者Aと子供B・Cの2人がいる場合、相続財産の2分の1が、配偶者と子供2人のものになります。

その2分の1を法定相続分に従って分けます。配偶者の法定相続分が2分の1なので、4分の1(2分の1×2分の1)が、Aのもので、子供1人の法定相続分が4分の1なので、8分の1(2分の1×4分の1)がB、8分の1(2分の1×4分の1)がCのものになります。 - 被相続人の兄弟姉妹と兄弟姉妹の代襲相続人である甥や姪を除く相続人が、遺留分の権利を有します。(兄弟姉妹や姪や甥については、遺留分の権利はありません。)

A.2

【問題58】財産評価

- 貸家建付地とは、土地の所有者が建物を建築し、その建物をほかに貸し付けている場合の宅地のことです。よって、本問は、貸家建付地として計算します。

- 建物を第三者のBさんに賃貸しているので、貸家として計算します。

- Bさんは、土地を借りてるわけではありませんので、借地権を有していません。

- 借家権の価額は、一定の算式により計算した価額によって評価します。ただし、この権利が権利金等の名称をもって取引される慣行のない地域にあるものについては、評価しません。

本問では、「建物は借家権の取引慣行のある地域にないものとする。」旨の記述があるので、評価しません。

A.1

.png)

.png)