2017年(平成29年)5月に実施された3級ファイナンシャルプランナー(FP)の学科試験問題の第2問と解答・解説を掲載しています。

第2問は、問31~問60までの三答択一式で出題されています。

三答択一式ですので、第1問よりも難しそうに見えるかもしれませんが、決して、難しくありません。

目次

- 1 【第2問】三答択一式問題

- 1.1 問31:係数

- 1.2 問32:公的介護保険

- 1.3 問33:遺族厚生年金の額

- 1.4 問34:確定拠出年金

- 1.5 問35:フラット35

- 1.6 問36:ソルベンシー・マージン比率

- 1.7 問37:ハーフタックスプラン

- 1.8 問38:先進医療特約

- 1.9 問39:自動車損害賠償責任保険

- 1.10 問40:保険金と税金

- 1.11 問41:指数

- 1.12 問42:普通分配金と特別分配金

- 1.13 問43:最終利回り

- 1.14 問44:株式投資の評価指標

- 1.15 問45:適合性の原則

- 1.16 問46:総所得金額

- 1.17 問47:一時所得

- 1.18 問48:地震保険料控除

- 1.19 問49:扶養控除

- 1.20 問50:青色申告特別控除

- 1.21 問51:相続税路線価

- 1.22 問52:専任媒介契約

- 1.23 問53:借地権

- 1.24 問54:建築基準法

- 1.25 問55:取得費

- 1.26 問56:親族

- 1.27 問57:法定相続分

- 1.28 問58:相続税基礎控除

- 1.29 問59:相続税評価額

- 1.30 問60:相続税評価額

- 2 【第2問】解答・解説

【第2問】三答択一式問題

次の各文章の( )内にあてはまる最も適切な文章、語句、数字またはそれらの組合せを1~3のなかから選びなさい。

問31:係数

一定の利率で複利運用しながら、毎年一定金額を積み立た場合の一定期間経過後の元利合計額を試算する際、毎年の積立額に乗じる係数は、( )である。

- 減債基金係数

- 年金現価係数

- 年金終価係数

問32:公的介護保険

公的介護保険の被保険者は、(1)以上の者は第1号被保険者、(2)の公的医療保険加入者は第2号被保険者に区分される。

- (1)60歳(2)40歳以上60歳未満

- (1)65歳(2)40歳以上65歳未満

- (1)65歳(2)45歳以上65歳未満

問33:遺族厚生年金の額

遺族厚生年金の額(中高齢寡婦加算額および経過的寡婦加算額を除く)は、原則として、死亡した者の厚生年金保険の被保険者記録を基礎として計算した老齢厚生年金の報酬比例部分の額の( )である。

- 2分の1相当額

- 3分の2相当額

- 4分の3相当額

問34:確定拠出年金

確定拠出年金の企業型年金において、企業型年金加入者掛金(マッチング拠出による加入者が拠出する掛金)は、その( )が所得税における小規模企業共済等掛金控除の対象となる。

- 2分の1相当額

- 3分の2相当額

- 全額

問35:フラット35

フラット35(買取型)において、融資率(フラット35の借入額÷住宅の建設費または購入価額)が( )を超える場合は、融資率が( )以下の場合と比較して、取扱金融機関では、通常、借入額全体の金利が高く設定されている。

- 7割

- 8割

- 9割

問36:ソルベンシー・マージン比率

保険業法で定められた保険会社の健全性を示す(1)は、保険金等の支払余力がどの程度有するかを示す指標であり、この値が(2)を下回った場合、監督当局による早期是正措置の対象となる。

- (1)ソルベンシー・マージン比率(2)200%

- (1)レバレッジ比率(2)200%

- (1)自己資本比率(2)400%

問37:ハーフタックスプラン

養老保険の福利厚生プランでは、契約者(=保険料負担者)および満期保険金受取人を法人、被保険者を(1)、死亡保険金受取人を被保険者の遺族とすることにより、支払保険料の(2)を福利厚生費として損金に算入することができる。

- (1)役員全員(2)2分の1相当額

- (1)役員および従業員全員(2)2分の1相当額

- (1)従業員全員(2) 全額

問38:先進医療特約

医療保険等に付加される先進医療特約の対象となる先進医療とは、( )において厚生労働大臣が承認しているものである。

- 契約日

- 責任開始日

- 療養を受けた日

問39:自動車損害賠償責任保険

自動車損害賠償責任保険において、死亡による損害に対して支払われる保険金の限度額は、被害者1人につき、( )である。

- 2,000万円

- 3,000万円

- 4,000万円

問40:保険金と税金

自動車事故により、被保険自動車(非業務用のマイカー)に生じた損害に対して被保険者(=契約者および保険料負担者)が自動車保険から受け取る車両保険金は、所得税において( )となる。

- 非課税

- 雑所得として課税対象

- 一時所得として課税対象

問41:指数

全国の世帯が購入する家計に係る財およびサービスの価格等を総合した物価の変動を時系列的に測定する( )は、総務省が作成および公表している。

- 景気動向指数

- 消費者物価指数

- 企業物価指数

問42:普通分配金と特別分配金

追加型株式投資信託を基準価額1万1,000円で1万口購入した後、最初の決算時に1万口当たり500円の収益分配金が支払われ、分配落ち後の基準価額が1万800円となった場合、その収益分配金のうち、普通分配金は(1)であり、元本払戻金(特別分配金)は(2)である。

- (1)300円(2)200円

- (1)200円(2)300円

- (1)0円(2)500円

問43:最終利回り

表面利率1.30%、残存期間3年の固定利付債券を、額面100円当たり104.32円で購入した場合の最終利回り(単利)は、( )である。なお、答は表示単位の小数点以下第3位を四捨五入している。

- -0.40%

- -0.13%

- 0.13%

問44:株式投資の評価指標

下記<X社のデータ>に基づいて計算したX社のROE(自己資本利益率)は(1)、PER(株価収益率)は(2)である。なお、純資産と自己資本が同額であるものとする。

<X社のデータ>

・株価:2,000円

・1株当たり当期純利益:200円

・1株当たり純資産:800円

- (1)10%(2)10倍

- (1)25%(2)2.5倍

- (1)25%(2)10倍

問45:適合性の原則

金融商品取引法の規定によれば、金融商品取引業者等は、適合性の原則により、金融商品取引行為において、顧客の( )および金融商品取引契約を締結する目的に照らして不適当と認められる勧誘を行ってはならないとされている。

- 知識、年齢、家族の構成

- 年齢、職業、財産の状況

- 知識、経験、財産の状況

問46:総所得金額

Aさんの平成28年分の各種所得の金額が下記の<資料>のとおりであった場合、損益通算後の総所得金額は( )となる。なお、各種所得の金額に付されている「▲」は、その所得に損失が生じていることを表すものとする。

<資料>Aさんの平成28年分の各種所得の金額

・不動産所得の金額:300万円

・雑所得の金額:▲50万円

・事業所得の金額(株式等に係るものを除く):▲200万円

- 50万円

- 100万円

- 250万円

問47:一時所得

契約者(=保険料負担者)・被保険者・満期保険金受取人がいずれもAさんである一時払養老保険(保険期間10年、正味払込済保険料1,000万円)が満期となり、満期保険金1,100万円を一時金で受け取った場合、一時所得の金額は(1)と計算され、うち(2)が総所得金額に算入される。

- (1)50万円(2)25万円

- (1)100万円(2)25万円

- (1)100万円(2)50万円

問48:地震保険料控除

平成28年中に自己の所有する居住用家屋を対象とする地震保険契約の保険料として6万円を支払った場合、所得税の地震保険料控除の控除額は( )である。

- 4万円

- 5万円

- 6万円

問49:扶養控除

所得税において、老人扶養親族のうち、居住者またはその配偶者の直系尊属で、居住者またはその配偶者と常に同居している者(同居老親等)に係る扶養控除額は、( )である。

- 48万円

- 58万円

- 63万円

問50:青色申告特別控除

事業所得または(1)を生ずべき事業を営む青色申告者が、正規の簿記の原則に従い取引を記録した帳簿を備え、貸借対照表、損益計算書を添付した確定申告書をその提出期限までに提出するなどの要件を満たす場合、最高(2)の青色申告特別控除の適用を受けることができる。

- (1)譲渡所得(2)10万円

- (1)山林所得(2)65万円

- (1)不動産所得(2)65万円

問51:相続税路線価

相続税路線価は、地価公示の公示価格の( )を価格水準の目安として設定されている。

- 70%

- 80%

- 90%

問52:専任媒介契約

宅地建物取引業法の規定によれば、宅地また建物の取引について宅地建物取引業者が依頼者と締結する媒介契約のうち、専任媒介契約の有効期間は、最長で( )である。

- 3ヵ月

- 6ヵ月

- 1年

問53:借地権

借地借家法の規定によれば、定期借地権等以外の借地権に係る借地契約を更新する場合において、その期間は、借地権設定後の最初の更新では更新の日から(1)、それ以降の更新では(2)とされている。ただし、当事者がこれより長い期間を定めたときは、その期間とされている。

- (1)20年(2)5年

- (1)20年(2)10年

- (1)30年(2)20年

問54:建築基準法

建築基準法の規定によれば、都市計画区域および準都市計画区域内における防火地域内に耐火建築物を建築する場合、( )について緩和措置を受けることができる。

- 建ぺい率の制限

- 容積率の制限

- 建ぺい率と容積率の双方の制限

問55:取得費

所得税において、土地・建物を譲渡したことによる譲渡所得の金額の計算上、譲渡した土地・建物の取得費が不明である場合には、譲渡収入金額の( )相当額を取得費とすることができる。

- 3%

- 5%

- 10%

問56:親族

民法の規定によれば、親族とは、(1)親等内の血族、配偶者および(2)親等内の姻族をいう。

- (1)6 (2)3

- (1)4 (2)2

- (1)3 (2)6

問57:法定相続分

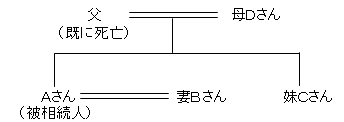

下記の<親族関係図>において、Aさんの相続における妻Bさんの法定相続分は、( )である。

- 2分の1

- 3分の2

- 4分の3

問58:相続税基礎控除

平成28年中に開始した相続において、相続人が被相続人の配偶者、実子2人、特別養子縁組以外の縁組による養子2人の計5人である場合、相続税の計算における遺産に係る基礎控除額は、( )である。

- 4,800万円

- 5,400万円

- 6,000万円

問59:相続税評価額

貸家の用に供されている家屋の相続税評価額は、( )の算式により算出される。

- 家屋の固定資産税評価額 ×(1-借家権割合×賃貸割合)

- 家屋の固定資産税評価額 ×(1-借地権割合×賃貸割合)

- 家屋の固定資産税評価額 ×(1-借家権割合×借地権割合)

問60:相続税評価額

平成28年中に開始した相続により取得した宅地(面積350平方メートル)が「小規模宅地等についての相続税の課税価格の計算の特例」における特定居住用宅地等に該当する場合、相続税の課税価格に算入すべき価額の計算上、減額される金額は、( )の算式により算出される。

- 宅地の評価額×200平方メートル÷350平方メートル×50%

- 宅地の評価額×330平方メートル÷350平方メートル×80%

- 宅地の評価額×350平方メートル÷400平方メートル×80%

【第2問】解答・解説

問33~問35、問40、問41、問44~問47、問51、問52、問54~問56、問59、問60の解答・解説につきましては、合格セット購入者専用ページに掲載しております。

申し訳ございませんが、合格セット購入者以外の方は、合格セット購入者専用ページに掲載しているコンテンツをご利用いただけません。

問31:係数

一定の利率で複利運用しながら、毎年一定金額を積み立た場合の一定期間経過後の元利合計額は、以下の算式により求めることができます。

毎年の積立額×年金終価係数

解答.3

問32:公的介護保険

40歳になると、被保険者として介護保険に加入します。

介護保険の被保険者は、「65歳以上の第1号被保険者」と「40歳以上65歳未満の第2号被保険者」に区分されます。

介護保険に加入することで、介護が必要と認定された場合は、介護サービスを受けることができます。

解答.2

問36:ソルベンシー・マージン比率

ソルベンシー・マージン比率とは、大災害など予測を超える事態が起こった場合の、各保険会社の支払能力(支払余力といいます)を示すものです。

ソルベンシー・マージン比率は、200%を健全性の基準としており、200%を超えれば、支払余力を有しているといわれています。数値が高ければ高いほど支払余力を有していることになります。

逆に、200%を下回ると、早期是正措置(業務改善命令などの措置)の対象となります。

解答.1

問37:ハーフタックスプラン

契約者(=保険料負担者)および満期保険金受取人を法人、被保険者を役員・従業員全員、死亡保険金受取人を被保険者の遺族とすることにより、支払保険料の2分の1相当額を福利厚生費として損金に算入することができます。

解答.2

問38:先進医療特約

治療時に厚生労働大臣に承認されている医療機関の先進医療に該当する治療を受けたときに給付金を受け取ることができます。

解答.3

問39:自動車損害賠償責任保険

自賠責保険の支払限度額は、以下のとおりです。

- 死亡事故→被害者1名につき、3,000万円まで。

- 傷害事故→被害者1名につき、120万円まで。

- 後遺障害→被害者1名につき、75万円~4,000万円まで。等級によって、異なります。

解答.2

問42:普通分配金と特別分配金

株式投資信託の収益分配金は、普通分配金と特別分配金に分けられます。

分配後基準価額(1万800円)が個別元本(1万1,000円)を下回る場合、その個別元本を下回る部分(200円)が特別分配金となります。そして、収益分配金(500円)から特別分配金(200円)を差し引いた金額(300円)が普通分配金となります。

解答.1

問43:最終利回り

最終利回りとは、既発債を購入して、償還期限まで保有した場合の利回りのことです。

次の算式により、最終利回りを求めることができます。

表面利率+{(額面(100円)-購入価格)÷残存期間}=A(収益)

A÷購入価格×100=最終利回り(%)

1.30+{(100円-104.32円)÷3年}=-0.14

-0.14÷104.32×100=-0.134…→-0.13%(小数点以下第3位を四捨五入しています。)

A.2

問48:地震保険料控除

地震保険料控除の控除額は、支払った保険料の全額(最高5万円)です。

本問では、6万円を支払っており、5万円を超えることになりますので、控除額は、5万円となります。

A.2

問49:扶養控除

70歳以上の方を老人扶養親族といいます。

老人扶養親族の場合、同居の有無によって控除額が異なります。

同居している場合、控除額は、58万円で、同居していない場合、控除額は、48万円です。

よって、58万円です。

A.2

問50:青色申告特別控除

事業所得者または事業的規模の不動産所得者が、取引を正規の簿記の原則により記帳し、その記帳に基づいて作成した貸借対照表及び損益計算書を添付した確定申告書を法定申告期限内に提出すれば、所得金額から最高65万円を控除することができます。

A.3

問53:借地権

- 借地権の当初の存続期間は、最低でも30年となります。例えば、当事者間で、存続期間を20年と定めた場合、自動的に30年となり、当事者間で40年と定めた場合、40年となります。

- 借地権者と借地権設定者との間の合意により、借地契約を更新することができます。合意により契約が更新された場合、初めて、更新された後の存続期間は、最低でも20年となります。2回目以降の更新後の借地権の存続期間は、最低でも10年となります。ただし、当事者がこれより長い期間を定めたときは、その期間とされている。

A.2

問57:法定相続分

配偶者と母Dさんが、法定相続人に該当します。

法定相続人が、配偶者と直系尊属の場合、配偶者の法定相続分が、3分の2で、直系尊属の相続分が3分の1となります。

A.2

問58:相続税基礎控除

3,000万円+600万円×法定相続人の数(税法上の数)=相続税の計算における遺産に係る基礎控除額

養子については、「実子がある場合」と「実子がない場合」とで、上記の法定相続人の数に含める人数が異なります。

(1)実子がある場合

相続税の計算上、養子のうち1人だけを法定相続人の数に含めます。

(2)実子がない場合

相続税の計算上、養子のうち2人だけを法定相続人の数に含めます。

本問の場合、実子がいるので、養子2人のうち1人だけを法定相続人の数に含めます。

よって、基礎控除額を求める際の法定相続人の数(税法上の数)は、4人(配偶者+実子2人+養子1人)となります。

3,000万円+600万円×4人=5,400万円

A.2

.png)

.png)