2020年9月に実施されましたFP3級実技試験(資産設計提案業務)の第6問の問題と解説です。

第6問:2020年9月3級実技試験(資産設計)

問13:法定相続人及び法定相続分

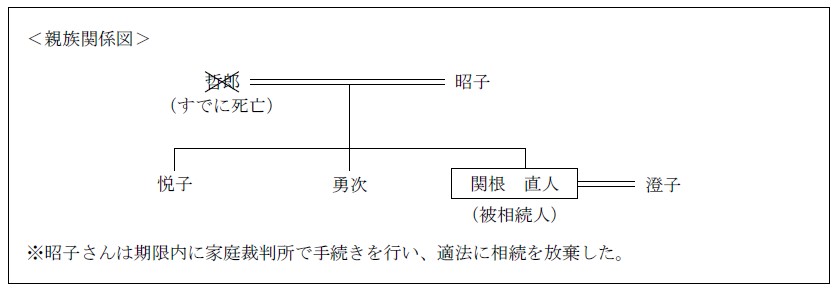

2020年9月2日に相続が開始された関根直人さん(被相続人)の<親族関係図>が下記のとおりである場合、民法上の相続人および法定相続分の組み合わせとして、正しいものはどれか。なお、記載のない条件については一切考慮しないこととする。

- 澄子1/2 悦子1/4 勇次1/4

- 澄子2/3 悦子1/6 勇次1/6

- 澄子3/4 悦子1/8 勇次1/8

↓

【解答・解説】

被相続人の配偶者は、常に相続人となります。

直人さんには、第1順位となる子供がいませんので、第2順位は父母(直系尊属)となりますが、母の昭子さんは相続放棄をしているので、「妻」と、第3順位の「兄弟姉妹」が相続人となります。

相続人が配偶者と兄弟姉妹の場合、配偶者の相続分が4分の3で、兄弟姉妹の相続分が4分の1となります。

そして、兄弟姉妹は2人いますので、兄弟姉妹の法定相続分である4分の1を2人で均等に分け合うことになります。

よって、妻の澄子さんは4分の3、兄弟姉妹の悦子さんは8分の1(4分の1÷2人)、兄弟姉妹の勇次さんは8分の1(4分の1÷2人)となります。

解答:3

問14:遺言

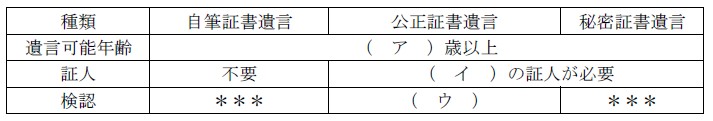

下記は、普通方式による遺言の特徴等についてまとめた表である。下表の空欄(ア)~(ウ)にあてはまる数値または語句の組み合わせとして、正しいものはどれか。なお、問題作成の都合上、表の一部を空欄(***)としている。

<資料>

- (ア)15 (イ)2人以上(ウ)不要

- (ア)15 (イ)3人以上(ウ)不要

- (ア)20 (イ)2人以上(ウ)必要

↓

【解答・解説】

(ア)について

15歳に達していない者は、遺言をすることができません。

(イ)について

公正証書や秘密証書によって遺言をするには、証人2人以上の立会いが必要となります。

(ウ)について

公正証書遺言は、検認が不要です。

解答:1

問15:相続時精算課税

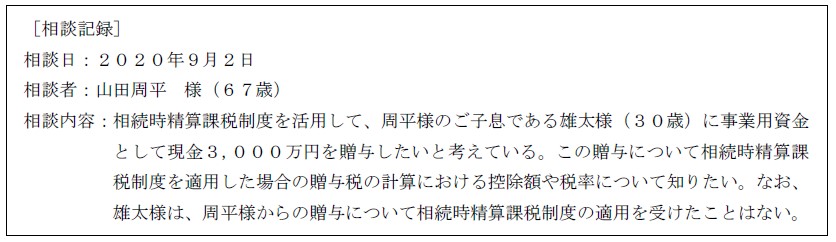

FPで税理士でもある長谷川さんは、山田周平さん(67歳)から相続時精算課税制度に関する相談を受けた。周平さんからの相談内容に関する記録は、下記<資料>のとおりである。この相談に対する長谷川さんの回答の空欄(ア)~(ウ)にあてはまる数値の組み合わせとして、正しいものはどれか。

<資料>

[長谷川さんの回答]

「ご相談のあった贈与について相続時精算課税制度の適用を受ける場合、原則として、贈与をした年の1月1日において、贈与者である親や祖父母が(ア)歳以上、受贈者である子や孫が20歳以上であることが必要とされます。周平様と雄太様はこれらの要件を満たしていますので、所定の手続きをし、特別控除として最大(イ)万円の控除を受けることができます。今回贈与を考えている現金の金額は3,000万円であり、(イ)万円を超えています。この超えた部分については、(ウ)%の税率を乗じて計算した贈与税が課されます。」

- (ア)65 (イ)2,000 (ウ)20

- (ア)60 (イ)2,500 (ウ)20

- (ア)65 (イ)2,500 (ウ)10

↓

【解答・解説】

(ア)について

「贈与者は贈与をした年の1月1日において60歳以上の父母又は祖父母であること」、「受贈者は贈与を受けた年の1月1日において20歳以上の者のうち、贈与者の直系卑属(子・孫)である推定相続人又は孫であること」が適用要件となります。

(イ)について

相続時精算課税制度を選択した場合における贈与税額の計算において、贈与税の課税価格から控除する特別控除額は、特定贈与者ごとに累計で2,500万円となります。

(ウ)について

(贈与者ごとの1年間の贈与を受けた財産の価額の合計額-2,500万円)×20%=贈与税額となります。

解答:2

.png)

.png)