2級FP学科試験対策用のミニテストです。

このページでは、金融資産運用第8回目のミニテストを掲載しています。

※解くことができない問題は、テキスト完成版とポイント解説でご確認ください。

※他のミニテストは、専用ページに掲載しています。

金融資産運用第8回目(FP2級)

問題1

わが国における個人による金融商品取引に係るセーフティネットに関する次の記述のうち、最も不適切なものはどれか。

- 国内証券会社が保護預かりしている一般顧客の外国株式は、原則として、日本投資者保護基金による補償の対象となる。

- ゆうちょ銀行に預け入れた通常貯金は、預入限度額である元本1,300万円までとその利息が預金保険制度による保護の対象となる。

- 国内で事業を行う生命保険会社が破綻した場合、生命保険契約者保護機構による補償の対象となる保険契約については、高予定利率契約を除き、責任準備金等の90%まで補償される。

- 農業協同組合(JA)に預け入れた決済用貯金は、その金額の多寡にかかわらず、全額が農水産業協同組合貯金保険制度による保護の対象となる。

↓

↓

↓

- 適切

国内証券会社が保護預かりしている一般顧客の外国株式や外貨建てMMFは、原則として、日本投資者保護基金による補償の対象となります。 - 不適切

ゆうちょ銀行に預け入れた通常貯金は、預金者1人当たり、元本1,000万円までとその利息等が預金保険制度による保護の対象となります。なお、通常貯金の預入限度額は1,300万円まで、定期性貯金の預入限度額は、民営化前に預け入れた郵便貯金とゆうちょ銀行の貯金を合わせて1,300万円までとなります。 - 適切

生命保険会社が破綻した場合、生命保険契約者保護機構により、破綻時点における補償対象契約の責任準備金等の90%(高予定利率契約を除く)までが補償されます。 - 適切

農業協同組合(JA)に預け入れた円建ての決済用貯金(無利息、要求払い、決済サービスを提供できることの3要件を満たすもの)は、その金額の多寡にかかわらず、全額が貯金保険制度(農水産業協同組合貯金保険制度)による保護の対象となります。

解答:2

問題2

固定利付債券(個人向け国債を除く)の一般的な特徴に関する次の記述のうち、最も不適切なものはどれか。

- 債券を発行体の信用度で比較した場合、他の条件が同じであれば、発行体の信用度が高い債券の方が債券の価格は低い。

- 債券を償還までの期間の長短で比較した場合、他の条件が同じであれば、償還までの期間が長い債券の方が、利回りの変化に対する価格の変動幅は大きくなる。

- 表面利率が最終利回りよりも低い債券の価格は、額面価格を下回る。

- 市場金利が上昇すると、通常、債券の利回りは上昇し、債券の価格は下落する。

↓

↓

↓

- 不適切

他の条件が同じであれば、信用リスクが低い(=信用度が高い)債券は、信用リスクが高い(=信用度が低い)債券よりも、一般に、債券価格が高くなります。 - 適切

他の条件が同じであれば、残存期間の短い債券より残存期間の長い債券の方が、利回りの変動に対する価格の変動幅は大きくなります。 - 適切

表面利率が最終利回りよりも低い債券の価格は、額面価格を下回ります。 - 適切

債券の価格は、市場金利が上昇すると下落します。また、債券の価格が下落すると、その債券の利回りは上昇します。

解答:1

問題3

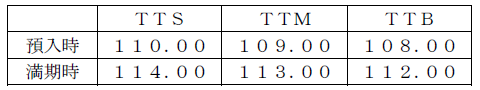

下記<資料>に基づき円貨を米ドルに換えて米ドル建て外貨定期預金に預け入れ、満期を迎えて円貨に換金した場合の円換算による利回り(単利による年換算)として、最も適切なものはどれか。なお、結果は、%表示の小数点以下第3位を四捨五入すること。また、税金等は考慮しないものとする。

<資料>米ドル建て外貨定期預金の条件

・ 年利率:2%

・ 預入期間:1年

・ 預入金額:10,000米ドル

・ 為替予約なし

・ 適用為替レート(円/米ドル)

- 2.00%

- 3.85%

- 5.74%

- 7.67%

↓

↓

↓

一般に、外貨預金の預入時に円貨を外貨に換える際の為替レートはTTS、外貨を円貨に換える際の為替レートはTTBが適用されます。また、TTMは顧客と外国為替取引をする際に基準として用いられるレートです。

預入時:10,000米ドル×110円(TTS)=1,100,000円

満期時:10,000米ドル×1.02%(年利率)×112.00円(TTB)=1,142,400円

上記より収益は1,142,400円-1,100,000円=42,400円と計算できます。

利回り(年利回り)とは、利子も含めた年間収益が投資金額に対してどのくらいの割合かを示したものです。

よって、利回りは42,400円÷1,100,000円×100=3.85%(小数点以下第3位を四捨五入)となります。

解答:2

問題4

上場株式の譲渡および配当(一定の大口株主等が受けるものを除く)に係る税金に関する次の記述のうち、最も不適切なものはどれか。

- 上場株式の配当について申告する場合、所得税では総合課税を選択し、住民税では申告分離課税を選択することもできる。

- 上場株式の配当について、申告分離課税を選択して確定申告をした場合、上場株式の譲渡損失の金額と損益通算することができる。

- 損益通算してもなお控除しきれない上場株式の譲渡損失の金額は、確定申告をすることにより、翌年以後3年間にわたって繰り越すことができる。

- NISA(少額投資非課税制度)口座内の上場株式の譲渡損失の金額は、確定申告をすることにより、特定口座内の上場株式の譲渡益の金額と損益を通算することができる。

↓

↓

↓

- 適切

上場株式等の配当所得については、申告不要・申告分離課税・総合課税の選択について納税者が任意に選択することができ、所得税と住民税で異なる課税方式を選択することも可能です。 - 適切

上場株式の配当について、申告分離課税を選択して確定申告をした場合、上場株式の譲渡損失の金額と損益通算することができます。なお、総合課税を選択した場合には上場株式等の譲渡損失の金額と損益通算することはできません。 - 適切

損益通算してもなお控除しきれない上場株式の譲渡損失の金額は、確定申告をすることにより、翌年以後3年間にわたって繰り越すことができます。 - 不適切

NISA口座で保有する上場株式や公募株式投資信託等の譲渡損失については、他の上場株式等の配当金等や譲渡益と通算することができません。また、上場株式を売却することにより生じた損失は、翌年以降に繰り越すことはできません。

解答:4

問題5

上場投資信託(ETF)に関する次の記述のうち、最も不適切なものはどれか。

- ETFは、証券取引所の立会時間中、成行注文や指値注文による売買が可能である。

- 証券取引所を通じて行うETFの取引では、信用取引を行うことはできない。

- ETFの分配金を受け取るためには、ETFの決算日(権利確定日)において所有者になっている必要がある。

- ETFには、日経平均株価やTOPIXなどの指標の日々の変動率に一定の正の倍数を乗じて算出される指数に連動するレバレッジ型や、当該指標の日々の変動率に一定の負の倍数を乗じて算出される指数に連動するインバース型がある。

↓

↓

↓

- 適切

ETFは、売買の注文を委託する証券会社に対して指値注文・成行注文をすることができます。 - 不適切

証券取引所を通じて行うETFの取引では、信用取引を行うことは可能です。 - 適切

分配金を受け取るためには、ETFの決算日(権利確定日)において所有者になっている必要があります。 - 適切

本問のとおりです。なお、レバレッジ型指標に連動するETFは、原指標に連動するETFと比較すると運用成果の変動率が大きくなります。

解答:2

問題6

日本円・米ドル間の為替相場の変動要因等に関する次の記述のうち、最も不適切なものはどれか。

- 購買力平価説によれば、米国と日本に同じ財があり、その財を米国では2米ドル、日本では220円で買える場合、為替レートは1米ドル=110円が妥当と考える。

- 米国の物価が日本と比較して相対的に上昇することは、一般に、円安米ドル高要因となる。

- 日本の対米貿易黒字の拡大は、一般に、円高米ドル安要因となる。

- 米国が政策金利を引き上げ、日本との金利差が拡大することは、一般に、円安米ドル高要因となる。

↓

↓

↓

- 適切

購買力平価説によれば、同じ財やサービースの価格は、世界各国において同じとされます(一物一価の法則)。

よって、米国では2米ドル、日本では220円で買える場合、為替レートは1米ドル=110円が妥当と考えられます。 - 不適切

米国の物価が日本と比較して相対的に上昇することは、一般に、円高ドル安要因となります。 - 適切

輸出が輸入を上回る状況を貿易黒字といい、輸入が輸出を上回る状況を貿易赤字といいます。貿易黒字の拡大は、輸入によって受け取る外貨が増え、その外貨を円に交換するため、円高になる傾向があります。 - 適切

海外の利上げによる日本と海外の金利差の拡大は、円と海外通貨の為替相場において、円安要因となります。

解答:2

問題7

金融サービスの提供及び利用環境の整備等に関する法律(以下「金融サービス提供法」という)および消費者契約法ならびに金融商品取引法に関する次の記述のうち、最も不適切なものはどれか。

- 外国為替証拠金取引は、金融サービス提供法における金融商品の販売に該当する取引である。

- 金融サービス提供法が規定する金融商品の販売において、金融サービス提供法と消費者契約法の両方の規定を適用することができる場合は、金融サービス提供法が優先して適用される。

- 消費者契約法では、事業者が消費に対し、ある重要事項について当該消費者の利益となる旨を告げ、不利益となる事実を故意に告げなかったことにより、消費者が当該事実が存在しないと誤認し、消費者契約の申込みをしたときは、消費者はこれを取り消すことができるとされている。

- 金融商品取引法では、金融商品取引業者等が行う金融商品取引業の内容に関する広告等をする場合、金融商品取引行為を行うことによる利益の見込みなどについて、著しく事実に相違する表現をし、または著しく人を誤認させるような表示をしてはならないとされている。

↓

↓

↓

- 適切

金融サービス提供法における金融商品の販売に該当する取引には、預貯金、定期預金、国債、国内株式、保険、外国為替証拠金取引、デリバティブ取引が含まれます。なお、金地金などの国内商品先物取引は含まれません。 - 不適切

金融商品の販売等において、金融サービス提供法と消費者契約法の両方の規定に抵触する場合には、両方の規定が適用されます。 - 適切

消費者は、事業者の一定の不適切な行為により自由な意思決定が妨げられ、誤認または困惑をして契約を締結した場合、消費者契約法により、その契約を取り消すことができます。 - 適切

金融商品取引法では、業者等が行う金融商品取引業の内容に関する広告等について、著しく事実に相違する表示をし、または著しく人を誤認させるような表示をしてはならないとされています。

解答:2

.png)

.png)