目次

- 1 第2回実技予想問題(FP2級資産設計提案業務)

- 1.1 問1

- 1.2 問2

- 1.3 問3

- 1.4 問4

- 1.5 問5

- 1.6 問6

- 1.7 問7

- 1.8 問8

- 1.9 問9

- 1.10 問10

- 1.11 問11

- 1.12 問12

- 1.13 問13

- 1.14 問14

- 1.15 問15

- 1.16 問16

- 1.17 問17

- 1.18 問18

- 1.19 問19

- 1.20 問20

- 1.21 問21

- 1.22 問22

- 1.23 問23

- 1.24 問24

- 1.25 問25

- 1.26 問26

- 1.27 問27

- 1.28 問28

- 1.29 問29

- 1.30 問30

- 1.31 問31

- 1.32 問32

- 1.33 問33

- 1.34 問34

- 1.35 問35

- 1.36 問36

- 1.37 問37

- 1.38 問38

- 1.39 問39

- 1.40 問40

第2回実技予想問題(FP2級資産設計提案業務)

FP2級実技試験(資産設計提案業務)対策用の第2回予想問題です。

何度も繰り返して、必ず、本試験までに押さえてください。

問1

ファイナンシャル・プランナー(以下「FP」という)が、ファイナンシャル・プランニング業務を行ううえでは関連業法等を順守することが重要である。FPの行為に関する次の(ア)~(エ)の記述について、適切なものには○、不適切なものには×をつけなさい。

(ア)投資助言・代理業の登録を受けていないFPが、顧客が保有する株式の発行会社のホームページからダウンロードしたIR資料を印刷して手渡した。

(イ)弁護士資格を有していないFP(遺言者や公証人と利害関係はない成年者)が、顧客から依頼されて公正証書遺言の証人として立ち会い、顧客から適正な報酬を受け取った。

(ウ)税理士資格を有していないFPが、顧客に対し、顧客が持参した資料を基に具体的な所得税の納税額計算を無償で行った。

(エ)社会保険労務士資格を有していないFPが、顧客である個人事業主が受ける雇用関係助成金申請の書類を作成して手続きの代行を行い、報酬を受け取った。

問2

ファイナンシャル・プランニングのプロセスに従い、次の(ア)~(カ)を6つのステップの順番に 並べ替えたものとして、最も適切なものはどれか。

(ア)顧客の目標を達成するために必要なプランを作成し、顧客に提案書を提示して説明を行う。

(イ)顧客のキャッシュフロー表などを作成し、将来の財政状況の予測・分析等を行う。

(ウ)顧客の家族構成などの環境の変化、税制や法律改正の内容を考慮し、定期的にプランの見直しを行う。

(エ)作成したプランに従い、顧客が行う金融商品の購入、不動産売却等の実行を支援する。

(オ)顧客にファイナンシャル・プランニングで提供するサービス内容や報酬体系などを説明し、了解を得る。

(カ)面談やヒアリングシートにより顧客および家族の情報、財政的な情報等を収集し、顧客の財政的な目標を明確化する。

- (オ)→(カ)→(イ)→(ア)→(エ)→(ウ)

- (オ)→(カ)→(イ)→(エ)→(ア)→(ウ)

- (カ)→(イ)→(オ)→(ア)→(エ)→(ウ)

- (カ)→(イ)→(オ)→(エ)→(ア)→(ウ)

問3

下記<資料>は、×1年12月31日時点の横川さん夫婦(翔馬さんと恵里さん)のYX銀行 (日本国内に本店のある普通銀行)における金融資産(時価)の一覧表である。この時点においてYX銀行が破綻した場合に、預金保険制度によって保護される金融資産の金額に関する次の記述の空欄(ア)、(イ)にあてはまる数値を答えなさい。

<資料>

.png)

※翔馬さんおよび恵里さんはともに、YX銀行からの借入れはない。

※普通預金は決済用預金ではない。

※預金の利息については考慮しないこととする。

|

問4

下記<資料>に関する次の記述の空欄(ア)、(イ)にあてはまる語句の組み合わせとして、正しいものはどれか。

<資料>

.png)

|

- (ア)YL (イ)YL

- (ア)YL (イ)YM

- (ア)YM (イ)YL

- (ア)YM (イ)YM

問5

平尾さんはKA投資信託を新規募集時に100万口購入し、特定口座(源泉徴収口座)で保有して収益分配金を受け取っている。下記<資料>に基づき、平尾さんが保有するKA投資信託に関する次の記述の空欄(ア)、(イ)にあてはまる語句の組み合わせとして、正しいものはどれか。

<資料>

[KA投資信託の商品概要(新規募集時)]

[平尾さんが保有するKA投資信託の収益分配金受取時の運用状況(1万口当たり)]

|

|

- (ア)33,000円 (イ)500円

- (ア)33,000円 (イ)2,000円

- (ア)22,000円 (イ)500円

- (ア)22,000円 (イ)2,000円

問6

下記<資料>の債券を取得日から7年後に売却した場合における所有期間利回り(単利・年率)を計算しなさい。なお、手数料や税金等については考慮しないものとし、計算結果については小数点以下第4位を切り捨てること(単位:%)。

<資料>

|

問7

不動産取得税に関する次の記述の空欄(ア)~(エ)にあてはまる語句を語群の中から選び、なさい。(番号で解答する)

不動産取得税は、不動産の所有権を取得した者に対して、その不動産が所在する( ア )が課税するもので、課税標準は原則として( イ )である。ただし、( ウ )を原因とする取得の場合、課税対象とならない。また、一定の条件を満たした新築住宅(認定長期優良住宅ではない)を取得した場合、課税標準から1戸当たり( エ )を控除することができる。

<語群> 1.市町村 2.都道府県 3.国税局 4.公示地価 5.相続税評価額 6.固定資産税評価額 |

問8

下記<資料>は、平尾さんが購入を検討している投資用マンションの概要である。この物件の実質利回り(年利)として、正しいものはどれか。なお、<資料>に記載のない事項については一切考慮しないこととし、計算結果については小数点以下第3位を四捨五入すること。

<資料>

|

- 5.55%

- 4.63%

- 4.55%

- 4.28%

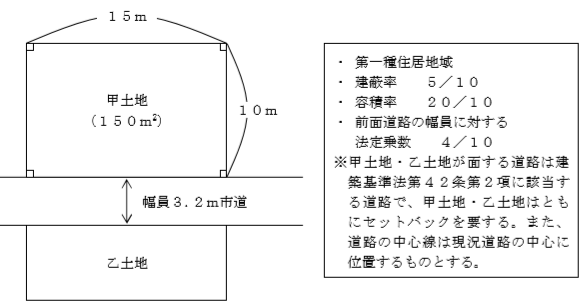

問9

建築基準法に従い、下記<資料>の甲土地に建物を建てる場合の建築面積の最高限度を計算しなさい。 なお、<資料>に記載のない条件については一切考慮しないこととする。(単位:㎡)

<資料>

|

問10

浜松さんは、相続により10年前に取得し、継続して居住していた自宅を売却した。売却に係る状況が下記<資料>のとおりである場合の所得税における課税長期譲渡所得の金額として、正しいものはどれか。なお、<資料>に記載のない条件については一切考慮しないこと。

<資料>

※居住用財産を譲渡した場合の3,000万円特別控除の特例の適用を受けるものとする。 |

- 1,250万円

- 1,500万円

- 2,500万円

- 4,500万円

問11

千田次郎さんが保険契約者(保険料負担者)および被保険者として加入している生命保険(下記<資料>参照)の保障内容に関する次の記述の空欄(ア)~(ウ)にあてはまる数値を答えなさい。なお、保険契約は有効に継続し、かつ特約は自動更新しているものとし、次郎さんはこれまでに<資料>の保険から、保険金・給付金を一度も受け取っていないものとする。また、各々の記述はそれぞれ独立した問題であり、相互に影響を与えないものとする。

※約款所定の手術は無配当定期保険特約付終身保険および終身医療保険ともに該当するものである。 |

問12

布施陽介さんが契約している終身保険(下記<資料>参照)に関する次の(ア)~(エ)の記述について、正しいものには〇、誤っているものには×をつけなさい。

<資料:終身保険の契約内容>

| 保険契約者(保険料負担者):布施 陽介 被保険者:布施 弘子(妻) 死亡保険金受取人:布施 貴裕(子) |

(ア)弘子さんが死亡して貴裕さんが受け取る死亡保険金は、相続税の課税対象となる。

(イ)保険契約を解約して解約返戻金を陽介さんが一時金で受け取った場合、払込保険料との差益が一時所得として所得税の課税対象となる。

(ウ)陽介さんが死亡して弘子さんに契約者変更をした場合、陽介さん死亡時の解約返戻金相当額が相続税の課税対象となる。

(エ)毎年支払う保険料について、陽介さんは所得税の生命保険料控除を受けることができない。

問13

少額短期保険に関する次の記述の空欄(ア)~(エ)に入る語句の組み合わせとして、正しいものはどれか。

|

- (ア)1,000万円 (イ)3年 (ウ)ならない (エ)なる

- (ア)2,000万円 (イ)3年 (ウ)なる (エ)なる

- (ア)1,000万円 (イ)2年 (ウ)ならない (エ)ならない

- (ア)2,000万円 (イ)2年 (ウ)なる (エ)ならない

問14

海外旅行傷害保険に関する次の(ア)~(エ)の記述について、保険金の支払い対象となるものには○、保険金の支払い対象とならないものには×をつけなさい。なお、携行品損害担保特約および賠償責任特約を付帯しているものとする。

(ア)海外旅行中に食べた料理が原因で細菌性食中毒を発症し、旅行中に入院をした。

(イ)海外旅行中に、観光地ですりに遭い、クレジットカードを盗まれた。

(ウ)海外旅行先のホテルに滞在中、不注意により客室の調度品を壊してしまい、ホテルから損害賠償を求められた。

(エ)海外旅行先から帰国し、空港から自宅へ帰る途中に駅の階段で転倒し、ケガを負った。

問15

氷室さんはアパートを事業的規模で賃貸している青色申告者である。下記<資料>に基づき氷室さん が×1年分の確定申告をする際の不動産所得の計算方法に関する次の1~3の記述について、適切なものには○、不適切なものには×をつけなさい。

- 氷室さんは、新規に入居した賃借人より敷金と礼金を受け取ったが、これは家賃ではないため不動産所得の計算上、両方とも収入金額に計上する必要はない。

- アパートローンの返済金額は元本部分と利息部分の両方を必要経費として計上することができる。

- 敷金を返還した場合、預かっていたものを返還しただけなので、必要経費に計上することはできない。

問16

会社員の最上さんは、×1年3月末日に勤務先を退職した。最上さんの退職に係るデータが下記<資料>のとおりである場合、最上さんの退職一時金に係る退職所得の金額として、正しいものはどれか。なお、最上さんは、勤務先の役員であったことはなく、退職は障害者になったことに基因するものではない。

<資料:最上さんの退職に係るデータ>

| 支給される退職一時金 | 1,200万円 |

| 勤続期間 | 21年3ヵ月 |

- 130万円

- 165万円

- 260万円

- 330万円

問17

個人事業主の有馬さんは、×1年9月にトラック(新車)を購入し、事業の用に供している。有馬さんのこのトラックの×1年分の所得税における事業所得の金額の計算上、必要経費に算入すべき減価償却費の金額として、正しいものはどれか。なお、トラックの取得価額は600万円、×1年中の事業供用月数は4ヵ月、耐用年数は5年とする。また、有馬さんは個人事業を開業して以来、車両についての減価償却方法を選択したことはない。

.png)

- 400,000円

- 800,000円

- 1,200,000円

- 2,400,000円

問18

長岡さん(67歳)の×1年分の収入等は下記のとおりである。長岡さんの×1年分の所得税における総所得金額として、正しいものはどれか。なお、記載のない事項については一切考慮しないこととし、総所得金額が最も少なくなるように計算すること。

- (310万円-110万円)+(250万円-190万円)=260万円

- (310万円-110万円)+(250万円-190万円)×1/2=230万円

- (310万円-110万円)+(250万円-190万円-50万円)=210万円

- (310万円-110万円)+(250万円-190万円-50万円)×1/2=205万円

問19

下記<親族関係図>の場合において、民法の規定に基づく法定相続分に関する次の記述の空欄(ア)~(ウ)に入る適切な語句または数値を語群の中から選びなさい。なお、同じ語句または数値を何度選んでもよいこととする。

|

[相続人の法定相続分]

- 被相続人の配偶者の法定相続分は( ア )。

- 被相続人の長女の法定相続分は( イ )。

- 被相続人の孫Aおよび孫Bの各法定相続分は( ウ )。

<語群> なし 1/2 1/3 1/4 1/6 1/8 1/12 2/3 3/4 |

問20

相続税において相続財産から控除できる債務等に関する次の(ア)~(エ)の記述のうち、適切なものには○、不適切なものには×をつけなさい。

(ア)被相続人に課される未払いの所得税、住民税、固定資産税等は、相続財産から控除することができる。

(イ)葬式などの前後の出費で、通常葬式に欠かせないお通夜などにかかった費用については、葬式費用として相続財産から控除することができる。

(ウ)香典返しのためにかかった費用については、葬式費用として相続財産から控除することができない。

(エ)四十九日の法要のためにかかった費用については、原則として、葬式費用として相続財産から控除することができる。

問21

米田さんは、各相続人の納付税額を計算する際の「配偶者に対する相続税額の軽減」について、FPで税理士でもある目黒さんに質問をした。下記の空欄(ア)~(ウ)にあてはまる語句の組み合わせとして、最も適切なものはどれか。

米田さん:「配偶者の相続税を軽減する制度があると聞きました。」 目黒さん:「配偶者に対する相続税額の軽減があります。」 米田さん:「対象となる配偶者と被相続人との婚姻期間について、要件はありますか。」 目黒さん:「婚姻期間について、( ア )。」 米田さん:「この制度の適用を受けた場合、相続税はどの程度軽減されますか。」 目黒さん:「被相続人の配偶者が遺産分割や遺贈により実際に取得した正味の遺産額が、1億6,000万円または配偶者の法定相続分相当額のどちらか( イ )の金額までであれば、配偶者には相続税がかかりません。」 米田さん:「相続税の申告期限までに、配偶者に分割されなかった財産も税額軽減の対象になりますか。」 目黒さん:「申告期限までに分割されなかった財産は、軽減の対象になりません。ただし、所定の手続きを行ったうえで、申告期限から( ウ )以内に分割された場合は、税額軽減の対象になります。」 |

- (ア)20年以上あることが必要となります (イ)多い方 (ウ)10ヵ月

- (ア)20年以上あることが必要となります (イ)少ない方 (ウ)3年

- (ア)要件は定められていません (イ)少ない方 (ウ)10ヵ月

- (ア)要件は定められていません (イ)多い方 (ウ)3年

問22

成田さん(40歳)は、父(66歳)と祖父(90歳)から下記<資料>の贈与を受けた。成田さん の×2年分の贈与税額として、正しいものはどれか。なお、父からの贈与については、×1年から相続時精算課税制度の適用を受けている。

<資料>

[×1年中の贈与] 父から贈与を受けた金銭の額:1,800万円 [×2年中の贈与] 父から贈与を受けた金銭の額:1,000万円 祖父から贈与を受けた金銭の額:490万円 ※×1年および×2年中に、上記以外の贈与はないものとする。 ※上記の贈与は、住宅取得等資金や結婚・子育てに係る資金の贈与ではない。 |

<贈与税の速算表>

(イ)直系尊属から贈与を受けた財産の場合

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | - |

| 200万円超 ~ 400万円以下 | 15% | 10万円 |

| 400万円超 ~ 600万円以下 | 20% | 30万円 |

| 600万円超 ~ 1,000万円以下 | 30% | 90万円 |

| 1,000万円超 ~ 1,500万円以下 | 40% | 190万円 |

| 1,500万円超 ~ 3,000万円以下 | 45% | 265万円 |

| 3,000万円超 ~ 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

(ロ)上記(イ)以外の場合

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | - |

| 200万円超 ~ 300万円以下 | 15% | 10万円 |

| 300万円超 ~ 400万円以下 | 20% | 25万円 |

| 400万円超 ~ 600万円以下 | 30% | 65万円 |

| 600万円超 ~ 1,000万円以下 | 40% | 125万円 |

| 1,000万円超 ~ 1,500万円以下 | 45% | 175万円 |

| 1,500万円超 ~ 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

- 47万円

- 51万円

- 63万円

- 111万円

問23

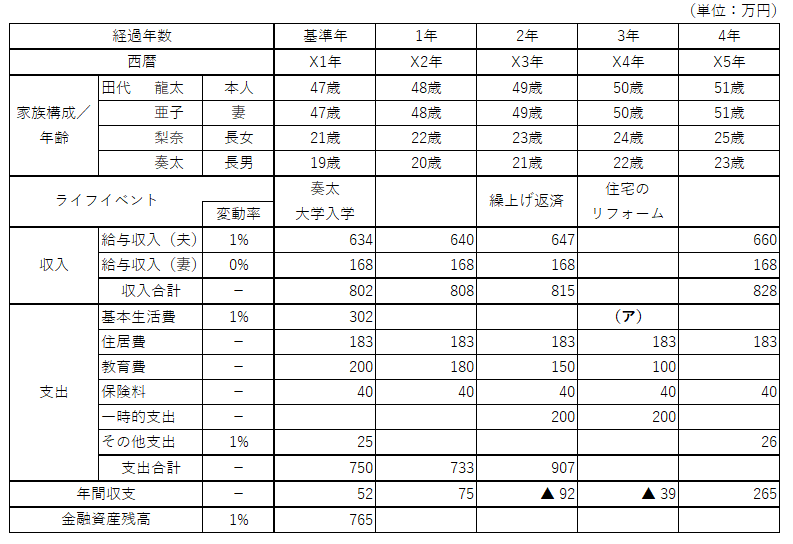

田代家のキャッシュフロー表の空欄(ア)に入る数値を計算しなさい。なお、計算過程においては端数処理をせず計算し、計算結果については万円未満を四捨五入すること。

<田代家のキャッシュフロー表>

※年齢および金融資産残高は各年12月31日現在のものとし、×1年を基準年とする。

※給与収入は可処分所得で記載している。

※記載されている数値は正しいものとする。

※問題作成の都合上、一部を空欄としている。

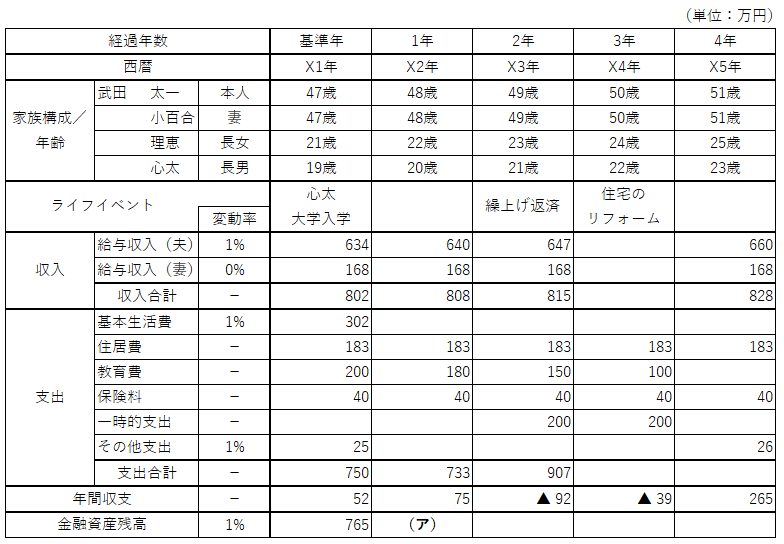

問24

武田家のキャッシュフロー表の空欄(ア)に入る数値を計算しなさい。なお、計算過程においては端数処理をせず計算し、計算結果については万円未満を四捨五入すること。

<武田家のキャッシュフロー表>

※年齢および金融資産残高は各年12月31日現在のものとし、×1年を基準年とする。

※給与収入は可処分所得で記載している。

※記載されている数値は正しいものとする。

※問題作成の都合上、一部を空欄としている。

問25

小田さんは、現在居住している自宅の住宅ローン(全期間固定金利、返済期間35年、元利均等返済、ボーナス返済なし)の繰上げ返済を検討している。小田さんが住宅ローンを208回返済後に、100万円以内で期間短縮型の繰上げ返済をする場合、この繰上げ返済により軽減される返済期間を答えなさい。なお、計算に当たっては、下記<資料>を使用し、繰上げ返済額は100万円を超えない範囲での最大額とすること。また、繰上げ返済に伴う手数料等は考慮しないものとする。(単位:ヵ月)

.png)

問26

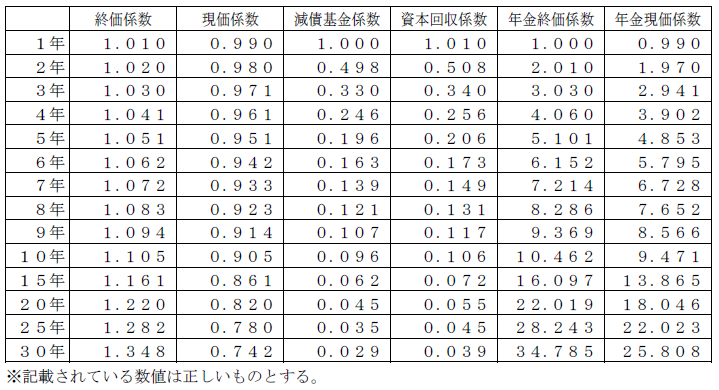

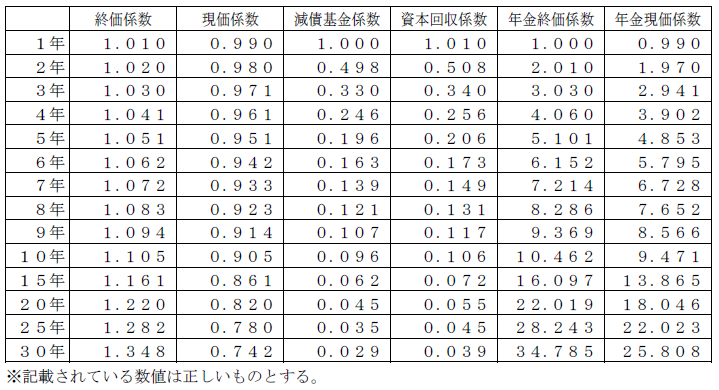

杉田さんは、老後の旅行用資金として、毎年年末に100万円を受け取りたいと考えている。受取期間を10年間とし、年利1.0%で複利運用した場合、受取り開始年の初めにいくらの資金があればよいか。下記の係数早見表を乗算で使用し、計算しなさい。なお、税金は一切考慮しないこととする。(単位:円)

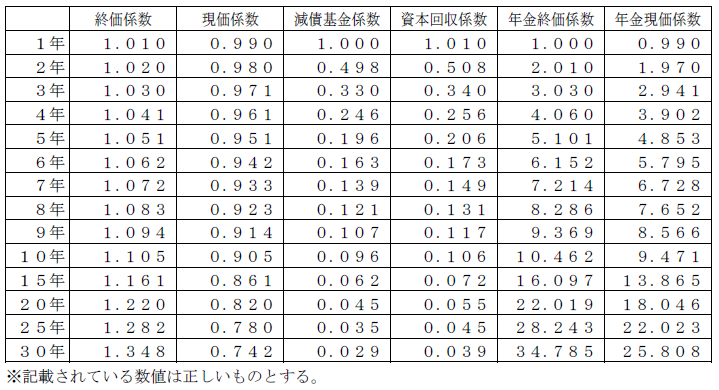

[係数早見表(年利1.0%)]

問27

明石さんは、開業のための資金として、2,000万円を借り入れる予定である。これを今後10年間、年利1.0%で毎年借入応当日に元利均等返済をする場合、毎年の返済額はいくらになるか。下記の係数早見表を乗算で使用し、計算しなさい。なお、税金は一切考慮しないこととする。(単位:円)

[係数早見表(年利1.0%)]

問28

近藤さんは、自宅のリフォーム資金として、5年後に500万円を準備したいと考えている。5年間、年利1.0%で複利運用する場合、現在いくらの資金があればよいか。下記の係数早見表を乗算で使用し、計算しなさい。なお、税金は一切考慮しないこととする。(単位:円)

[係数早見表(年利1.0%)]

問29

吉岡さんは×10年10月にマイホームとして販売価格3,500万円(うち消費税150万円)のマンションを購入する予定である。マンションを購入する場合の販売価格のうち、土地(敷地の共有持分)の価格を計算しなさい。なお、消費税の税率は10%とし、計算結果については万円未満を四捨五入すること。

問30

谷口義一さん、妻の彩香さんはマンションの購入に当たり、夫婦での住宅ローンの借入れを検討しており、FPの山根さんに質問をした。山根さんが行った次の説明のうち、最も不適切なものはどれか。

- 「連帯保証方式である収入合算を利用すると、夫婦の収入を合算して1つの住宅ローンを契約するため、義一さんが単独で住宅ローンを契約する場合と比べて、借入金額を増やすことができます。」

- 「ペアローンは夫婦それぞれが住宅ローンを契約するため、一定の要件を満たせば、義一さんと彩香さんは二人とも住宅借入金等特別控除(住宅ローン控除)の適用を受けることができます。」

- 「義一さんは自動車ローンの負債がありますが、この自動車ローンを完済すると、借入可能額が増える可能性があります。」

- 「連帯保証方式である収入合算で住宅ローンを契約した場合、義一さんと彩香さんは二人とも団体信用生命保険を付保することができます。」

問31

FPの根本さんは、個人に対する所得税の仕組みについて池上幹夫さんから質問を受けた。根本さんが下記<イメージ図>を使用して行った所得税に関する次の1~4の説明のうち、適切なものには○、不適切なものには×をつけなさい。

.png)

- 「幹夫さんが収入保障保険(年金月額15万円。保険契約者(保険料負担者)および被保険者は幹夫さん、年金受取人は妻の香子さんである。)の保険料を支払ったことにより受けられる生命保険料控除は、所得控除として、一定金額を所得金額から差し引くことができます。」

- 「幹夫さんが香子さんの医療費を支払ったことにより受けられる医療費控除は、所得控除として、一定金額を所得金額から差し引くことができます。」

- 「幹夫さんが住宅ローンを組んでマンションを購入したことにより受けられる住宅ローン控除(住宅借入金等特別控除)は、税額控除として、一定金額を所得税額から差し引くことができます。」

- 「幹夫さんがふるさと納税をしたことにより受けられる寄附金控除は、税額控除として、一定金額を所得税額から差し引くことができます。」

問32

山口翔太さんは、契約中の収入保障保険A(年金月額15万円。保険契約者(保険料負担者)および被保険者は翔太さん、年金受取人は妻の志津加さんである。)の保障額について、FPの柴田さんに質問をした。柴田さんが説明の際に使用した下記<イメージ図>を基に、×10年10月1日に翔太さんが死亡した場合に支払われる年金総額として、正しいものはどれか。なお、年金は毎月受け取るものとする。

- 4,860万円

- 4,500万円

- 3,600万円

- 360万円

問33

南本典子さんは、出産のために仕事を休んだ場合に支給される出産手当金や、産前産後休業中の社会保険料の取扱いについて、FPの幸田さんに質問をした。出産手当金および産前産後休業中の社会保険料に関する次の(ア)~(エ)の記述について、適切なものには○、不適切なものには×をつけなさい。なお、典子さんは、会社に就職してから継続して全国健康保険協会管掌健康保険(協会けんぽ)の被保険者であり、かつ厚生年金保険の被保険者であるものとする。

| 協会けんぽの被保険者が出産のために仕事を休み、給与の支払いを受けられなかった場合、出産手当金が支給されます。支給されるのは、出産の日以前(***)日から出産の日後(a)日までの間において、仕事を休んだ日数分となります。出産手当金の額は、休業1日について、支給開始日の属する月以前の直近の継続した12ヵ月間の各月の標準報酬月額を平均した額を30で除した額の(b)相当額となります。 産前産後休業期間中の健康保険および厚生年金保険の保険料については、事業主の申出により(c)が免除されます。また、この免除期間は、将来、被保険者の年金額を計算する際は、(d)として扱われます。 ※問題作成の都合上、一部を***としている。 |

(ア)空欄(a)にあてはまる語句は「56」である。

(イ)空欄(b)にあてはまる語句は「4分の3」である。

(ウ)空欄(c)にあてはまる語句は「被保険者負担分および事業主負担分」である。

(エ)空欄(d)にあてはまる語句は「保険料の未納期間」である。

問34

坂上剛典さんの家族構成等は下記<資料>のとおりである。剛典さんが在職中の×10年10月に34歳で死亡した場合、剛典さんの死亡時点において裕子さんが受け取ることができる遺族給付の組み合わせとして、最も適切なものはどれか。なお、剛典さんは、 大学卒業後の22歳から死亡時まで継続して厚生年金保険の被保険者であったものとする。また、家族に障害者に該当する者はなく、記載以外の遺族給付の受給要件はすべて満たしているものとする。

| 氏名 | 続柄 | 年齢 | 備考 | 年収(前年) |

| 坂上剛典 | 本人 | 34歳 | 会社員(正社員) | 給与収入420万円 |

| 坂上裕子 | 妻 | 34歳 | 会社員(派遣社員) | 給与収入280万円 |

| 坂上美紀 | 子 | 5歳 | 保育園 |

- 遺族基礎年金+遺族厚生年金

- 遺族基礎年金+遺族厚生年金+中高齢寡婦加算

- 遺族基礎年金+中高齢寡婦加算

- 遺族厚生年金+中高齢寡婦加算

問35

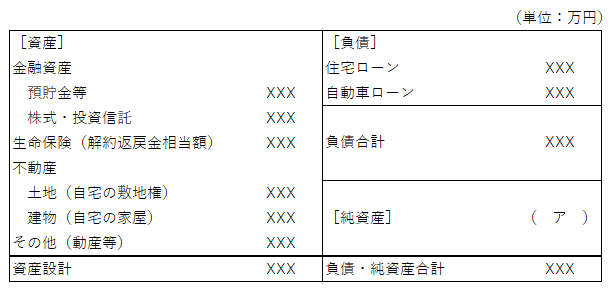

今泉家(隆二さんと昭子さん)の現時点の資産および負債が下記<資料>のとおりである場合、<資料>に今泉家のバランスシートの空欄(ア)にあてはまる数値を計算しなさい。なお、記載のない事項については一切考慮しないものとする。

<資料>今泉家(隆二さんと昭子さん)の財産の状況

[保有財産(時価)]

注1)不動産はマンションであり、隆二さんと昭子さんの共有である。(持分50%ずつ) [負債残高] 住宅ローン:880万円(債務者は隆二さん) |

<今泉家(隆二さんと昭子さん)のバランスシート>

問36

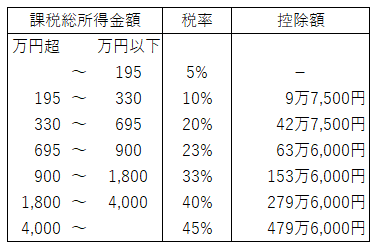

国内の上場企業に勤務する足立さんは、勤務先の早期退職優遇制度を利用して退職することを検討している。足立さんの退職に係るデータが下記<資料>のとおりである場合、足立さんの退職一時金に係る所得税額を計算しなさい。なお、足立さんは、「退職所得の受給に関する申告書」を適正に提出し、勤務先の役員であったことはなく、退職は障害者になったことに基因するものではないものとする。また、解答に当たっては、所得控除および復興特別所得税については考慮しないこととする。

<資料:足立さんの退職に係るデータ>

支給される退職一時金 3,120万円 |

<所得税の速算表>

問37

清水さんが×5年中に行った国内公募株式投資信託であるQファンドの取引は、下記<資料>のとおりである。清水さんの×5年分のQファンドに係る譲渡所得の金額として、正しいものはどれか。なお、清水さんは、×2年以前にQファンドを保有したことはない。また、いずれの取引も基準価額での購入または売却である。

- ▲100,000円

- 78,000円

- 100,000円

- 180,000円

問38

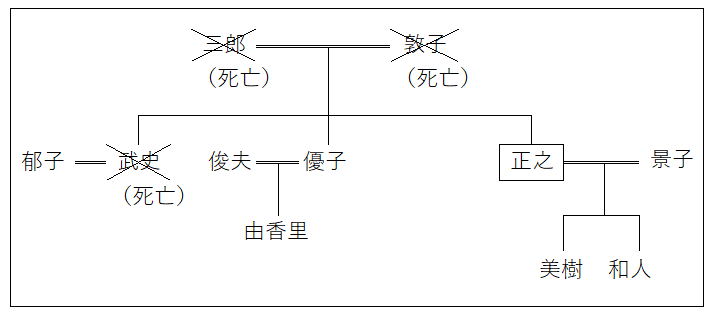

下記<資料>は、小山正之さんの兄である武史さんの遺産等の明細である。武史さんの妻である郁子さんが取得した死亡保険金および死亡退職金のうち、相続税の課税価格の合計額に算入される金額として、正しいものはどれか。なお、武史さんの死亡時には、すでに三郎さんおよび敦子さんは死亡していたものとする。また、武史さんの相続に際しては、優子さんと正之さんは相続を放棄している。

<資料:小山武史さんの遺産等の明細(相続税評価額)>

| 金融資産 | 4,000万円 |

| 不動産 | 3,000万円 |

| 死亡保険金 | 1,200万円 |

| 死亡退職金 | 2,500万円 ※死亡退職金受取人は郁子さんである。 |

<小山家の親族関係図>

- 700万円

- 1,000万円

- 2,200万円

- 2,700万円

問39

宮内さんは、60歳で定年退職し、すぐに再就職しない場合の公的医療保険について、FPの生田さんに質問をした。退職後の公的医療保険制度に関する次の説明の空欄(ア)~(エ)にあてはまる語句の組み合わせとして、最も適切なものはどれか。なお、宮内さんは障害者ではない。

「協会けんぽの被保険者が定年などによって会社を退職し、すぐに再就職しない場合は、協会けんぽの任意継続被保険者になるか、住所地の市区町村の国民健康保険に加入して一般被保険者となるかなどの選択肢が考えられます。 |

- (ア)14日 (イ)半額 (ウ)20日 (エ)世帯主

- (ア)20日 (イ)半額 (ウ)14日 (エ)加入者それぞれ

- (ア)14日 (イ)全額 (ウ)20日 (エ)加入者それぞれ

- (ア)20日 (イ)全額 (ウ)14日 (エ)世帯主

問40

安本さんは、老後の健康について不安を感じており、高齢者が加入する医療制度や介護保険制度の仕組みについて、FPの島田さんに質問をした。後期高齢者医療制度および介護保険制度の概要について説明する際に使用した下表の空欄(ア)~(ウ)に入る適切な語句を語群の中から選びなさい。

| 後期高齢者医療制度 | 介護保険制度 | |

保険者 (運営主体) | 後期高齢者医療広域連合 | (ア) |

| 被保険者 | 75歳以上の者 | 第1号被保険者:(イ)以上の者 |

| 一定の障害状態にある旨の認定を受けた(イ)以上75歳未満の者 | 第2号被保険者:40歳以上(イ)未満の医療保険加入者 | |

| 保険料の徴収 | (ア)が徴収 | 第1号被保険者:(ア)が徴収 |

| 第2号被保険者:医療保険者が医療保険料と併せて徴収 | ||

| 自己負担割合 | 被保険者の所得等に応じ医療費の1割または2割あるいは3割 | 被保険者の所得等に応じサービス利用料の1割または2割あるいは3割 |

| 高額負担を軽減する制度 | 高額療養費:原則として(ウ)の医療費の自己負担額(保険適用分)が一定の上限額を超えるとき ※入院時の食事代等は対象外 | 高額介護サービス費:原則として(ウ)の介護サービスの利用者負担額(保険適用分)が一定の上限額を超えるとき |

高額医療・高額介護合算療養費制度: | ||

<語句群> 1.国民健康保険団体連合会 2.国 3.市町村および特別区 4.60歳 5.65歳 6.70歳 7.1回 8.1ヵ月 9.1年間 |

※解答・解説に関しましては、合格セット購入者専用ページに掲載しておりますので、合格セット購入者の皆様は、必ず、ご確認ください。

.png)

.png)

.png)

.png)