FP3級実技試験(資産設計提案業務)対策用の第1回予想問題です。

何度も繰り返して、必ず、本試験までに押さえてください。

目次

第1回実技予想問題(FP3級資産設計提案業務)

問1

ファイナンシャル・プランニング業務を行うに当たっては、関連業法を順守することが重要である。ファイナンシャル・プランナー(以下「FP」という)の行為に関する次の記述のうち、最も不適切なものはどれか。

- 生命保険募集人・生命保険仲立人の登録をしていないFPが、生命保険契約を検討している顧客から相談を受け、顧客が死亡した場合における遺族の必要保障額の計算を有償で行った。

- 社会保険労務士資格を有していないFPが、顧客の「ねんきん定期便」等の資料を参考に、公的年金の受給見込み額を試算した。

- 弁護士資格を有していないFPが、相続が発生した顧客の相談を受け、報酬を得る目的でその顧客の代理人として遺産分割に係る法律事務を取り扱った。

問2

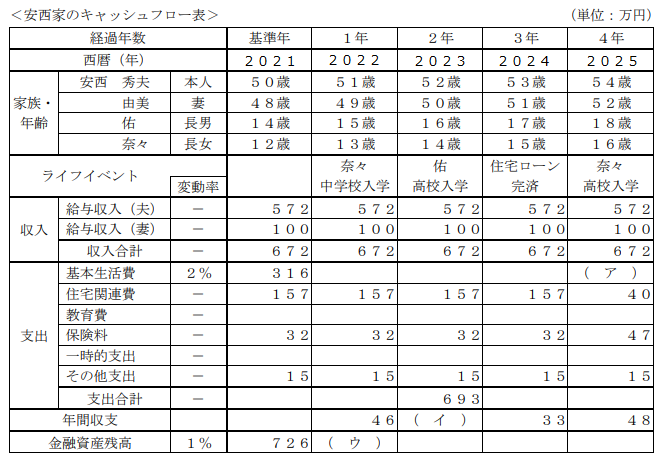

下記は、安西家のキャッシュフロー表(一部抜粋)である。このキャッシュフロー表の空欄(ア)~(ウ)にあてはまる数値の組み合わせとして、正しいものはどれか。なお、計算過程においては端数処理をせず計算し、計算結果については万円未満を四捨五入すること。

※年齢および金融資産残高は各年12月31日現在のものとし、2021年を基準年とする。

※給与収入は可処分所得で記載している。

※記載されている数値は正しいものとする。 ※問題作成の都合上、一部を空欄にしてある。

- (ア)341 (イ) 21 (ウ)779

- (ア)342 (イ)▲21 (ウ)779

- (ア)342 (イ)▲21 (ウ)780

問3

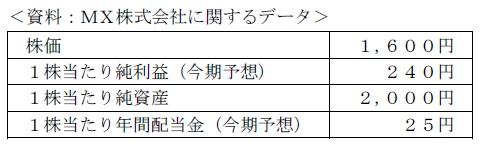

下記<資料>に基づくMX株式会社の投資指標に関する次の記述のうち、最も不適切なものはどれか。なお、購入時の手数料および税金は考慮しないこととし、計算結果については表示単位の小数点以下第3位を四捨五入すること。

- 株価収益率(PER)は、15%である。

- 株価純資産倍率(PBR)は、0.8倍である。

- 配当利回りは、1.56%である。

問4

会社員の湯本さんは、FPの牧村さんに、NISA(成長投資枠)およびNISA(つみたて投資枠)の特徴や注意点について質問をした。次の牧村さんの回答のうち、最も不適切なものはどれか。

- 「NISA(成長投資枠)は、上場株式を投資対象とすることができます。」

- 「NISA(つみたて投資枠)は、個人向け国債を投資対象とすることができます。」

- 「NISA(成長投資枠)やNISA(つみたて投資枠)で売却損が出た場合、一般口座で生じた売却益などと相殺することができないため注意が必要です。」

問5

下記<資料>の投資信託を30万口購入する場合の購入金額として、正しいものはどれか。なお、解答に当たっては、円未満を切り捨てること。

<資料>

約定日の基準価額(1万口当たり) 13,284円

購入時手数料(税込み) 2.20%

運用管理費用(信託報酬・税込み) 年1.57%

- 404,776円

- 407,287円

- 413,544円

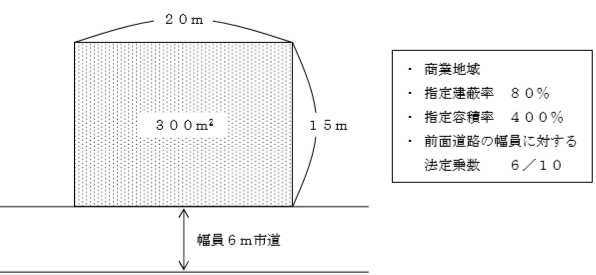

問6

建築基準法に従い、下記<資料>の土地に建築物を建築する場合、その土地に対する建築物の建築面積の最高限度として、正しいものはどれか。なお、記載のない条件については一切考慮しないこととする。

<資料>

|

- 300㎡×80%×6/10=144㎡

- 300㎡×80%=240㎡

- 300㎡×400%=1,200㎡

問7

土地の登記記録に関する次の記述のうち、誤っているものはどれか。

<土地登記記録の構成>

| 土地の登記記録 | 表題部 | (ア) | |

| 権利部 | 甲区 | (イ) | |

| 乙区 | (ウ) | ||

- 土地を最初に取得した者がする所有権保存登記は、(ア)に記録される。

- 土地が売買により取得された場合、買主がする所有権移転登記は、(イ)に記録される。

- 工場を建設する際に、金融機関から融資を受け、土地を担保として抵当権が設定される場合、抵当権設定登記は、(ウ)に記録される。

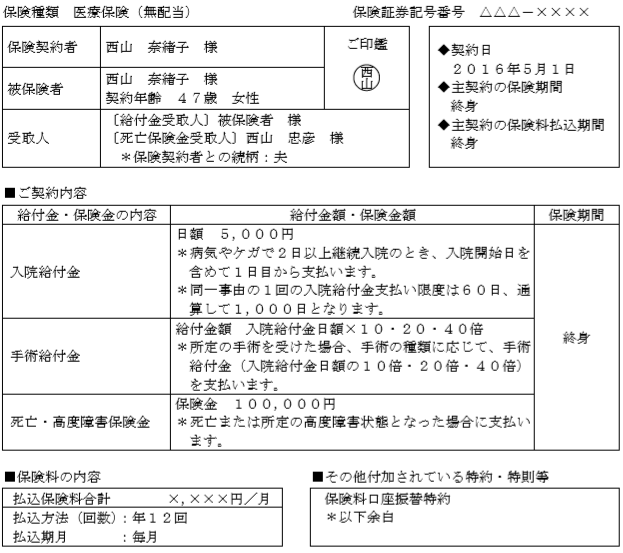

問8

西山奈緒子さんが加入している医療保険(下記<資料>参照)の保障内容に関する次の記述の空欄 (ア)にあてはまる金額として、正しいものはどれか。なお、保険契約は有効に継続しているものとし、 奈緒子さんはこれまでに<資料>の保険から保険金および給付金を一度も受け取っていないものとする。

<資料>

|

西山奈緒子さんが大腸ガンで継続して25日間入院し、その間に約款所定の手術(給付倍率40倍)を1回受けた場合、支払われる給付金は、合計( ア )である。

- 125,000円

- 200,000円

- 325,000円

問9

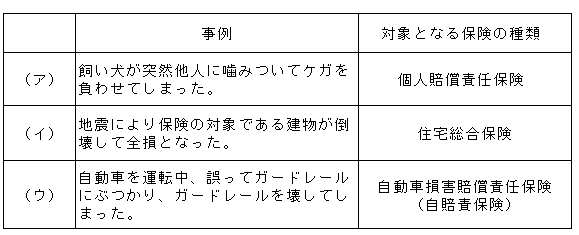

次の(ア)~(ウ)の事例のうち、損害保険の保険金の支払い対象となるものとして、正しいものはどれか。なお、いずれの保険も特約などは付帯していないものとする。

- (ア)

- (イ)

- (ウ)

問10

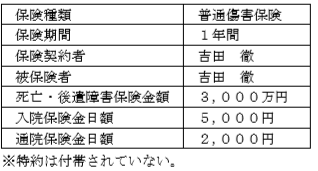

吉田徹さんが契約している普通傷害保険の内容は下記<資料>のとおりである。次の記述のうち、保険金の支払い対象とならないものはどれか。なお、いずれも保険期間中に発生したものであり、該当者は徹さんである。また、<資料>に記載のない事項については一切考慮しないこととする。

<資料>

- 外出先で食べた弁当が原因で細菌性食中毒にかかり、入院した場合。

- 休日にスキーで滑降中に転倒し、足を骨折して入院した場合。

- 業務中に指をドアに挟み、ケガをして通院した場合。

問11

会社員の福岡忠雄さんが×1年中に支払った医療費等が下記<資料>のとおりである場合、福岡さんの×1年分の所得税の確定申告における医療費控除の金額として、正しいものはどれか。なお、福岡さんの所得は給与所得700万円のみであり、妻は福岡さんと生計を一にしている。また、医療費控除の金額が最も大きくなるよう計算すること。

<資料>

.png)

(※1)人間ドックの結果、重大な疾病が発見され引き続き治療のため入院した。

(※2)保険金等により補てんされた金額はないものとする。

- 250,000円

- 220,000円

- 140,000円

問12

馬場淳司さんは、相続により8年前に取得し、現在居住している自宅の土地および建物を譲渡する予定である。譲渡に係る状況が下記<資料>のとおりである場合、所得税における課税長期譲渡所得の金額として、正しいものはどれか。なお、記載のない事項については一切考慮しないこととする。

<資料> ・取得費(合計) :800万円 ・譲渡価額(合計) :5,000万円 ・譲渡費用(合計) :150万円 ※居住用財産を譲渡した場合の3,000万円特別控除の特例の適用を受けるものとする。 |

- 4,050万円

- 1,200万円

- 1,050万円

問13

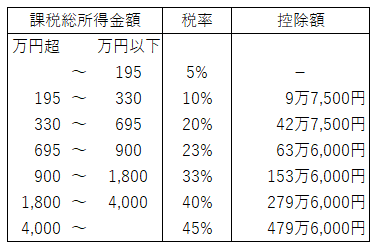

桑原さんは、個人で飲食店を経営している青色申告者である。桑原さんの×1年分の所得および所得控除が下記<資料>のとおりである場合、桑原さんの×1年分の所得税額として、正しいものはどれか。なお、桑原さんに<資料>以外の所得はなく、税額控除、源泉徴収税額、予定納税等については一切考慮しないこととする。

<資料> [×1年分の所得] 事業所得の金額 1,200万円 ※必要経費や青色申告特別控除額を控除した後の金額である。 [×1年分の所得控除] 所得控除の合計額 250万円 <課税総所得金額に対する所得税の計算方法> 課税総所得金額×所得税率-控除額 <所得税の速算表>

(注)課税される所得金額の1,000円未満の端数は切捨て |

- 3,135,000円

- 2,424,000円

- 1,599,000円

問14

×1年1月4日に相続が開始された筒井賢太郎さん(被相続人)の<親族関係図>が下記のとおりである場合、民法上の相続人および法定相続分の組み合わせとして、正しいものはどれか。なお、記載のない条件については一切考慮しないこととする。

.png)

- 由香里 1/2 浩太 1/4 玲花 1/4

- 由香里 1/2 浩太 1/6 進平 1/6 玲花 1/6

- 由香里 1/2 広樹 1/6 浩太 1/6 玲花 1/6

問15

相続開始後の各種手続きにおける下記<資料>の空欄(ア)、(イ)にあてはまる語句の組み合わせとして、正しいものはどれか。なお、記載のない事項については一切考慮しないこととする。

<資料>

| 手続きの種類 | 手続きの期限 |

| 相続の放棄または限定承認 | 相続の開始を知った時から(ア)以内に家庭裁判所に申述書を提出 |

| 相続税の 申告と納付 | 相続の開始を知った日の翌日から(イ)以内に被相続人の死亡時の住所地の所轄税務署長に提出 |

- (ア)1ヵ月 (イ) 6ヵ月

- (ア)3ヵ月 (イ) 6ヵ月

- (ア)3ヵ月 (イ)10ヵ月

問16

飯田恵子さんは、夫から居住用不動産の贈与を受けた。恵子さんは、この居住用不動産の贈与について、贈与税の配偶者控除の適用を受けることを検討しており、FPで税理士でもある川久保さんに相談をした。この相談に対する川久保さんの回答の空欄(ア)、(イ)にあてはまる数値の組み合わせとして、正しいものはどれか。

[川久保さんの回答] 「贈与税の配偶者控除を受けるためには、贈与があった日において、配偶者との婚姻期間が( ア )年以上あること等の所定の要件を満たす必要があります。また、贈与税の配偶者控除の額は、最高( イ )万円です。」 |

- (ア)10 (イ)2,000

- (ア)20 (イ)2,000

- (ア)20 (イ)2,500

問17

山岸家の現時点の資産および負債が下記<資料>のとおりである場合、<資料>に基づく山岸家のバランスシートの空欄(ア)にあてはまる金額として、正しいものはどれか。なお、記載のない事項については一切考慮しないこととする。

.png)

<資料>

[負債残高] 住宅ローン(自宅マンション):280万円(債務者は康太さん、団体信用生命保険付き) |

- 5,440(万円)

- 5,560(万円)

- 5,930(万円)

問18

社員の近藤さんの退職に係るデータが下記<資料>のとおりである場合、近藤さんの所得税における退職所得の金額として、正しいものはどれか。なお、近藤さんは役員であったことはなく、退職は障害者になったことに基因するものではない。また、前年以前に受け取った退職金はないものとする。

<資料>

| 支給された退職一時金 | 2,400万円 |

| 勤続年数 | 38年 |

- 170万円

- 290万円

- 340万円

問19

木村さんは、60歳で定年を迎えた後、退職一時金の一部を老後の生活資金に充てることを考えている。仮に退職一時金のうち1,900万円を年利2.0%で複利運用しながら20年間で均等に取り崩すこととした場合、年間で取り崩すことができる最大金額として、正しいものはどれか。なお、下記<資料>の3つの係数の中から最も適切な係数を選択して計算し、円単位で解答すること。また、税金や記載のない事項については一切考慮しないこととする。

<資料:係数早見表(年利2.0%)>

.png)

- 639,350円

- 782,800円

- 1,162,800円

問20

会社員の大久保康太さんと妻の由香里さんが加入している生命保険は下表のとおりである。下表の契約A~Cについて、保険金・給付金等が支払われた場合の課税関係に関する次の記述のうち、誤っているものはどれか。

.png)

- 契約Aについて、康太さんが受け取った解約返戻金は、所得税の課税対象となる。

- 契約Bについて、由香里さんが受け取った入院給付金は、所得税の課税対象となる。

- 契約Cについて、康太さんが受け取った満期保険金は、所得税の課税対象となる。

※解答・解説に関しましては、合格セット購入者専用ページに掲載しておりますので、合格セット購入者の皆様は、必ず、ご確認ください。

.png)

.png)

.png)