FP3級実技試験(個人資産相談業務)対策用の第1回予想問題です。

何度も繰り返して、必ず、本試験までに押さえてください。

目次

第1回実技予想問題(FP3級個人資産相談業務)

第1問

次の設例に基づいて、下記の各問(問1~問3)に答えなさい。

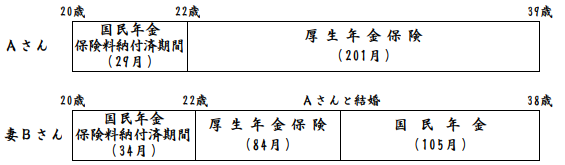

《設例》 会社員のAさん(39歳)は、妻Bさん(38歳)および長女Cさん(7歳)との3人暮らしである。Aさんは、公的年金制度の遺族給付の額や公的介護保険の給付内容等を確認したいと思っている。そこで、Aさんは、懇意にしているファイナンシャル・プランナーのMさんに相談することにした。 <Aさんの家族構成>

※妻Bさんおよび長女Cさんは、現在および将来においても、Aさんと同居し、生計維持関係にあるものとする。 |

問1

現時点においてAさんが死亡した場合、妻Bさんに支給される遺族基礎年金の年金額は、次のうちどれか。

- 831,700円

- 831,700円+239,300円=1,071,000円

- 831,700円+239,300円+79,800円=1,150,800円

問2

Mさんは、現時点においてAさんが死亡した場合に妻Bさんに支給される遺族厚生年金の金額等について説明した。Mさんが、Aさんに対して説明した以下の文章の空欄(1)~(3)に入る語句の組合せとして、次のうち最も適切なものはどれか。

| 「遺族厚生年金の額は、原則として、Aさんの厚生年金保険の被保険者記録を基礎として計算した老齢厚生年金の報酬比例部分の額の( 1 )に相当する額になります。ただし、その計算の基礎となる被保険者期間の月数が( 2 )に満たないときは、( 2 )とみなして年金額が計算されます。 また、長女Cさんの18歳到達年度の末日が終了すると、妻Bさんの有する遺族基礎年金の受給権は消滅します。その後、妻Bさんが65歳に達するまでの間、妻Bさんに支給される遺族厚生年金の額に( 3 )が加算されます」 |

- (1)3分の2 (2)300月 (3)加給年金額

- (1)4分の3 (2)240月 (3)加給年金額

- (1)4分の3 (2)300月 (3)中高齢寡婦加算

問3

Mさんは、公的介護保険(以下、「介護保険」という)の保険給付について説明した。MさんのAさんに対する説明として、次のうち最も適切なものはどれか。

- 「介護保険の被保険者は、65歳以上の第1号被保険者と40歳以上65歳未満の医療保険加入者である第2号被保険者に区分されます」

- 「第2号被保険者は、要介護状態となった原因が特定疾病であるか否かにかかわらず、介護給付を受けることができます」

- 「第2号被保険者が介護給付を受けた場合、実際にかかった費用(食費、居住費等を除く)の3割を自己負担する必要があります」

第2問

次の設例に基づいて、下記の各問(問4~問6)に答えなさい。

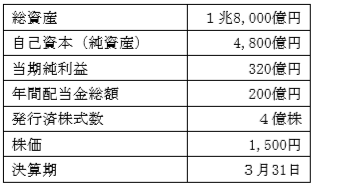

《設例》 会社員のAさん(40歳)は、X社株式(東京証券取引所上場)に投資したいと考えているが、株式投資をするに際して、債券投資との違いも理解しておきたいと考え、国内の大手企業が発行するY社債(特定公社債)も併せて検討することにした。そこで、Aさんは、ファイナンシャル・プランナーのMさんに相談することにした。 <X社に関する資料>

※決算期:×1年3月31日(火)(配当の権利が確定する決算期末) <Y社債に関する資料>

※上記以外の条件は考慮せず、各問に従うこと。 |

問4

Mさんは、X社株式の投資指標および投資の際の留意点について説明した。MさんのAさんに対する説明として、次のうち最も適切なものはどれか。

- 「株価の相対的な割高・割安を判断する指標として、PERが用いられます。<X社に関する資料>から算出されるX社のPERは、1.25倍です」

- 「配当性向は株主に対する利益還元の比率を示す指標です。<X社に関する資料>から算出されるX社の配当性向は、62.5%です」

- 「X社株式の期末配当を受け取るためには、権利確定日である×1年3月31日(火)の4営業日前の×1年3月25日(水)までにX社株式を購入しておく必要があります」

問5

Mさんは、Y社債に投資する場合の留意点等について説明した。MさんのAさんに対する説明として、次のうち最も適切なものはどれか。

- 「一般に、BBB(トリプルB)格相当以上の格付が付されていれば、投資適格債とされます」

- 「Y社債の利子は、申告分離課税の対象となり、利子の支払時において所得税および復興特別所得税と住民税の合計で10.21%相当額が源泉徴収等されます」

- 「毎年受け取る利子は、購入価格に表面利率を乗じることで求められます。表面利率は、発行時の金利水準や発行会社の信用度などに応じて決まります」

問6

Y社債を《設例》の条件で購入した場合の最終利回り(年率・単利)は、次のうちどれか。なお、計算にあたっては税金や手数料等を考慮せず、答は%表示における小数点以下第3位を四捨五入している。

- 0.84%

- 0.88%

- 1.91%

第3問

次の設例に基づいて、下記の各問(問7~問9)に答えなさい。

《設例》 会社員のAさんは、妻Bさんおよび長女Cさんとの3人家族である。Aさんは、老後の年金収入を増やすために、×11年1月から確定拠出年金の個人型年金の掛金(月額12,000円)を拠出している。また、Aさんは、×11年中に「ふるさと納税」の制度を利用して、8つの地方自治体に計10万円の寄附を行っている。 <Aさんとその家族に関する資料>

<Aさんの×11年分の収入等に関する資料> (1)給与収入の金額:800万円 (2)一時払養老保険(10年満期)の満期保険金

※妻Bさんおよび長女Cさんは、Aさんと同居し、生計を一にしている。 |

問7

Aさんの×11年分の所得税における総所得金額は、次のうちどれか。

- 610万円

- 625万円

- 640万円

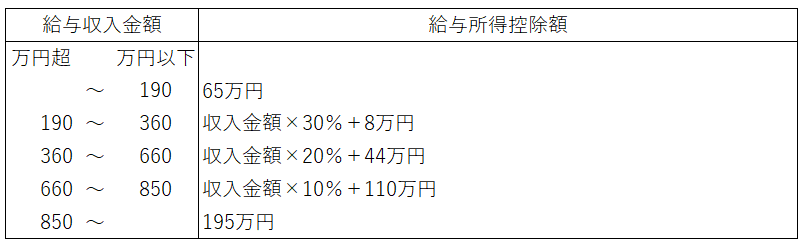

<資料>給与所得控除額

問8

Aさんの×11年分の所得税における所得控除に関する以下の文章の空欄(1)~(3)に入る語句の組合せとして、次のうち最も適切なものはどれか。

|

- (1)小規模企業共済等掛金控除 (2)38万円 (3)38万円

- (1)社会保険料控除 (2)38万円 (3)63万円

- (1)小規模企業共済等掛金控除 (2)26万円 (3)63万円

問9

Aさんの×11年分の所得税の確定申告に関する次の記述のうち、最も適切なものはどれか。

- 「Aさんは、ふるさと納税に係る寄附金控除について、年末調整では適用を受けることができませんので、所得税の確定申告が必要となります」

- 「一時払養老保険の満期保険金に係る保険差益は、雑所得として総合課税の対象となります。保険差益の額が20万円を超えるため、Aさんは所得税の確定申告をする義務が生じます」

- 「確定申告書は、原則として、×12年2月16日から3月15日までの間にAさんの勤務地を所轄する税務署長に提出してください」

第4問

次の設例に基づいて、下記の各問(問10~問12)に答えなさい。

《設例》 Aさん(61歳)は、3年前に父親の相続によりM市内にある甲土地を取得している。甲土地は父親の存命中から月極駐車場として賃貸しているが、その収益率は低い。 <甲土地の概要>

※上記以外の条件は考慮せず、各問に従うこと。 |

問10

甲土地に耐火建築物を建築する場合の①建蔽率の上限となる建築面積と②容積率の上限となる延べ面積の組合せとして、次のうち最も適切なものはどれか。

- ① 280㎡ ② 1,280㎡

- ① 280㎡ ② 1,200㎡

- ① 320㎡ ② 1,200㎡

問11

建設協力金方式に関する次の記述のうち、最も不適切なものはどれか。

- 「建設協力金方式とは、AさんがX社から建設資金を借り受けて、X社の要望に沿った店舗を建設し、その建物をX社に賃貸する手法です。借主であるX社のノウハウを利用して計画を実行できる点はメリットですが、X社が撤退するリスクなどを考えておく必要があります」

- 「建設協力金方式により、Aさんが店舗をX社に賃貸した後にAさんの相続が開始した場合、相続税の課税価格の計算上、店舗は貸家として評価され、甲土地は貸家建付地として評価されます」

- 「建設協力金方式により建設した店舗の賃貸借契約は、契約の更新がありません。賃貸借契約では、借主であるX社が賃貸借契約満了後に店舗を撤去し、貸主であるAさんに甲土地を更地で返還することが保証されています」

問12

事業用定期借地権方式に関する次の記述のうち、最も不適切なものはどれか。

- 「事業用定期借地権方式とは、X社が甲土地を契約で一定期間賃借し、X社が建物を建設する手法です。土地を手放さずに安定した地代収入を得ることができること、期間満了後は土地が更地となって返還される点などがメリットとして挙げられます」

- 「事業用定期借地権方式により、Aさんが甲土地をX社に賃貸した後にAさんの相続が開始した場合、相続税の課税価格の計算上、甲土地は自用地として評価されますので、相続税額の軽減効果はありません」

- 「事業用定期借地権等は、存続期間が10年以上30年未満の事業用借地権と30年以上50年未満の事業用定期借地権に区別されます。設定契約は、公正証書により作成しなければなりません」

第5問

次の設例に基づいて、下記の各問(問13~問15)に答えなさい。

《設例》 Aさん(72歳)は、妻Bさん(65歳)との2人暮らしである。Aさん夫妻には、子がいない。Aさんは、妻Bさんに全財産を相続させたいと考えており、遺言書の準備を検討している。 <Aさんの親族関係図>

<Aさんが保有する主な財産(相続税評価額)>

※敷地は、「小規模宅地等についての相続税の課税価格の計算の特例」適用前の金額 ※上記以外の条件は考慮せず、各問に従うこと。 |

問13

現時点(×1年5月26日)において、Aさんの相続が開始した場合に関する以下の文章の空欄(1)~(3)に入る語句の組合せとして、次のうち最も適切なものはどれか。

|

- (1)4分の3 (2)4,200万円 (3)200㎡

- (1)3分の2 (2)4,200万円 (3)330㎡

- (1)4分の3 (2)4,800万円 (3)330㎡

問14

仮に、Aさんの相続が現時点(×1年5月26日)で開始し、Aさんの相続に係る課税遺産総額(課税価格の合計額-遺産に係る基礎控除額)が2億円であった場合の相続税の総額は、次のうちどれか。

- 4,950万円

- 5,100万円

- 6,300万円

.png)

問15

遺言書に関する次の記述のうち、最も適切なものはどれか。

- 「遺言により、全財産を妻Bさんに相続させることも可能ですが、遺言書の作成の際には、妹Cさんおよび弟Dさんの遺留分を侵害しないように配慮してください」

- 「公正証書遺言は、作成された遺言書の原本が家庭裁判所に保管されるため、紛失や改ざんのおそれがなく、安全性が高い遺言といえます」

- 「仮に、Aさんの相続開始後、相続人がAさんの自筆証書遺言(保管制度を利用していない)を発見した場合、相続人は、遅滞なく、その遺言書を家庭裁判所に提出して、その検認を請求しなければなりません」

※解答・解説に関しましては、合格セット購入者専用ページに掲載しております。合格セット購入者の皆様は、必ず、ご確認ください。

.png)

.png)

.png)