目次

第2回実技予想問題(FP2級生保顧客資産相談業務)

FP2級実技試験(生保顧客資産相談業務)対策用の第2回予想問題です。

何度も繰り返して、必ず、本試験までに押さえてください。

第1問

次の設例に基づいて、下記の各問(問1~問3)に答えなさい。

《設例》 Aさん(48歳)は、X株式会社(以下、「X社」という)を×1年10月末日に退職し、個人事業主として独立する予定である。Aさんは、X社を退職するにあたって、公的年金制度の取扱いや60歳以後の支給額について知りたいと思っている。 そこで、Aさんは、ファイナンシャル・プランナーのMさんに相談することにした。 <Aさんとその家族に関する資料> (1) Aさん(48歳)

(2) 妻Bさん(47歳)

(3) 長女Cさん(15歳)

※妻Bさんおよび長女Cさんは、現在および将来においても、Aさんと同居し、生計維持関係にあるものとする。 ※家族全員、現在および将来においても、公的年金制度における障害等級に該当する障害の状態にないものとする。 ※上記以外の条件は考慮せず、各問に従うこと。 |

問1

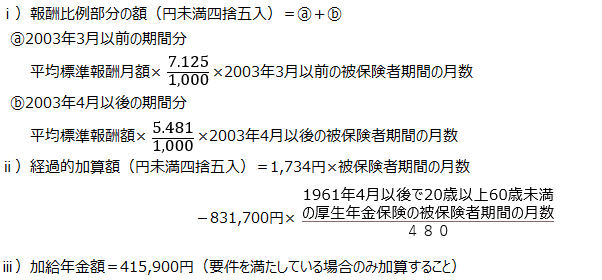

はじめに、Mさんは、Aさんに対して、Aさんが受給することができる公的年金制度からの老齢給付について説明した。《設例》の<Aさんとその家族に関する資料>および下記の<資料>に基づき、次の(1)、(2)を求めなさい。なお、年金額の端数処理は円未満を四捨五入すること。

(1)原則として、Aさんが65歳から受給することができる老齢基礎年金の年金額

(2)原則として、Aさんが65歳から受給することができる老齢厚生年金の年金額

<資料>

〇老齢基礎年金の計算式(4分の1免除月数、4分の3免除月数は省略)

〇老齢厚生年金の計算式(本来水準の額)

|

問2

次に、Mさんは、Aさんに対して、X社退職後におけるAさん夫妻の公的年金制度の取扱いについて説明した。Mさんが説明した次の記述1~3について、適切なものには○印を、不適切なものには×印をつけなさい。

- 「Aさんは国民年金の第2号被保険者から第1号被保険者へ、妻Bさんは国民年金の第3号被保険者から第1号被保険者への種別変更の届出を行う必要があります」

- 「Aさんの退職に伴い、Aさんおよび妻Bさんは、国民年金の保険料を納付することになります。2025年度の国民年金の保険料は、月額16,540円となります」

- 「国民年金の毎月の保険料は翌月末日までに納付しなければなりませんが、将来の一定期間の保険料を前納することもできます。前納した場合、前納期間に応じて保険料の割引があり、前納できる期間は1年が上限となります」

問3

最後に、Mさんは、Aさんに対して、X社退職後、老後の年金収入を増やすことができる各種制度について説明した。Mさんが説明した次の記述1~3について、適切なものには○印を、不適切なものには×印をつけなさい。

- 「老後の年金収入を増やすために、国民年金の付加保険料を納付することができます。仮に、Aさんが付加保険料を120月納付し、65歳から老齢基礎年金を受け取る場合、老齢基礎年金の額に付加年金として48,000円が上乗せされます」

- 「老後の年金収入を増やすために、国民年金基金に加入することができます。ただし、60歳から給付を受けるためには、通算加入者等期間が10年以上なければならないため、50歳までに加入する必要があります」

- 「老後の年金収入を増やすために、確定拠出年金の個人型年金に加入することができます。Aさんが拠出することができる掛金の限度額は、年額81万6,000円(月額68,000円)となり、拠出した掛金は小規模企業共済等掛金控除の対象となります」

第2問

次の設例に基づいて、下記の各問(問4~問6)に答えなさい。

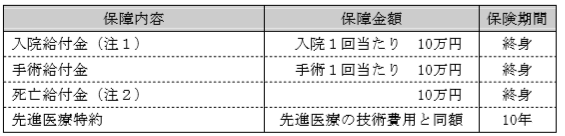

《設例》 会社員のAさん(59歳)は、専業主婦である妻Bさん(57歳)との2人暮らしである。2人の子は既に結婚し、それぞれの家族と暮らしている。Aさんは、現在加入している定期保険特約付終身保険を、医療保障が充実したプランに見直したいと考えている。また、公的医療保険制度(Aさんは全国健康保険協会管掌健康保険に加入)についても理解しておきたいと考えている。先日、Aさんが生命保険会社の営業担当者に保障の見直しの相談をしたところ、Aさんは終身医療保険の提案を受けた。 <Aさんが提案を受けた終身医療保険に関する資料>

(注1)1日以上の1回の入院(30日ごと)につき10万円が支払われる。30日以内に再び入院した場合は、支払われない。 <Aさんが現在加入している定期保険特約付終身保険>

|

問4

はじめに、Mさんは、Aさんに対して、必要保障額と現在加入している定期保険特約付終身保険の保障金額について説明した。Mさんが説明した以下の文章の空欄(1)~(3)に入る最も適切な数値を答えなさい。なお、空欄(1)の金額がマイナスになる場合は、金額の前に「▲」を記載し、マイナスであることを示すこと。

「医療保障を充実させる前に、現時点での必要保障額を算出し、準備すべき死亡保障の額を把握しましょう。下記<条件>を参考にすれば、Aさんが現時点で死亡した場合の必要保障額は( 1 )万円となります。

Aさんが現時点で死亡(不慮の事故や所定の感染症以外)した場合、定期保険特約付終身保険から妻Bさんに支払われる死亡保険金額は( 2 )万円となります。他方、Aさんが不慮の事故で180日以内に死亡した場合の死亡保険金額は( 3 )万円となります。

死亡整理資金等の一時的に必要となる金額を生命保険でどの程度確保するか、保険金額の減額や払済終身保険への変更等、解約以外の選択肢も含めて検討することをお勧めします」

<条件>

|

問5

次に、Mさんは、Aさんに対して、公的医療保険制度について説明した。Mさんが説明した次の記述1~3について、適切なものには○印を、不適切なものには×印をつけなさい。

- 「Aさんが病気などで医師の診察を受けた場合、医療費の一部負担金の割合は、原則3割となります。ただし、高額療養費制度により、一医療機関の窓口で支払う同一月内の一部負担金を、所定の自己負担限度額までとすることができます」

- 「高額療養費制度における自己負担限度額は、年齢および所得状況等に応じて決められています。同じ所得金額であっても、65歳未満の者と65歳以上70歳未満の者とで自己負担限度額の計算の区分は異なります」

- 「Aさんが定年退職により健康保険の被保険者資格を喪失した場合、一定期間、任意継続被保険者として加入することができます。任意継続被保険者となった場合は、原則として、在職中と同様の給付を受けられますが、高額療養費の支給は受けられません」

問6

最後に、Mさんは、Aさんに対して、Aさんが現在加入している生命保険の見直しの方法やAさんが提案を受けた終身医療保険の特徴等についてアドバイスした。Mさんがアドバイスした次の記述1~3について、適切なものには○印を、不適切なものには×印をつけなさい。

- 「現在加入している定期保険特約付終身保険を払済終身保険に変更した場合、付加されている特定疾病保障定期保険特約は消滅します。そのため、特定疾病などの重度の疾病に備える保障をどのように確保するか、検討事項の1つとなります」

- 「先進医療特約は、療養を受けた時点ではなく、当該特約に加入した時点で先進医療と定められていれば支払対象となります。一部の先進医療については費用が高額となるケースもありますので、先進医療特約の付加をご検討ください」

- 「保険会社各社は、入院給付金や手術給付金が定額で受け取れるタイプの医療保険や通院保障が手厚いものなど、最近の医療事情に合わせて、さまざまなタイプの医療保険を取り扱っています。保障内容や保障範囲をしっかりと確認したうえで、加入を検討されることをお勧めします」

第3問

次の設例に基づいて、下記の各問(問7~問9)に答えなさい。

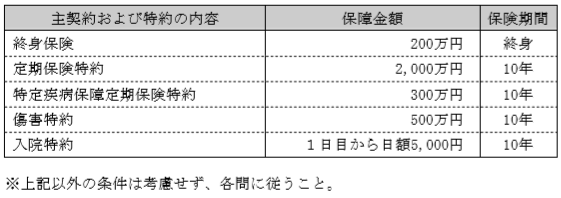

《設例》 Aさん(43歳)は、X株式会社(以下、「X社」という)の創業社長である。Aさんは、先日、生命保険会社の営業担当者から、下記の<資料1>および<資料2>の生命保険の提案を受けた。そこで、Aさんは、ファイナンシャル・プランナーのMさんに相談することにした。

|

問7

仮に、将来、X社がAさんに役員退職金4,000万円を支給した場合について、次の①、②を求めなさい。なお、Aさんの役員在任期間(勤続年数)を35年4カ月とし、これ以外に退職手当等の収入はなく、障害者になったことが退職の直接の原因ではないものとする。

①退職所得控除額

②退職所得の金額

問8

Mさんは、Aさんに対して、《設例》の<資料1>の医療保険について説明した。Mさんが説明した次の記述1~3について、適切なものには○印を、不適切なものには×印をつけなさい。

- 「当該生命保険の支払保険料は、その全額を損金の額に算入することができます」

- 「Aさんが入院し、X社が入院給付金を受け取った場合、法人税法上、当該給付金については非課税所得となりますので、益金に計上する必要はありません」

- 「Aさんが入院し、X社が入院給付金を受け取った場合、当該給付金をAさんへの見舞金の原資として活用することができます」

問9

Mさんは、Aさんに対して、《設例》の<資料2>の終身保険について説明した。Mさんが説明した次の記述1~4について、適切なものには○印を、不適切なものには×印をつけなさい。

- 「当該生命保険は、低解約返戻金型ではない終身保険に比べて保険料払込期間中の解約返戻金の水準が低く設定されています。そのため、保険料払込期間の途中で解約とならないよう、継続的な支払が可能な保険料であるかをご確認ください」

- 「当該生命保険の支払保険料は、その全額を資産に計上します。仮に、保険料払込期間満了時にAさんが死亡した場合、X社は、それまで資産計上していた保険料積立金3,300万円を取り崩し、死亡保険金4,000万円との差額700万円を雑収入として経理処理します」

- 「Aさんが勇退する際に、契約者をAさん、死亡保険金受取人をAさんの相続人に名義変更することで、当該保険契約を役員退職金の一部または全部として支給することができます。Aさん個人の保険として継続することにより、納税資金の確保や死亡保険金の非課税金額の規定の適用など、相続対策として活用することができます」

- 「X社が保険期間中に資金を必要とした場合、契約者貸付制度を利用することにより、当該生命保険を解約することなく、資金を調達することができます。X社が契約者貸付金を受け取った場合、当該保険契約は継続しているため、経理処理は必要ありません」

第4問

次の設例に基づいて、下記の各問(問10~問12)に答えなさい。

《設例》 X株式会社に勤務するAさんは、妻Bさん、長男Cさん、二男Dさんおよび三男Eさんとの5人家族である。Aさんは、×14年中に終身保険の解約返戻金150万円および一時払変額個人年金保険(10年確定年金)の解約返戻金650万円を受け取っている。 <Aさんとその家族に関する資料>

<Aさんの×14年分の収入等に関する資料> (1)給与収入の金額:900万円 (2)終身保険の解約返戻金

(3)一時払変額個人年金保険(10年確定年金)の解約返戻金

※妻Bさん、長男Cさん、二男Dさんおよび三男Eさんは、Aさんと同居し、生計を一にしている。 |

問10

Aさんの×14年分の所得税の計算における所得控除等に関する以下の文章の空欄①~③に入る最も適切な語句を、下記の〈語句群〉のなかから選びなさい。

- 「給与所得控除の控除額は、給与等の収入金額が190万円までの者については( ① )となり、給与等の収入金額が850万円を超える者については控除上限額である195万円となります。」

- 「妻Bさんの合計所得金額は58万円以下となりますので、Aさんは配偶者控除の適用を受けることができます。Aさんが適用を受けることができる配偶者控除の控除額は( ② )となります」

- 「所得金額調整控除が創設されましたが、Aさんのように給与等の収入金額が850万円を超え、23歳未満の扶養親族がいる場合、総所得金額の計算上、給与等の収入金額(1,000万円を超える場合は1,000万円)から850万円を控除した金額の( ③ )相当額を給与所得の金額から控除することができます」

<語句群> イ.65万円 ロ.55万円 ハ.20万円 ニ.32万円 ホ.38万円 ヘ.48万円 ト.5% チ.8% リ.10% |

問11

Aさんの×14年分の所得税の課税等に関する次の記述1~3について、適切なものには○印を、不適切なものには×印をつけなさい。

- 「長男Cさんは特定扶養親族に該当しますので、Aさんが適用を受けることができる長男Cさんに係る扶養控除の控除額は63万円となります」

- 「Aさんが受け取った一時払変額個人年金保険の解約返戻金は、契約から10年以内の解約のため、金融類似商品に該当し、源泉分離課税の対象となります」

- 「Aさんの場合、総所得金額に算入される一時所得の金額が20万円を超えるため、所得税の確定申告をしなければなりません」

問12

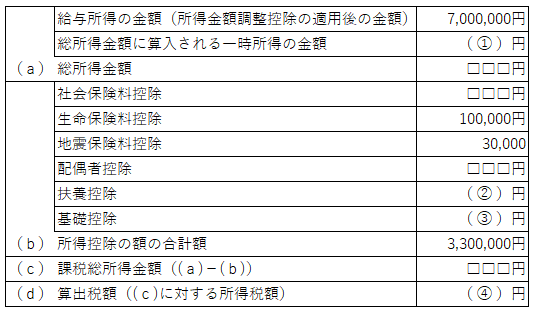

Aさんの×14年分の所得税の算出税額を計算した下記の表の空欄①~④に入る最も適切な数値を求めなさい。なお、問題の性質上、明らかにできない部分は「□□□」で示してある。

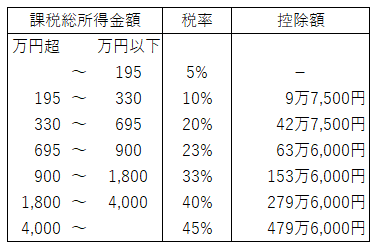

<資料>所得税の速算表

第5問

次の設例に基づいて、下記の各問(問13~問15)に答えなさい。

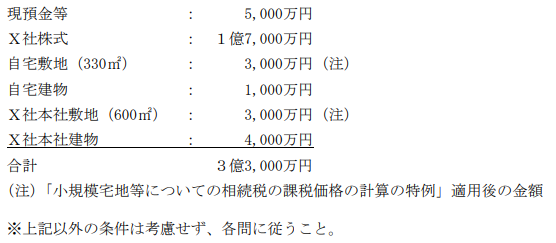

《設例》 非上場企業のX株式会社(以下、「X社」という)の代表取締役社長であるAさん(71歳)の推定相続人は、妻Bさん(69歳)、長女Cさん(43歳)および二女Dさん(40歳)の3人である。Aさんは、数年のうちに、X社の専務取締役である長女Cさんに事業を承継させたいと考えている。Aさんは、X社株式の移転方法として、非上場株式等についての贈与税の納税猶予及び免除の特例(事業承継税制の特例)の活用を検討している。 <X社の概要> (1)業種 食料品製造業 (2)資本金等の額 5,000万円(発行済株式総数1,000,000株、すべて普通株式で1株につき1個の議決権を有している) (3)株主構成 Aさん 800,000株 妻Bさん 100,000株 長女Cさん 100,000株 (4)株式の譲渡制限 あり ※X社は、相続その他の一般承継によりX社株式を取得した者に対し、当該株式をX社に売り渡すことを請求することができる旨を定款で定めている。 (5)年商25億円/経常利益8,000万円/従業員数100人 ※X社株式の相続税評価額の計算上の規模区分は「大会社」であり、特定の評価会社には該当しない。 <Aさんの主な所有財産(相続税評価額)>

|

問13

Aさんの相続等に関する以下の文章の空欄①~④に入る最も適切な語句または数値を、下記の〈語句群〉のなかから選びなさい。

- 「X社株式の相続税評価額は、原則として類似業種比準方式により評価されます。類似業種比準価額は、類似業種の株価ならびに1株当たりの配当金額、1株当たりの( ① )、1株当たりの純資産価額の3つの比準要素を基に計算されます」

- 「長女CさんにX社株式を移転する方法として、非上場株式等についての贈与税の納税猶予及び免除の特例の活用、相続時精算課税制度の活用、長女CさんがAさんから買い取る等が考えられます。相続時精算課税は、( ② )万円を超える金額について20%の税率で贈与税が課されますが、その後、X社株式の評価額が上昇しても、相続財産に加算されるX社株式の価額は贈与時の価額とされるなどのメリット があります」

- 「納税資金の確保を目的として、契約者(=保険料負担者)および被保険者をAさん、死亡保険金受取人を長女Cさんとする終身保険に加入することも検討事項の1つとなります。終身保険に加入後、Aさんの相続が開始した場合、長女Cさんが受け取る死亡保険金は、( ③ )万円を限度として、死亡保険金の非課税金額の規定の適用を受けることができます」

- 「長女CさんがX社本社敷地を相続により取得した場合、所定の要件を満たすことにより、特定同族会社事業用宅地等として『小規模宅地等についての相続税の課税価格の計算の特例』の適用を受けることができます。特定同族会社事業用宅地等に該当するX社本社敷地は、400㎡までを限度面積として、評価額の( ④ )%相当額を減額した金額を、相続税の課税価格に算入すべき価額とすることができます」

<語句群> イ.50 ロ.80 ハ.90 ニ.110 ホ.500 ヘ.1,000 ト.1,500 チ.2,000 リ. 2,500 ヌ.売上金額 ル.利益金額 ヲ.資本金等の額 |

問14

非上場株式等についての贈与税の納税猶予及び免除の特例(以下、「本特例」という)に関する次の記述1~3について、適切なものには○印を、不適切なものには×印をつけなさい。

- 「本特例の適用を受けた場合、本特例の対象となる非上場株式等の贈与に係る贈与税額の全額の納税が猶予されます」

- 「長女CさんがAさんからX社株式の贈与を受けた場合、本特例による納税猶予の対象となる株式は、長女Cさんがその受贈前から既に保有していたX社株式を含めて、発行済議決権株式総数の3分の2に達するまでの部分に限られます」

- 「本特例の対象となる贈与者は代表権を有しているAさんに限られますので、長女CさんがAさんおよび妻BさんからX社株式の贈与を受けた場合、妻Bさんから贈与を受けたX社株式は本特例の適用の対象とはなりません」

問15

現時点において、Aさんの相続が開始した場合における相続税の総額を試算した下記の表の空欄①~③に入る最も適切な数値を求めなさい。なお、相続税の課税価格の合計額は3億3,000万円とし、問題の性質上、明らかにできない部分は「□□□」で示してある。

.png)

※解答・解説に関しましては、合格セット購入者専用ページに掲載しております。合格セット購入者の皆様はご確認ください。

.png)

.png)

.png)

.png)