損害保険の税金について見ていきます。

この分野は、本試験で出題される可能性が高いので、じっくりとこのテキストをマスターしてください。

個人契約の税金

支払保険料と税金

個人が支払った保険料は、地震保険料控除の対象となります。

所得税については、地震保険料の全額(最高50,000円)、住民税については、地震保険料の半額(最高25,000円)が控除されることになります。

【補足:ここも覚える】

|

保険金と税金

建物の焼失や身体の傷害・疾病を原因として受け取る保険金・給付金は、原則として、課税されません。

死亡保険金と税金

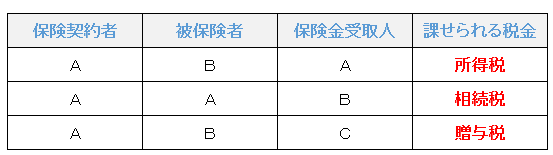

死亡保険金(傷害保険、人身傷害保険、搭乗者傷害保険、自損事故保険)を受け取った場合には、被保険者、保険契約者(保険料負担者)、保険金受取人が誰であるかにより、所得税(一時所得)、相続税、贈与税のいずれかの対象となります。

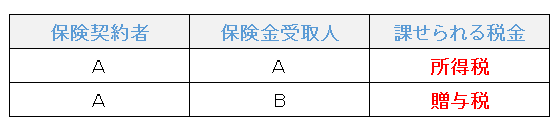

満期返戻金・解約返戻金と税金

満期返戻金・解約返戻金については、保険契約者(保険料負担者)、保険金受取人が誰であるかにより、所得税、贈与税のいずれかの対象となります。

保険契約者(保険料負担者)と保険受取人が同じである場合には、所得税(一時所得)の対象となります。

保険契約者(保険料負担者)と保険受取人が異なる場合には、贈与税の対象となります。

災害減免法

災害により一定の住宅や家財に損害を受け、以下の要件に該当した場合、災害減免法により所得税が軽減免除(税額控除)されます。

- 災害のあった年分の所得金額が1,000万円以下

- 災害により受けた損害額が住宅又は家財の2分の1以上

- 雑損控除の適用を受けないことなど

災害・盗難などにより損害を受け、一定の要件に該当した場合には、一定金額の所得控除を受けることができます。これを雑損控除といいます。

この続きは、

合格セット購入者専用ページにありますテキスト完成版でご確認ください。

.png)

.png)