生命保険の税金について見ていきます。

この分野は、本試験で出題される可能性が高いので、じっくりとこのテキストをマスターしてください。

個人生命保険料と税金

一般生命保険料、個人年金保険料及び介護医療保険料を支払った場合、一定の金額が契約者等のその年の所得から差し引かれます。差し引かれた金額に税率を掛けるため、所得税、住民税の負担が軽減されることになります。これを生命保険料控除といいます。

保険料の払込方法が一時払の契約の場合は、全額が支払った年の生命保険料控除の対象となります。

- 保険期間が5年未満の貯蓄保険、貯蓄共済、少額短期保険業者の扱う保険などは、生命保険料控除の対象となりません。

- 傷害特約や災害割増特約については、身体の傷害のみに基因して保険金が支払われるものであるため、新生命保険契約等又は介護医療保険契約等のいずれにも該当しません。(=生命保険料控除の対象となりません。)

- 自動振替貸付制度により保険料に充当された金額は、貸し付けられた年の生命保険料控除の対象となります。

- 住宅ローン利用者が負担する団体信用生命保険の保険料は、生命保険料控除の対象となりません。

一般の生命保険料控除額

終身保険・定期保険など保険金受取人が、契約者かあるいは配偶者、その他の親族である等の生命保険契約の保険料を支払った場合、一般の生命保険料控除が適用されます。

所得から差し引く一定金額(生命保険料控除額)は、保険契約等の締結日と支払う保険料の金額とで異なります。

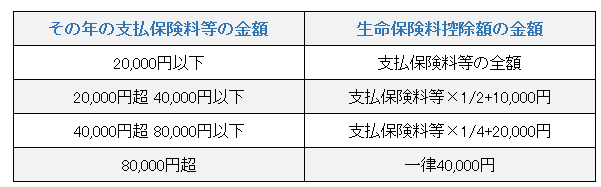

2012年(平成24年)1月1日以後に締結した保険契約等に基づく一般生命保険料、介護医療保険料、個人年金保険料の控除額は、次の表の計算式に基づき計算した金額となります。

【新契約/所得税】

※新契約の所得税は、一般生命保険料控除(最高4万円)と個人年金保険料控除(最高4万円)と介護医療保険控除(最高4万円)とを合算して、最高12万円まで控除することができます。

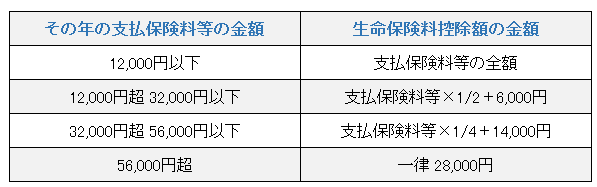

【新契約/住民税】

※新契約の住民税は、一般生命保険料控除(最高2万8千円)と個人年金保険料控除(最高2万8千円)と介護医療保険控除(最高2万8千円)とを合算して、最高7万円まで控除することができます。

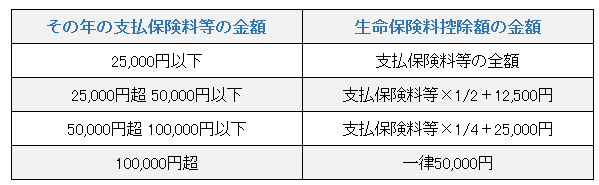

2011年(平成23年)12月31日以前に締結した保険契約等に基づく一般生命保険料と個人年金保険料の控除額は、次の表の計算式に基づき計算した金額となります。

【旧契約/所得税】

※旧契約の所得税は、一般生命保険料控除(最高5万円)と個人年金保険料控除(最高5万円)とを合算して、最高10万円まで控除することができます。

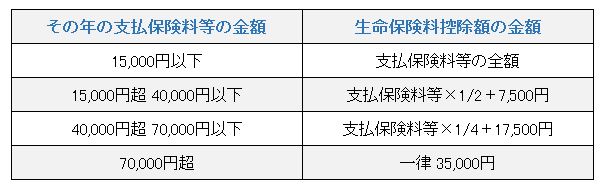

【旧契約/住民税】

※旧契約の住民税は、一般生命保険料控除(最高3万5千円)と個人年金保険料控除(最高3万5千円)とを合算して、最高7万円まで控除することができます。

新契約(2012年1月1日以後に締結した保険契約)と旧契約(2011年12月31日以前に締結した保険契約等)の双方に加入している場合には、「新契約のみ」、「旧契約のみ」、「新契約と旧契約の合計」の1つを選択します。 ※「新契約と旧契約の合計」を選択した場合の所得税は、一般生命保険料控除(最高4万円)と個人年金保険料控除(最高4万円)と介護医療保険控除(最高4万円)とを合算して、最高12万円まで控除することができます。 ※「新契約と旧契約の合計」を選択した場合の住民税は、一般生命保険料控除(最高2万8千円)と個人年金保険料控除(最高2万8千円)と介護医療保険控除(最高2万8千円)とを合算して、最高7万円まで控除することができます。 |

【補足:ここも覚える】

|

個人年金保険料控除

個人年金保険料控除は、個人年金保険料税制適格特約を付けた契約の保険料を支払った場合に適用されます。

なお、個人年金保険料税制適格特約は、中途付加をすることができます。個人年金保険に税制適格特約を付加させなかった場合、個人年金保険料控除の対象とはならず、一般の生命保険料控除の対象となります。

当該特約を付すためには、以下の条件を満たす必要があります。

- 年金受取人が、契約者またはその配偶者であること。

- 保険料払込期間が10年以上であること。(一時払は、一般の生命保険料控除の対象)

- 年金受取人と被保険者が同じ人であること。

- 終身年金、または年金受取開始に被保険者が60歳以上で、かつ、年金受取期間が10年以上の確定年金や有期年金であること。

【補足】ここも覚える

|

介護医療保険料控除

2012年(平成24年)1月1日以後に締結した医療保険や介護保険、入院特約など、疾病又は身体の傷害等により保険金が支払われる保険契約のうち、医療費支払事由に基因して保険金等が支払われる保険契約の保険料を支払った場合、介護医療保険料控除が適用されます。

※2011年(平成23年)12月31日以前に締結した医療保険契約を、2012年(平成24年)1月1日以後に更新や転換をした場合、更新後の保険料は介護医療保険料控除の対象となります。

死亡保険金等と税金

死亡保険金と税金

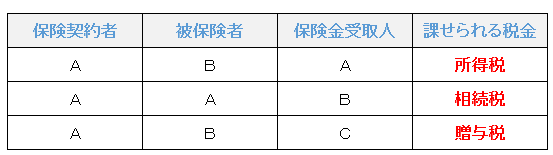

死亡保険金については、以下の表のとおり、被保険者、保険契約者(保険料負担者)、保険金受取人が誰であるかにより、所得税、相続税、贈与税のいずれかの対象となります。

- 契約者(=保険料負担者)と保険金受取人が同じである場合:

所得税が課税されます。

死亡保険金を一時金で受領したときには一時所得、年金で受領したときには雑所得として課税されます。

※一時所得={(死亡保険金-支払保険料等)-特別控除額の最高50万円}×1/2

※雑所得=(年金額-必要経費) - 契約者(=保険料負担者)と被保険者が同じで、受取人がそれ以外の場合:

相続税が課税されます。

保険金受取人が相続人の場合、次の金額が非課税となります。

※非課税額=500万円×法定相続人の数 - 契約者(=保険料負担者)と被保険者と受取人が、すべて異なる場合:

贈与税が課税されます。

※贈与税(暦年課税)=(死亡保険金-110万円)×税率

この続きは、

合格セット購入者専用ページにありますテキスト完成版でご確認ください。

.png)

.png)